通富微电:AI 算力“卖水人”的豪赌与地缘政治的钢丝绳

通富微电(002156):AI 算力“卖水人”的豪赌与地缘政治的钢丝绳

—— 它是 AMD 的实体化身,也是中美芯片博弈的前哨站

🎯 一分钟读懂(太长不看版)

业务本质:AMD 的“影子工厂”。全球第四大封测厂,通过收购 AMD 苏州和槟城工厂,深度绑定 AMD(贡献超 60% 营收),是高端 CPU/GPU 的后端制造核心。

最大软肋:地缘政治风险。其马来西亚槟城工厂是服务美系高端客户的唯一“白名单”窗口,一旦美国出口管制扩大至海外中资子公司,逻辑将受重创。

估值热度:当前价位已计价“完美预期”。目前股价附近意味着市场默认“OpenAI 订单大爆发”必然发生,安全边际较低。

核心观察线:

毛利率:能否突破 17%(这是产能跑满的信号);

存货周转:AMD 库存天数需保持在 120 天以下;

政策风向:美国商务部对马来西亚半导体转运的态度。

📌 公司做什么 & 为什么重要

1. 它是谁?

通富微电不只是一家代工厂,它是全球半导体产业链中“先进封装 + 测试”的关键节点。简单说,台积电把芯片的“大脑”(晶圆)造好后,交给通富微电把这些大脑和内存、基板像乐高积木一样拼在一起(封装),并确保它们能正常工作(测试),最后交付给微软、谷歌或戴尔。

2. 它的赚钱逻辑(Business Loop)

你可以把它想象成“高端芯片的裁缝铺”。

输入:晶圆(来自台积电等)。

加工:利用 Chiplet(小芯片)技术,把昂贵的 5nm/7nm 芯片和便宜的 I/O 芯片封装在一起。这能帮 AMD 大幅降低成本,延续摩尔定律。

输出:成品芯片(如 MI300 AI 加速卡)。

价值点:对于 OpenAI 这种急需算力的客户,通富提供的不仅是体力活,而是让算力落地的“最后一公里”基建。

3. 为什么在 AI 时代它不可替代?

因为它拥有“地缘套利”的特殊地位。在目前的国际局势下,它位于马来西亚的槟城工厂(Penang Plant)是极少数既属于中资控股、又能合法合规获取美系先进设备、服务美国客户的“缓冲区”。这让它成为了连接西方技术需求与中国制造能力的唯一桥梁。

💰 经济发动机 & 单元利润

1) 双引擎驱动:保量与提质

通富的生意经由两部分组成:

引擎 A(AMD 业务,占 ~60%):成本加成(Cost-Plus)模式。

这是一门“旱涝保收”但“暴利难求”的生意。AMD 包销产能,通富赚取加工费。毛利率通常被锁定在 15-18% 区间。

看点:虽然单价锁死,但经营杠杆巨大。一旦产能利用率超过 85%,折旧摊完后的每一块钱收入,大部分都会变成净利润。

引擎 B(测试业务,新增长点):利润助推器。

通过收购京隆科技(King Long),切入毛利高达 40-50% 的测试环节。这部分虽然营收占比不高,但对利润的拉动效应极强。

2) 利润释放的关键杠杆

对于这种重资产行业,产能利用率(Utilization Rate)就是生命线。

盈亏平衡点:约 65-70% 利用率。

利润爆发点:>85% 利用率。此时“剪刀差”出现,营收增长将远快于成本增长。

3) 散户可操作的观察清单(若…则…)

若【毛利率连续 2 个季度 ≥17%】→ 说明 AI 订单已填满产能,进入“戴维斯双击”窗口。

若【存货周转天数 >70 天】且【营收增速下滑】→ 警惕库存积压,可能是下游砍单的前兆。

若【金/铜价格飙升】但【毛利率未降】→ 说明成本转嫁机制顺畅,议价能力经受住考验。

🛡️ 护城河:狭窄但深厚(Narrow but Deep)

1) 结构优势:AMD 的“连体婴”

通富通过合资公司(JV)持有 AMD 苏州和槟城工厂 85% 的股权。这种架构意味着 AMD 实际上把自家后院交给了通富。

🛡️ 优势:极高的转换成本。要将 7nm/5nm 的 Chiplet 产线转移给竞争对手(如 Amkor),需要 18-24 个月的重新认证期。AMD “想跑也跑不掉”。

2) 技术与认证:Chiplet 先行者

虽然不如台积电 CoWoS 那么高端,但在大规模量产 Chiplet(小芯片)领域,通富是当之无愧的 Tier-1。

3) 侵蚀信号(警惕!)

地缘红线:如果美国将“实体清单”扩大到马来西亚,通富的“槟城护城河”将瞬间被填平。

技术替代:如果行业转向“玻璃基板”等新技术,通富现有的数十亿设备可能面临过时风险。

评级结论:中强护城河。它的护城河不是建立在定价权上,而是建立在深度绑定和地缘卡位上。

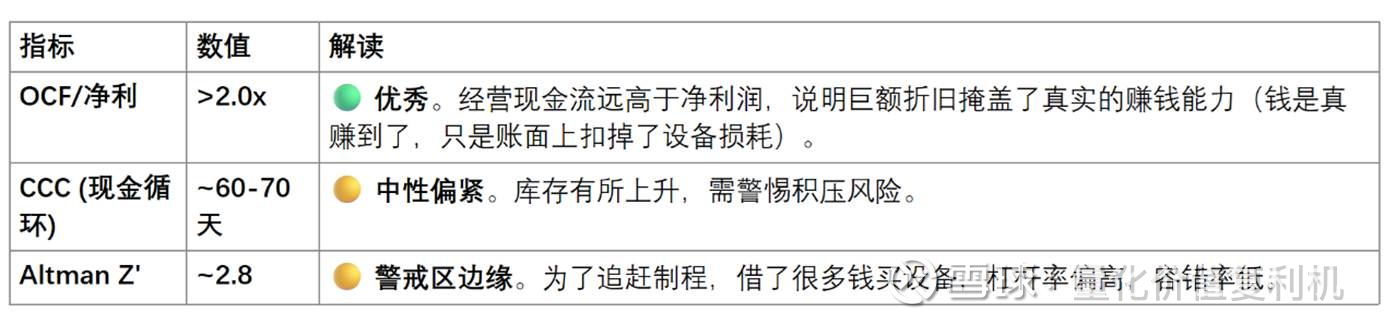

🚦 财务体检灯

📢 证据锚:财务数据基于 2024 年报及 2025 中报/三季报披露数据,具体以交易所公告为准。

📈 估值热度表

我们反推市场隐含的预期。

基准假设:WACC(资金成本)= 9.5%,税率 = 15%。

一句话点评:当前价格已经不再便宜。你现在买入,买的不是现在的业绩,而是“2026 年 OpenAI 6GW 订单必须完美兑现”的预期。

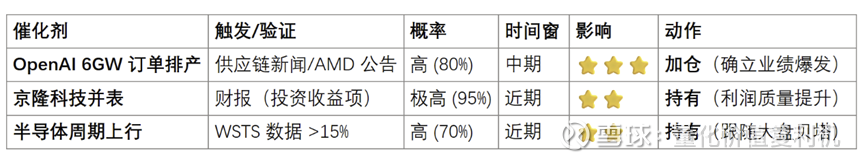

正面催化剂

🔴 负面催化剂

🧠 投资者常见问答 (FAQ)

Q1:它到底赚谁的钱?

A:主要赚 AMD 的钱(>60%),剩下的赚联发科、瑞艺达等芯片设计公司的钱。本质上是赚“技术服务费”。

Q2:为什么说它是“地缘钢丝”?

A:它虽然是中资(石明达家族控股 + 国家大基金背书),但它的槟城工厂却在帮美国做最先进的 AI 芯片。这种“两头吃”的状态非常微妙,一旦美国政策收紧,钢丝就会断。

Q3:现在买入算便宜吗?

A:不算便宜。当前 PE 约 40-50 倍,这是成长股的估值,意味着你必须相信 AI 故事能兑现。如果是价值投资者,现在不是好击球点。

Q4:我怎么验证 AI 订单是真的?

A:盯住毛利率。AI 芯片封装复杂、单价高。如果营收涨了但毛利没动,说明只是卖了更多低端货;如果毛利突破 17-18%,说明高端 AI 单子进来了。

Q5:最大的黑天鹅是什么?

A:不是业绩亏损,而是地缘政治。如果槟城工厂被列入实体清单,AMD 会被迫连夜把订单转给 Amkor,那对通富将是毁灭性打击。

🎯 结语

一句话总结:这是一张看涨美国 AI 爆发的期权,但底层资产却不仅取决于技术,更取决于中美博弈的温差。

关键触发点清单:

当【毛利率突破 17%】且【槟城政策保持稳定】并【京隆科技并表落地】→ 进入真正的“戴维斯双击”重估窗口。

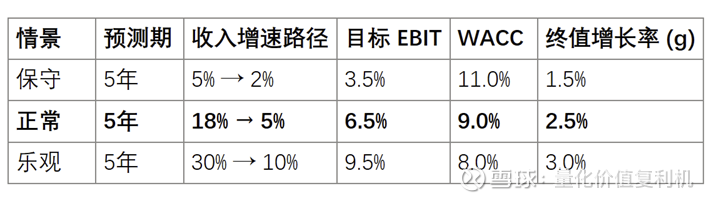

📓 附录|三情景估值故事 + 参数 + EPS

先看故事,再看参数,最后看赚多少钱。

情景与概率

保守(20% 概率):地缘至暗时刻。美国制裁波及槟城,AMD 被迫转移订单。公司产能利用率跌至 60%,巨额折旧导致亏损。股价可能腰斩。

正常(50% 概率):周期复苏+稳健增长。半导体行业回归常态增长,AMD 份额稳定,京隆科技贡献稳定利润。股价在目前位置震荡向上。

乐观(30% 概率):AI 超级周期。OpenAI 6GW 订单集中释放,槟城工厂 24 小时满负荷运转,经营杠杆拉满,净利润翻倍。股价有望翻倍。

DCF 关键参数表

EPS 预测假设(摘要)

保守:营收停滞,毛利被通胀吃掉,甚至需要增发股票来还债(稀释 EPS)。

正常:营收双位数增长,毛利修复至 17%,测试业务增厚利润。

乐观:营收爆发,规模效应极致发挥,毛利突破 20%,不仅不增发,甚至可能回购。

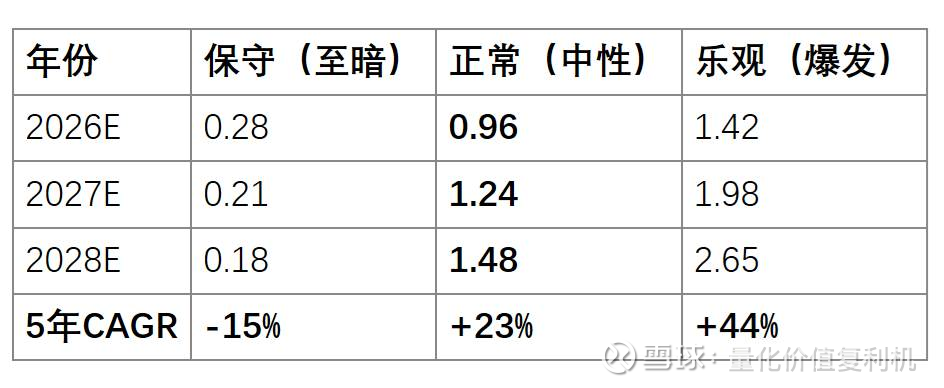

EPS 结果表(单位:元/股)

注:EPS 预测基于 2025 年底预估数据推演,仅供参考。

延伸阅读:关于“槟城风向标”及其对通富微电(002156.SZ)重要性的背景解读。

“槟城风向标”:通富微电的地缘政治命门

所谓“紧盯槟城”,是指投资者必须高度关注美国商务部(DOC)针对马来西亚半导体产业(特别是槟城地区)的出口管制政策动态。

对于通富微电而言,位于马来西亚的槟城工厂(TF AMD Penang)不仅仅是一个海外生产基地,它是公司在当前中美半导体博弈中,能够合法合规服务美系高端客户(如 AMD)的唯一“白名单”窗口。

1. 背景溯源:为什么是槟城?(Background)

AMD 的“影子工厂”: 2016 年,通富微电斥资 3.7 亿美元收购了 AMD 位于中国苏州和马来西亚槟城的两座封测工厂 85% 的股权。这使得通富实际上继承了 AMD 的后端制造能力。

地缘政治的“避风港”: 随着美国对中国本土半导体制造(特别是先进封装和 AI 芯片)实施严格的出口管制(Entity List 和 FDPR 规则),中国本土工厂(苏州厂)在获取美系先进设备(如 Applied Materials, Lam Research)和承接高端 AI 芯片(如 MI300)订单方面面临潜在合规风险。

独特的“中间地带”: 马来西亚槟城作为全球半导体封测重镇,传统上被视为“中立区”。通富利用这一海外据点,构建了“China + 1”的战略布局——即利用中资控股的海外工厂,绕过针对“中国本土”的限制,继续为 AMD 等美国客户提供先进封装服务 。

2. 当前进展与风险升级 (Current Progress)

目前的局势正在发生微妙且危险的变化,槟城的“中立”地位正受到美国监管层的严厉审视:

监管收紧信号(2025 年 7 月): 据彭博社(Bloomberg)及相关行业报告披露,美国商务部正在起草新规,计划将出口管制范围扩大至马来西亚和泰国。

原因: 美国怀疑这些东南亚国家正被作为“中转站”(Transshipment hub),用于将受限的高端 AI 芯片(如 Nvidia H100/AMD MI300)走私。

具体案例: 新加坡和马来西亚已出现因涉嫌欺诈性转运 AI 芯片而被起诉的案例(如 "Luxuriate Your Life" 案件),这加剧了美国封堵“漏洞”的决心。

潜在政策工具: 市场担忧美国可能实施“长臂管辖”,要求向马来西亚出口先进芯片制造设备或 AI 芯片必须申请许可证,或者直接将特定的“海外中资子公司”列入实体清单。

3. 为什么这对通富微电是“命门”?(Why it Matters)

槟城工厂的安危直接决定了通富微电的投资逻辑是否成立:

核心收入的“单一故障点”: 通富微电约 60-70% 的收入来自海外(主要是 AMD)。AMD 最先进的 AI 芯片(MI300/MI400 系列)极其依赖 Chiplet(小芯片)和 2.5D 封装技术。如果槟城工厂因制裁无法获取美系设备,或者被禁止为美国客户代工,AMD 将被迫依据美国法律切断与通富的合作,将订单转移给 Amkor(越南/韩国)或日月光(中国台湾)。这将导致通富的营收瞬间崩塌。

估值的“锚”: 市场目前给通富 40-50 倍的高 PE,是因为看好其作为 OpenAI/AMD 供应链核心的成长性。一旦槟城工厂受限,通富将瞬间退化为一家普通的、仅服务中国内需的中低端封测厂,其估值逻辑将从“AI 成长股”杀回“传统周期股”(10-15 倍 PE)。

技术路线的中断: 先进封装(如 Hybrid Bonding)高度依赖欧美日的设备。如果槟城不再被视为“非受限地区”,通富的技术升级路线将被物理锁死。

总结: “槟城风向标”就是通富微电投资者的生命线。只要槟城无事,通富就能继续赚取 AI 时代的红利;一旦槟城有风吹草动(如美国宣布针对马来西亚的新出口管制),这可能就是离场信号。