【国盛能源电力】2025年全社会用电增速5%,12月火电发电降幅收窄

摘要

事件:国家能源局发布1-12月电力消费情况,国家统计局公布12月份能源生产情况。

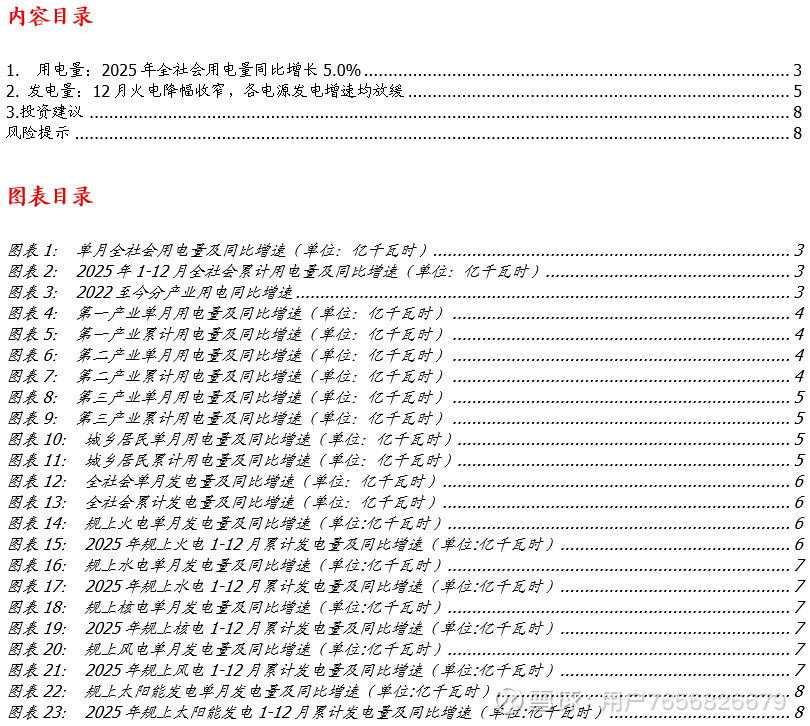

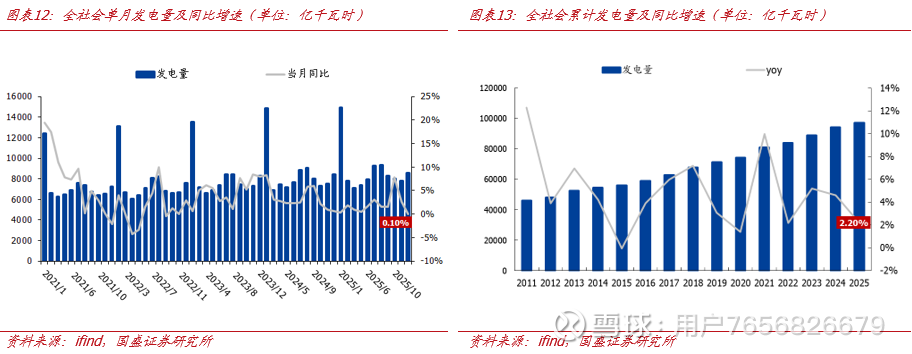

需求端:2025年全社会用电量同比增长5.0%。根据国家能源局发布数据,1-12月份,全社会用电量累计103682亿千瓦时,同比增长5%。12月份,全社会用电量9080亿千瓦时,同比增长2.77%。

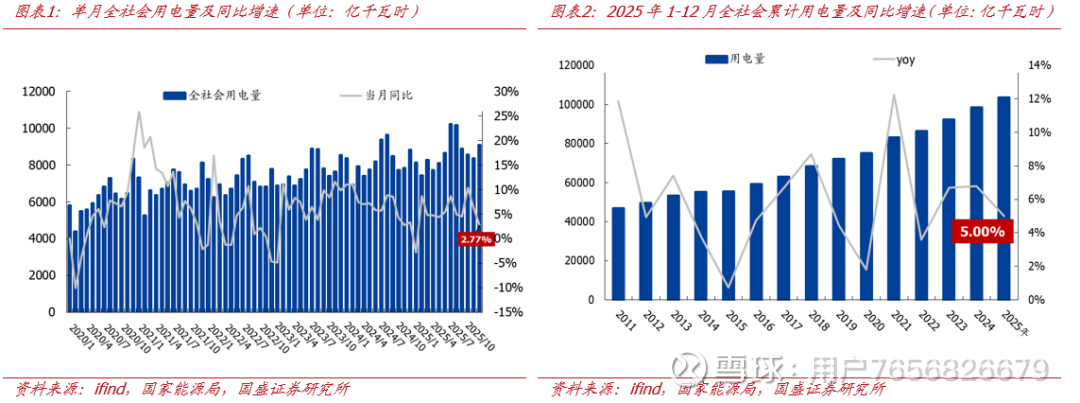

分产业看,2025年第三产业和城乡居民生活用电对用电量增长的贡献达到50%,充换电服务业、信息传输、软件和信息技术服务业拉动作用显著。2025年第一产业用电量1494亿千瓦时,同比增长9.9%;第二产业用电量66366亿千瓦时,同比增长3.7%;第三产业用电量19942亿千瓦时,同比增长8.2%;城乡居民生活用电量15880亿千瓦时,同比增长6.3%。第三产业和城乡居民生活用电对用电量增长的贡献达到50%。充换电服务业以及信息传输、软件和信息技术服务业用电量增速分别达到48.8%、17.0%,是拉动第三产业用电量增长的重要原因。

供给端:12月火电降幅收窄,各电源发电增速均放缓。整体来看,规上工业电力生产保持增长。12月份,规上工业发电量8586亿千瓦时,同比增长0.1%;日均发电量277.0亿千瓦时。1—12月份,规上工业发电量97159亿千瓦时,同比增长2.2%。

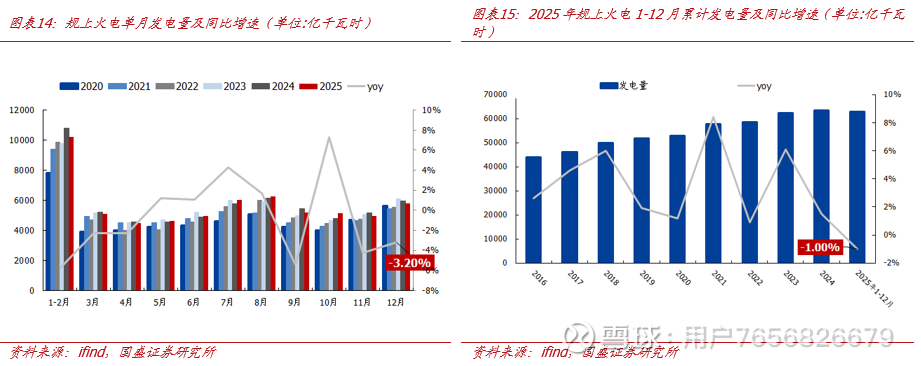

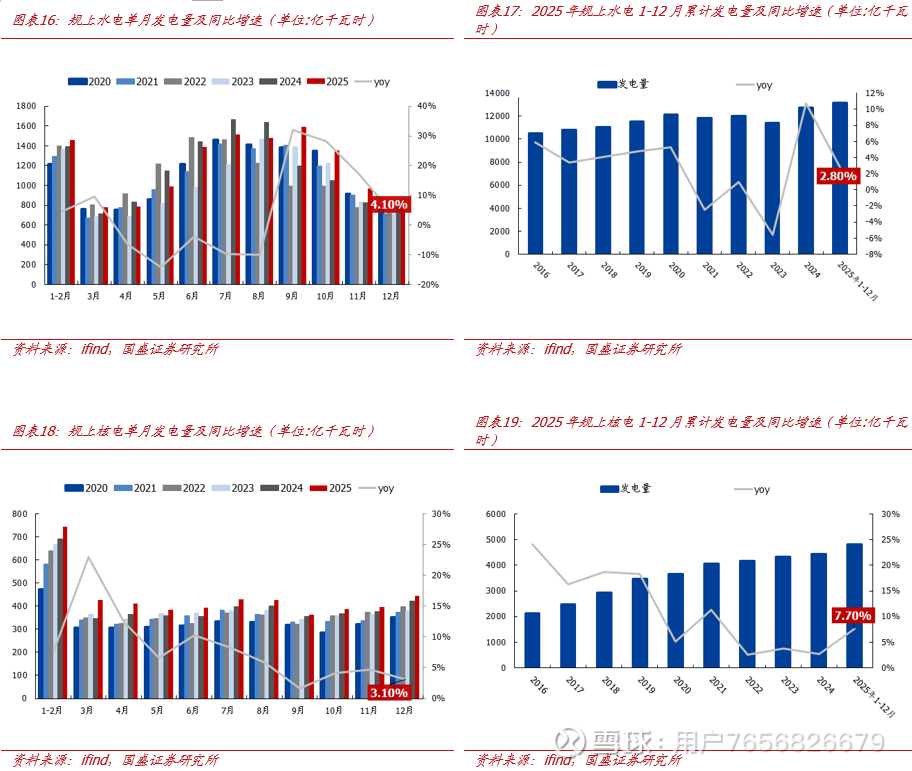

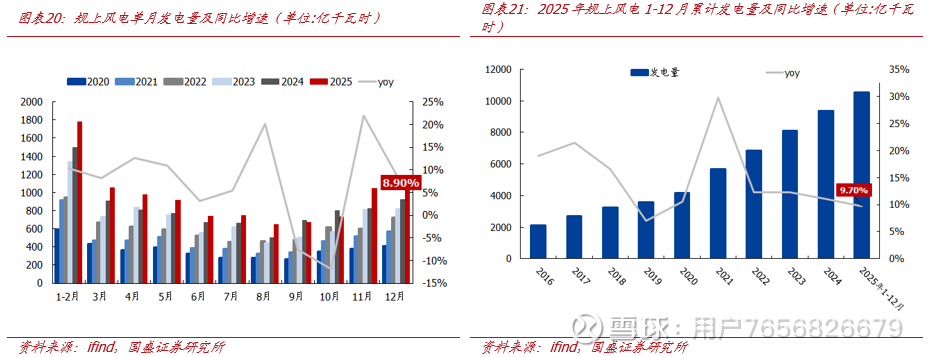

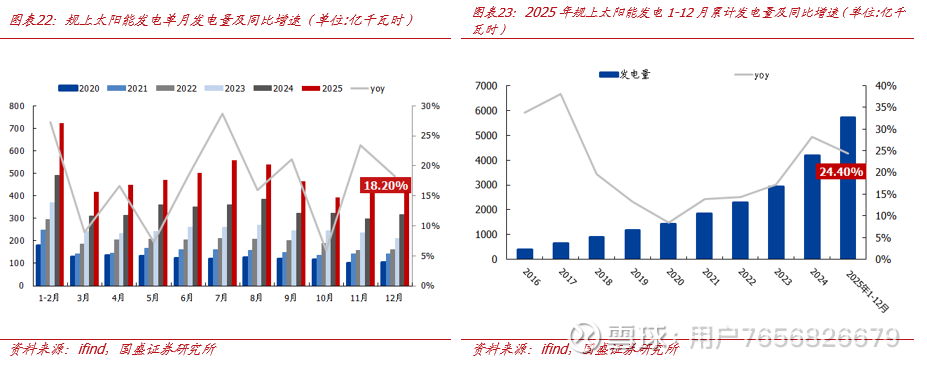

分品种看,12月份,规上工业火电降幅收窄,水电、核电、风电、太阳能发电增速放缓。其中,规上工业火电同比下降3.2%,降幅比11月份收窄1.0个百分点;规上工业水电增长4.1%,增速比11月份放缓13.0个百分点;规上工业核电增长3.1%,增速比11月份放缓1.6个百分点;规上工业风电增长8.9%,增速比11月份放缓13.1个百分点;规上工业太阳能发电增长18.2%,增速比11月份放缓5.2个百分点。

投资建议:国网“十五五”加大固定资产投资力度,支持电网、配电网、微电网建设。建议关注有红利化高股息火电龙头以及电价相对稳健&煤电一体化企业:华能国际(A+H)、华电国际(A+H)、国电电力、大唐发电、内蒙华电、陕西能源;以及火电灵活性改造龙头:青达环保、华光环能。建议关注风电、光伏板块:新天绿色能源、龙源电力、中闽能源等。把握水核防御,建议关注长江电力、川投能源、中国核电和中国广核。燃气板块,建议关注盈利修复同时稳定分红的优质龙头城燃,新奥能源、昆仑能源、华润燃气。

风险提示:

1.火电建设进度不及预期。2.煤价上涨。3.电力辅助服务市场等政策不及预期。

报告正文

1.用电量:2025年全社会用电量同比增长5.0%

根据国家能源局发布数据,1-12月份,全社会用电量累计103682亿千瓦时,同比增长5.0%。12月份,全社会用电量9080亿千瓦时,同比增长2.77%。

分产业来看,2025年第一产业用电量1494亿千瓦时,同比增长9.9%;第二产业用电量66366亿千瓦时,同比增长3.7%;第三产业用电量19942亿千瓦时,同比增长8.2%;城乡居民生活用电量15880亿千瓦时,同比增长6.3%。第三产业和城乡居民生活用电对用电量增长的贡献达到50%。充换电服务业以及信息传输、软件和信息技术服务业用电量增速分别达到48.8%、17.0%,是拉动第三产业用电量增长的重要原因。

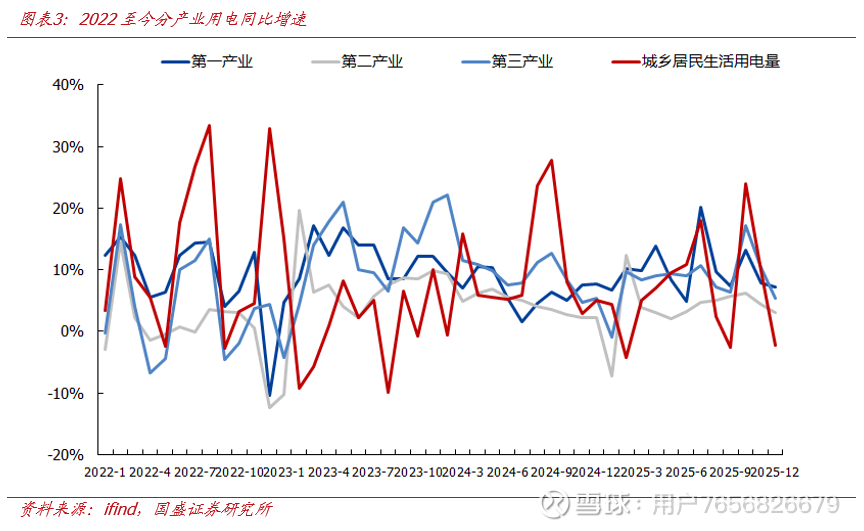

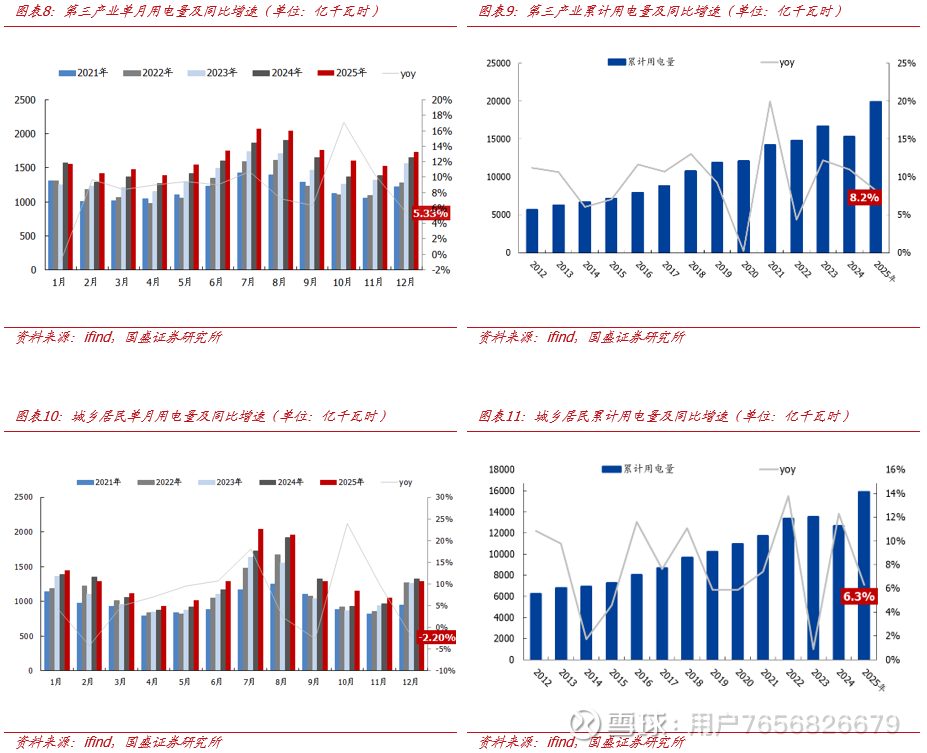

整体来看,12月第三产业与城乡居民生活用电增幅有所收窄,充换电服务业、信息传输、软件和信息技术服务业拉动作用显著。第一产业用电拉动明显,12月单月用电量同比增长7.1%,1–12月累计用电量同比增长9.9%。第二产业用电保持平稳增长,12月单月用电量同比增长3.1%,1–12月累计用电量同比增长3.7%。第三产业用电增速持续缩窄,12月单月用电量同比增长5.3%,1–12月累计用电量同比增长8.2%,其中信息传输、软件技术服务业及充换电服务等新动能行业拉动显著。城乡居民生活用电可能由于冬季偏暖,12月单月用电量同比下降2.2%, 1–12月累计用电量同比增长6.3%。

2. 发电量:12月火电降幅收窄,各电源发电增速均放缓

整体来看,规上工业电力生产保持增长。12月份,规上工业发电量8586亿千瓦时,同比增长0.1%;日均发电量277.0亿千瓦时。1-12月份,规上工业发电量97159亿千瓦时,同比增长2.2%。

分品种看,12月份,规上工业火电降幅收窄,水电、核电、风电、太阳能发电增速放缓。其中,规上工业火电同比下降3.2%,降幅比11月份收窄1.0个百分点;规上工业水电增长4.1%,增速比11月份放缓13.0个百分点;规上工业核电增长3.1%,增速比11月份放缓1.6个百分点;规上工业风电增长8.9%,增速比11月份放缓13.1个百分点;规上工业太阳能发电增长18.2%,增速比11月份放缓5.2个百分点。

3. 投资建议

国网“十五五”加大固定资产投资力度,支持电网、配电网、微电网建设。建议关注有红利化高股息火电龙头以及电价相对稳健&煤电一体化企业:华能国际(A+H)、华电国际(A+H)、国电电力、大唐发电、内蒙华电、陕西能源;以及火电灵活性改造龙头:青达环保、华光环能。建议关注风电、光伏板块:新天绿色能源、龙源电力、中闽能源等。把握水核防御,建议关注长江电力、川投能源、中国核电和中国广核。燃气板块,建议关注盈利修复同时稳定分红的优质龙头城燃,新奥能源、昆仑能源、华润燃气。

风险提示

1.火电建设进度不及预期。

2.煤价上涨。

3.电力辅助服务市场等政策不及预期。

END

具体分析详见国盛证券研究所2026年1月20日发布的

《2025年全社会用电增速5%,12月火电发电降幅收窄》报告

分析师 张津铭 执业证书编号:S0680520070001

分析师 高紫明 执业证书编号:S0680524100001

分析师 刘力钰 执业证书编号:S0680524070012

分析师 张卓然 执业证书编号:S0680525080005

分析师 鲁 昊 执业证书编号:S0680525080006

免责声明

特别声明:《证券期货投资者适当性管理办法》于2017年7月1日起正式实施。通过微信形式制作的本资料仅面向国盛证券客户中的专业投资者。请勿对本资料进行任何形式的转发。若您非国盛证券客户中的专业投资者,为保证服务质量、控制投资风险,请取消关注,请勿订阅、接受或使用本资料中的任何信息。因本订阅号难以设置访问权限,若给您造成不便,烦请谅解!感谢您给予的理解和配合。

重要声明:本订阅号是国盛证券能源电力团队设立的。本订阅号不是国盛能源电力团队研究报告的发布平台。本订阅号所载的信息仅面向专业投资机构,仅供在新媒体背景下研究观点的及时交流。本订阅号所载的信息均摘编自国盛证券研究所已经发布的研究报告或者系对已发布报告的后续解读,若因对报告的摘编而产生歧义,应以报告发布当日的完整内容为准。本资料仅代表报告发布当日的判断,相关的分析意见及推测可在不发出通知的情形下做出更改,读者参考时还须及时跟踪后续最新的研究进展。

本资料不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见,普通的个人投资者若使用本资料,有可能会因缺乏解读服务而对报告中的关键假设、评级、目标价等内容产生理解上的歧义,进而造成投资损失。因此个人投资者还须寻求专业投资顾问的指导。本资料仅供参考之用,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主作出投资决策并自行承担投资风险。

版权所有,未经许可禁止转载或传播。