申洲国际备忘录

随缘的人生体验

· 山西

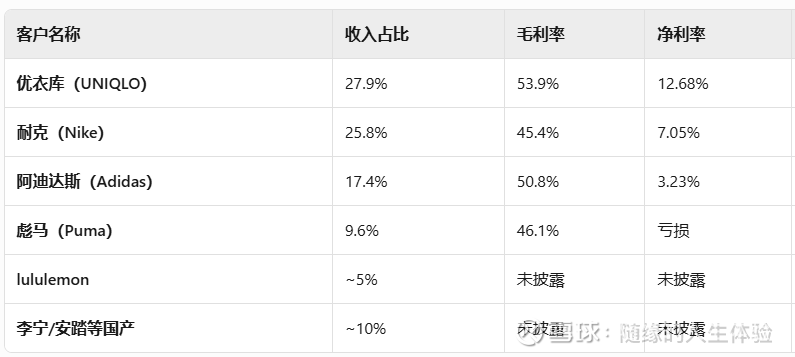

一、买入原因

1、估值多年低位,在港股大牛市的环境下今年还是负的。

2、产能爬坡,工厂利用率上升带来ROE提升。

3、通过纵向一体化针织服装业务模式+专用工厂,将毛利维持在30%左右,净利维持在20%左右,高于其四大客户(耐克、优衣库、阿迪达斯和彪马)

PS:代工厂的利润率比品牌商还要高,震惊到我了,我就是因为这一点才开始研究这家企业的。

二、公司的护城河

申州国际堪称 纺织界的 台积电。

一句话总结护城河:想要有订单,得先有规模;想要有规模,得先有订单。

纵向一体化针织服装业务模式:即申洲国际将纺织业务的面料织造、染整服务、印绣服务和针织服装产品的裁剪与缝纫等生产工序合而为一。在此生产模式之上,公司可在针织服装制造业中提供完善周全的服务,节省从一个生产工序转移到另一个生产工序的前置时间及物流成本,有效降低单位固定生产成本。

点击查看全文