中洲特材未来基本面成长轨迹预测分析报告

中洲特材(300963)

基本面成长轨迹深度分析与未来预测

基于2025年三季度及最新数据 | 研究日期:2026年1月

一、核心观点

中洲特材作为国内高温耐蚀合金材料龙头,正处于“短期业绩承压、长期成长可期”的关键转折点。2025年受产能爬坡期折旧增加、人才储备成本上升及市场需求波动影响,公司业绩阶段性下滑,但核聚变材料、核电阀门等高端业务的订单爆发与产能释放,将为2026-2027年带来强劲的业绩弹性。

维度

核心观点

二、财务数据深度解析(2025年三季报)

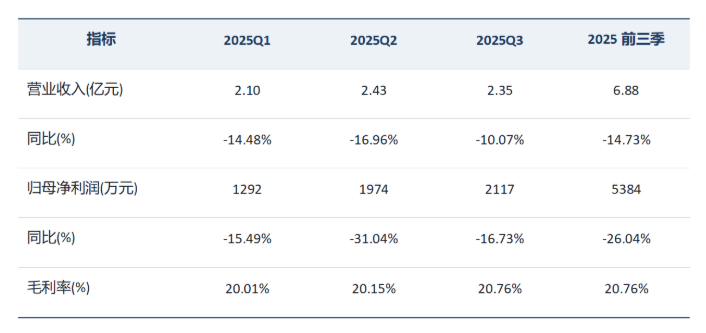

2.1 核心财务指标

2025年前三季度,公司实现营业收入6.88亿元,同比下降14.73%;归母净利润5383.78万元,同比下降26.04%。单三季度营收2.35亿元,同比下降10.07%;归母净利润2117.33万元,同比下降16.73%。

2.2 业绩下滑原因剖析

根据公司公告及调研信息,2025年业绩下滑主要源于三方面因素:

【1】产能爬坡期成本压力:江苏新中洲二期、三期项目陆续投产,新厂房和设备折旧费用大幅增加,同时人才储备导致人力资源成本上升。

【2】市场需求阶段性波动:受宏观经济及下游石化、能源行业投资节奏影响,传统业务订单增速放缓。

【3】产品结构优化阵痛:公司主动调整产品结构,向核聚变、核电等高端领域转型,短期内传统业务占比下降影响收入规模。

三、产能扩张与资本开支

3.1 产能布局全景

公司全资子公司江苏新中洲是核心生产基地,目前产能扩张进入关键收获期:

3.2 资本开支节奏

2024-2025年是公司资本开支高峰期,主要用于江苏新中洲二期、三期建设。随着2025年Q4三期项目投产,资本开支将逐步回落,折旧摊销压力有望在2026年后边际递减。

四、核聚变业务:第二增长曲线

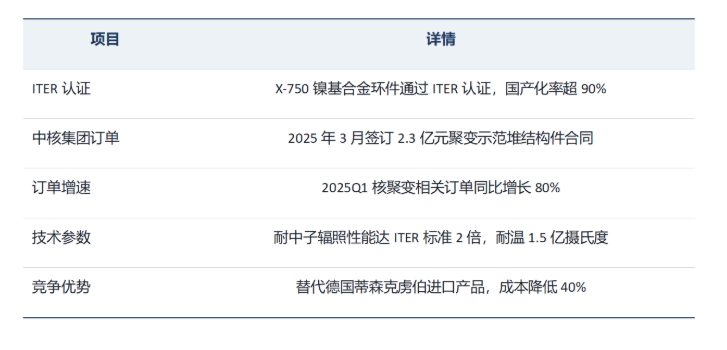

4.1 技术壁垒与订单突破

中洲特材是全球少数通过ITER认证的高温合金材料供应商,自主研发的X-750镍基合金环件耐中子辐照性能达ITER标准的2倍,国产化率超90%,成功替代德国蒂森克虏伯进口产品,成本降低40%。

4.2 核聚变市场前景

全球可控核聚变进入工程化加速期:ITER项目2025-2027年进入关键设备招标高峰期;国内“中国环流三号”、合肥BEST项目等示范堆建设全面推进。据机构测算,2025年国内聚变项目采购招标金额超600亿元,高温合金材料占比约8%-12%,市场空间约50-70亿元。

五、核电业务:基本盘稳固

公司在核电领域具有显著竞争优势:

• 核电阀门铸件市占率超60%,是国内核岛阀门铸件龙头

• 核级镍基合金焊材通过中核集团认证,是国内唯一实现核级焊材国产化的企业

• 产品覆盖二代半至四代核电技术路线,参与华龙一号等多个国家重大项目

2024年公司核电业务营收占比约25%,随着江苏新中洲产能释放及核电机组审批加速,预计2026年核电业务收入占比将提升至30%以上。

六、未来成长轨迹预测

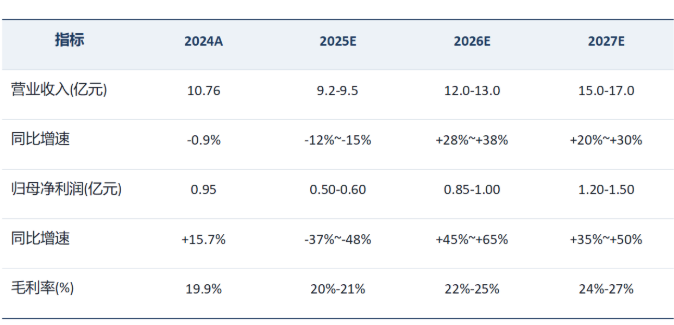

6.1 收入与利润预测

6.2 关键催化因素

【1】产能释放:江苏新中洲三期2025年Q4全面投产,2026年产能利用率有望达到70%以上,支撑营收规模扩张。

【2】订单落地:ITER项目2.3亿元订单进入批量交付期,核聚变业务收入占比有望从2025年的约15%提升至2027年的25%以上。

【3】毛利率修复:随着产能爬坡完成、规模效应显现,预计2026年毛利率将回升至22%-25%区间。

七、风险提示

• 原材料价格波动风险:镍、钴等原材料占成本45%,价格波动影响毛利率

• 应收账款回收风险:应收账款占营收比超50%,需关注回款进度

• 核聚变商业化进度不及预期:技术路线验证、政策支持力度存在不确定性

• 市场竞争加剧:钢研高纳、西部超导等同行加速布局核聚变材料领域

八、投资结论

中洲特材短期业绩承压主要源于产能爬坡期的成本压力,但公司在核聚变材料、核电阀门等高端领域的技术壁垒和订单优势明确。随着江苏新中洲产能释放、ITER订单批量交付,预计2026年起公司业绩将进入新一轮增长周期。

从投资时点看,当前股价已部分反映业绩下滑预期,PB约8倍处于历史中高位,但考虑到核聚变业务的稀缺性和成长性,中长期仍具备配置价值。建议关注2026年Q1产能利用率数据及核聚变订单落地进展作为关键观察点。