招行VS富国 谁才是当前最值得投资的零售银行?

$招商银行(SH600036)$ $富国银行(WFC)$ @今日话题

这两只各代表中美两根最优秀的银行,今天开仓买入了些招行,顺便比较了下两者:

把招商银行和富国银行放在同一张桌面上看,本质是在比较两家强零售的银行,但它们所处的利率周期、监管环境、资本回报方式完全不同,所以“谁更好”要分层回答:谁是更好的生意、谁在当前阶段更占便宜、以及你作为投资者更适配哪一种风险。

1)商业模式与护城河:两家都强在“零售存款”,但招行更“财富管理飞轮”,WFC更“规模+回购机器”

招行:更像“零售+大财富管理”的复利飞轮

招行的结构性优势,是把零售客户基盘 → 存款沉淀 → 财富管理/支付结算中收 → 更稳的风控与定价串成飞轮。其2024年年报摘要披露:非利息净收入占营业收入约37.40%、零售AUM“接近15万亿”等口径在董事长致辞/摘要里被反复强调,说明战略重心就是“轻资本+客户经营”。

护城河更偏“客户关系+低成本负债+风控文化”,而不是短期利差博弈。

富国银行:美国最强零售分支网络之一,护城河是“低成本存款+规模”,但曾被监管重锤

WFC的核心同样是“零售/中小企业账户入口+存款”,它在财报材料里强调降低对净利息收入依赖、提升费基收入、提高效率,并持续做资产负债表与业务组合调整。

过去多年最大变量不是业务能力,而是合规/内控与监管约束:2025年6月美联储宣布WFC已满足条件、不再受2018年资产增长限制约束,这是它“重新获得增长自由”的关键拐点。

这一层结论:

论“飞轮质量/客户经营深度”,招行更像一台“长期复利机”。

论“规模、资本市场回报工具(回购)、美国银行业成熟度”,WFC更像“被压了多年、刚松绑的强者回归”。

2)财务对比:招行ROE更高、资产质量与拨备更厚;WFC净息差更高、回购力度更猛

下面用两家可比的关键指标说话:

盈利能力:招行ROE更高,WFC略低但在改善

招行2024年:归母净利润约1483.91亿元,ROAE 14.49%。

WFC 2024年:净利润约197.22亿美元,ROE 11.4%,ROTCE 13.4%。

解读:在各自市场里,招行的ROE水平更接近“顶尖银行”,而WFC处在“合理但仍需继续修复效率/费用结构”的阶段(它自己披露效率比率2024年约66%,4Q24约68%)。

净息差:WFC显著更高(美国利率环境决定),但同样受存款成本与降息影响

招行2024年净利息收益率约1.98%(摘要口径)。

WFC 4Q24 NIM(税基口径)约2.67%,并解释净利息收入下滑来自存款结构/定价变化、浮动利率资产受降息影响、贷款余额下降等。

解读:利差高不等于“更好银行”,而是“不同市场的银行”。中国银行业处在更明显的低利率与让利周期(监管/宏观共同作用),这是招行ROE下行的系统背景。

资产质量与安全垫:招行明显“更厚”,这是它最硬的底牌之一

招行2024年:不良贷款率0.95%、拨备覆盖率411.98%。

WFC 4Q24:披露净核销率(净贷款核销/平均贷款)年化约0.53%、年末CET1比率11.1%。

解读:

招行用“极低不良+超厚拨备”把风险压在地板上,更符合芒格那句“先别死”。

WFC的信用指标在美国大行里也不算差,但它的“历史污点”更多来自合规与治理,不是传统信用坏账。

资本回报方式:WFC更“美式”(回购强),招行更“中式”(分红稳定)

WFC在4Q24材料里披露:2024年向股东回馈资本约250亿美元、回购约200亿美元,并将普通股股息上调15%。

招行2024年度:董事会建议普通股每股现金分红2.00元(含税)。

解读:如果你偏好“看得见摸得着的股东回报”,美国大行的回购机制更直接;A股银行更多靠分红与PB修复。

3)管理层与监管变量:招行最大的变量是宏观与利率;WFC最大的变量是“监管松绑后的执行力”

招行:核心看“息差底+零售风险拐点+中收修复”

招行在2024摘要里披露ROAE下滑、净利差/净息差下降(1.86/1.98)等,说明行业逆风客观存在。

未来对招行最关键的不是“会不会爆发”,而是:

净息差何时企稳(行业性);

零售贷款不良生成的阶段波动能否过去(公司执行);

财富管理相关中收在资本市场回暖时的弹性(周期性)。

WFC:关键是“摆脱资产上限后的增长与效率兑现”,以及合规整改的尾巴

监管层面,2025年6月美联储正式解除asset cap,是WFC过去7年最大枷锁的解除。

它自己的季度材料也强调风险与控制工作取得进展、部分同意令被终止等。

对投资者来说,这意味着:估值折价”的一部分理由在消失;但也进入“真刀真枪拼执行”的阶段:增长、费用、客户体验、交叉销售(在合规框架下)能否做回来。

4)纯折现视角谈估值

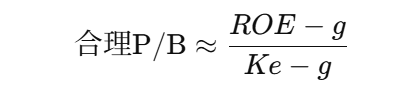

在长期稳态下,RI模型可以推导出一个非常好用的估值锚(也等价于股东回报折现):

ROE:长期可持续股东回报(银行最关键变量)

g:长期净资产/利润的可持续增长(通常不会太高;成熟银行常用2%~4%)

Ke:股权资本成本(折现率)

为了可比,我做一个“保守但不离谱”的设定(你也可以改参数看敏感性):

招行:Ke=11%(人民币权益要求回报),长期 g=4%(更偏保守,不给太高成长)

WFC:Ke=9.5%(美元大行权益要求回报),长期 g=3%

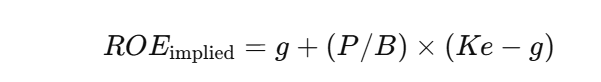

市场现在在“隐含”什么?(这是DCF/折现视角最有价值的一步)

把上面公式倒过来,可以算出:在给定Ke与g下,当前估值隐含的“长期可持续ROE”:

招行:当前P/B≈0.92 隐含的长期ROE只有约 10.5%

以 Ke=11%、g=4% 代入:隐含 ROE ≈ 10.5%

这意味着市场在说:“招行未来长期只能赚10%左右ROE”(或者风险更大、折现率更高)。

而你我如果认为招行凭借存款与零售护城河,长期ROE仍能维持在 11%~13%区间,那么当前价格就是在给你“安全边际”。

WFC:当前P/TBV≈1.96 隐含的长期ROTCE大约 15.8%

以 Ke=9.5%、g=3% 代入:隐含 ROE(更接近ROTCE)≈15.8%

而WFC在2025年已经实现并强调满足约14.5% ROTCE目标,并提出到2028年**17–18%**的新目标

换句话说:WFC现在的价格,已经在“预付费”它的改善(至少预期它能接近16%上下的可持续ROTCE);它不是便宜货,但如果你相信它能兑现17–18%,那也不算离谱。

招行:用当前P/B≈0.92买入,相当于市场只愿意承认它长期ROE≈10.5%。如果你判断它能长期维持 11%~13%(更符合其护城河与历史表现),那它在折现意义上是**“便宜且有安全边际”**。

WFC:当前P/TBV≈1.96基本已经在折现它的“改善叙事”,隐含长期ROTCE≈15.8%。它更像**“合理价买改善”:只有当你对17–18% ROTCE目标兑现**很有把握时,折现空间才更好;否则上行有限、下行对“目标落空”更敏感

5)怎么下结论:你要的是“更稳的复利”,还是“松绑后的再评级机会”?

如果只问“哪家更像巴菲特喜欢的长期复利生意?”

我会更偏向:招商银行。原因很简单:它用极低不良与超厚拨备把风险压得更低,同时ROE仍在很高水平,属于“质量优先、稳健复利”的典型。

如果问“哪家更像阶段性存在结构性改善、可能发生再评级?”

WFC的“故事性”更强:asset cap解除是非常硬的催化剂,配合强回购,确实具备“修复型”机会。

你主要资产/负债在人民币、看重确定性分红+银行业底仓属性:优先研究招行。

你能承受美元资产波动、看重回购与监管松绑后的经营修复:WFC值得重点跟踪。

你最在意“少犯错、穿越周期”:招行的“安全垫”更厚。

你最在意“资本回报效率(回购)”:WFC更符合这个偏好。