双汇发展:从‘现金奶牛’到转型攻坚,高股息 + 行业整合红利解析

一、核心数据速览(截至 2025 年 8 月 19 日)

股价:25.22 元(+0.36%),总市值 873.79 亿元

估值指标:市盈率(TTM)17.42 倍,市净率 4.18 倍,股息率 5.72%(拟每 10 股派现 6.5 元)

2024 年业绩:营收 597.2 亿元(同比 - 0.64%),净利润 49.89 亿元(同比 - 1.26%)

2025H1 业绩:营收 284.14 亿元(同比 + 2.97%),净利润 23.23 亿元(同比 + 1.17%),扣非净利润 22.15 亿元(同比 - 0.71%)

2025Q2 业绩:营收 142.08 亿元(同比 + 6.31%),净利润 11.86 亿元(同比 + 15.74%),单季增速显著回升

市场份额:常温火腿肠市占率 60.2%(Q2 环比 + 0.5pct),金锣、力诚份额稳定在 15%、8%

二、股东背景:稳定架构与高分红逻辑

双汇发展由罗特克斯(万洲国际全资子公司)控股 70.33%,实际控制人万隆通过兴泰集团实现管理权集中。

高分红政策持续:2024 年分红 48.85 亿元(分红率 98%),2025 年上半年拟分红 22.52 亿元(分红率 97%),主要用于控股股东债务偿还(万洲国际未偿还贷款 240 亿元)。近三年股息率超 5%,显著高于银行理财收益率,成为 A 股 “现金奶牛”。

三、业务结构:肉制品为利润核心,渠道转型加速

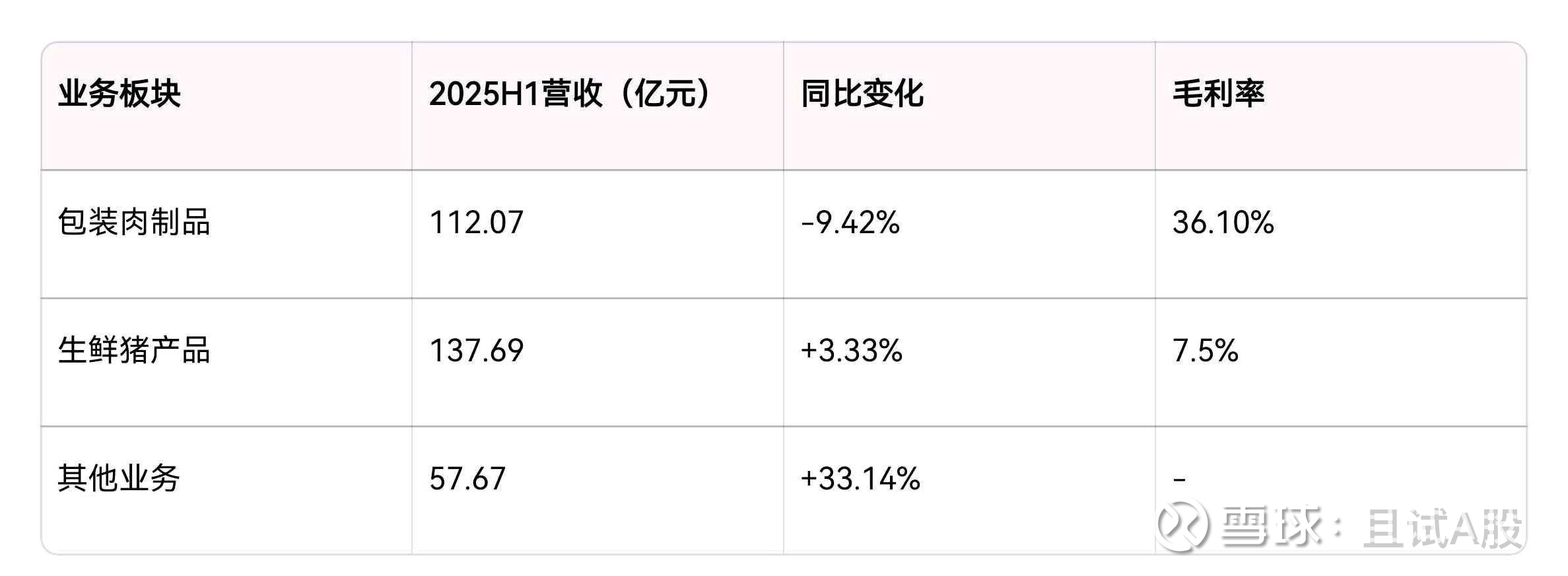

1. 收入结构(2025H1)

核心亮点:低温肉制品占比提升至 32%,预制菜收入占比 9.2%(Q2 单季占比 11.5%),包装肉制品仍是利润核心来源,毛利率超 36%。

2. 渠道变革

经销商网络

2025 年 6 月末经销商 21415 家(同比 + 2.64%),新兴渠道销量增长 21%(休闲零食、电商渠道占比 17.6%)。

线上突破

Q2 线上 GMV 增长 12.7%,火锅午餐肉、空气炸锅香肠单月销量破 100 万件,成为年轻消费者追捧的网红产品。

区域布局

长江以北收入占比 64.67%,河南基地物流成本低于行业 10%;南方市场鲜品销量增长 7%,广式腊肠市占率提升至 18%。

四、未来布局:健康化、预制菜与数字化

1. 产品创新

健康化

与同仁堂合作的 “药食同源” 系列 Q2 上市,融合传统配方与现代工艺,首月销售额突破 5000 万元。

预制菜发力

2025H1 预制菜收入占比 9.2%,Q2 推出酸菜鱼、梅菜扣肉等即烹产品,单季收入 12.8 亿元(同比 + 35%),毛利率 28.5% 显著高于生鲜业务。

国潮系列

辣椒炒肉香肠、椒麻鸡风味香肠等新品 Q2 销量占比提升至 15%,精准匹配中式烹饪场景需求。

2. 全产业链升级

养殖整合

2025H1 生猪自给率提升至 22%,禽肉自给率 28%,养猪业料比从 3.2 降至 3.0,养殖完全成本下降 8%。

屠宰智能化

漯河工业园屠宰线自动化率 92%,产能利用率提升至 85%;计划 2027 年前建成 6 个中心仓,物流时效缩短至 12 小时。

3. 数字化转型

生产端

投入 1.2 亿元升级智能工厂,人均效率提升 15%,预制肉制品 SKU 超 1200 种。

供应链

“汇商通” 平台订单处理时效从 12 小时缩至 2 小时,库存周转天数从 62 天降至 51 天,运营效率持续优化。

五、护城河:全产业链与品牌壁垒

成本控制

通过全球采购网络(国内猪价 > 18 元 / 公斤时启动美国猪肉进口)、全国产能布局,2024 年降低原料成本 9 亿元;生鲜品损耗率 1.2%(行业平均 3.5%),冷链配送时效 12 小时(行业 24 小时以上)。

渠道渗透

覆盖 100 多万终端网点,经销商网络持续下沉,长江以北市场根基稳固,南方市场加速突破。

研发能力

年投入近 2 亿元,牵头制定 30 项国家标准,微生物控制标准比国标严格 50%,推动行业质量基准提升。

六、竞争格局:一超多强下的挑战

1. 国内对手

金锣

常温火腿肠性价比优势显著,2025Q2 市场份额稳定在 15%,玉米肠、里昂烤香肠跻身品类前五。

新希望六和

与法国科普利信合作布局低温肉制品,乐凡希、布瑞林品牌抢占高端市场,分流部分高净值客户。

主打低盐低脂无防腐剂产品,作为国宴指定供应商,高端礼盒溢价率超 30%,差异化竞争明显。

2. 国际对标

泰森食品:营收规模是双汇 5 倍,深加工产品占比 65%,研发投入占比 1.8%;荷美尔:深加工产品占比 82%,研发投入占比 2.5%,双汇在产品结构升级上仍有追赶空间。

七、估值与投资策略

1. 估值水平

横向对比

市盈率 17.42 倍低于行业平均(20.26 倍),略高于泰森(15 倍)、接近荷美尔(18 倍),估值处于合理区间。

纵向对比

市盈率处于近五年 65% 分位,市净率 4.18 倍略高于历史中枢;5.72% 的股息率提供较强安全边际,若股价跌至 24 元以下,股息率将突破 6%。

2. 投资建议

短期(1 年)

观望为主,等待股价回调至 24 元以下分批建仓,目标价 27.5 元,止损 22 元;短期仓位控制在 30% 以下。

中期(1-3 年)

关注低温肉制品(目标占比 40%)、预制菜放量机遇,24 元以下采用金字塔策略建仓(24 元 30%、23 元 50%、22 元满仓),目标复合回报 12%;中期仓位可控制在 50% 左右。

长期(3 年 +)

定投策略参与,依托行业集中度提升(2025 年 CR10 目标 40%)和全产业链优势,年化回报有望达 12%-15%;长期仓位可控制在 70% 左右。

3. 风险提示

业绩波动

2025 年生猪均价预计下跌 10%-20%,Q2 屠宰业务头均利润同比 - 65.9%,利润空间持续承压。

消费趋势

年轻群体转向预制菜和即食食品,高温肉制品销量下滑,2024 年销量同比 - 1.67%。

管理风险

控股股东高负债可能影响分红持续性,需关注万洲国际债务重组进展。

八、结语

双汇发展作为肉制品行业绝对龙头,凭借全产业链优势和高分红政策,在消费疲软周期中展现韧性。2025 年 Q2 净利润同比 + 15.74%,显示产品结构优化与成本管控已初见成效。短期需警惕猪价波动与渠道转型阵痛,中长期看好低温肉制品、预制菜放量及行业整合红利。

对于普通散户,建议采取分批建仓策略,将双汇作为组合中的防御性配置,依托 5.72% 的股息率安全垫,平衡收益与风险。

数据来源:双汇发展 2024 年报、2025 年半年报,万洲国际公告,民生证券 / 中原证券研报,金融界 / 证券时报公开信息整理。

风险提示:本文基于公开信息整理,不构成投资建议。市场有风险,投资需谨慎。