周记:在担心什么?

再来聊聊茅台吧,其实茅台没啥好多聊的,不过感觉最近大家情绪都比较低落。

茅台最近好像一直在跌,其实我觉得倒也不是一直在跌,而是在25年股市整体上涨的情况下,茅台没怎么涨,把很多投资人的耐心都给磨没了。

25年开始,茅台股价在1450元左右,期间最低到1373元,最高到1630元,上蹿下跳的,既涨不上去,也跌不下来。

很多投资人等着茅台跌破1000元,等了快一年了还没等到。

现在就是没有茅台的人,等茅台跌价等的 心烦,有茅台的人,看着茅台股价上不来,也是心烦。

非常理解,因为之前涨涨跌跌的还能接受,毕竟茅台一批价还是比较坚挺。最近茅台一批价确实掉的厉害,一直在掉,已经跌到了1600元以下了。

之前说过,1800元是经销商的平衡线,显而易见,目前这个平衡线已经打破了。

这个平衡线肯定不是厂家愿意打破的,打破了对厂家没好处,毕竟维护好经销商的利益就是维护好厂家的财务报表。不过经销商实在是扛不住了,现金流压力越来越大,不管了,先把资金回笼再说。

很多经销商撑不下去开始甩货,不降价的经销商回笼资金更加困难,只能跟着降价,诱发连锁效应。

在资本市场时间待的久了,就知道下跌的这种行为本身会带来进一步的下跌。在目前的经济环境下,属于正常现象,没有必要太过于担心。

茅台一批价扛不住原因很简单,就是库存有压力,库存有压力的主要原因还是因为消费确实还是不行。

经济活动比较低迷,公务宴请下降,前阵子还叠加了禁酒令。

消费场景萎缩了,消费者消费茅台酒的速度下降了,经销商手上的货自然就多了。

货多了,供大于求了,就会导致价格下降,很自然的道理。

茅台酒不是必须消费品,他是可选消费品,可选消费品在市场低迷的时候,是会收到影响的。

不是什么年轻人不喝白酒了,也不是很多人说的地产萎缩导致没有人喝茅台酒了。

不是这些原因,本质上就是消费低迷导致的需求萎缩,

逻辑就是这么个逻辑,很简单。

十年前有人说茅台是腐败酒,现在有人说茅台是地产酒,是金融酒,似乎茅台酒好喝不好喝不重要,主要是场景导致茅台火了那么多年。

这其实有点儿逻辑学讲的因果倒置,看上去关联度很高,其实把原因和结果弄反了。

我觉得原因恰恰相反,就是因为茅台这酒好,才会让茅台成为腐败酒,成为地产酒,成为金融酒。

再来说说茅台的投资逻辑吧。

我们看茅台的股价,价似乎有一种跌不下去的感觉。

为什么呢?

茅台现在19倍的估值,当然不算贵,但也不便宜,处于适中的位置,合理估值。

目前的情况是国债利率处于二十年的最低位,预测未来国债利率还会继续往下走。前几天说大额存单也要取消了,现在可以投资的东西其实非常少,钱没什么地方可以去。

茅台现在股息有多少?超过了3.5%,大概是3.6%的股息,比存银行香太多了。

茅台经历过这风风雨雨二十年,现在沉淀了大量的投资行业的老炮,经历过风雨,不太会轻易甩出手上的股权。

那么明年茅台的业绩会怎么样?

茅台要保持业绩不下降,方法太多了,它要是想,一定能让业绩不下滑。

不过,如果茅台尊重市场情况,让业绩自然表现,那么明年业绩下降我觉得也不奇怪,在我的预期之内。

不过从现实来看,茅台新的掌门人刚上台没几个月,说句实话,他上台大概率就是要做的比老掌门人张德芹更加好的,那么预测大概率不会让业绩负增长。

按照这么个逻辑,茅台明年也就是有3.6%的股息,在目前的大环境下,已经非常好了。

在退一步来说,投资就看这个底线自己能不能承受,我们就假设明年业绩下滑了,下滑10%能不能接受?20%能不能接受?要我说,就是茅台业绩下滑50%我也能承受。即使茅台业绩下滑50%,股息率也有1.8%了,那也比存在银行强太多了。

这种情况几乎不会发生,那我们还担心什么呢?

当然咯,我知道很多投资人在担心什么,到时候说不定茅台来个戴维斯双杀,那对股价影响就大多了。

假设业绩下滑,估值又下滑,那么股价大幅度下跌倒也不是不可能。

市场是不可预测的。

段永平也说过,没有什么不可能。

芒格也说,作为投资人,如果不能接受股价下跌50%,说明你没看懂。

如果到了这时候,就是考验你到底是投资老炮还是投资新手的区别了。

投资老炮看十年,甚至看二十年,看的很长远,当下的困局不重要,短期的困难也不重要,重要的是未来会怎样。

投资新手恰恰相反,他们看的都是短期,看一年,甚至一年都看不了。

最近大家心慌慌,不也就是短期内一批价持续下跌嘛。

那么我再退一步来假设。

如果26年业绩不增长,或者说短期内茅台业绩不增长,那么现在的20PE算是个什么水平?

我的结论是,如果只是26年业绩不增长,短期现象,那么20PE就是可以买入的。

就像段永平在雪球访谈里说的,你要有闲钱,你就慢慢买呗。

当然20PE不能说便宜,那么现在买会不会吃亏?

我拿两个国外的案例来对比。

你看麦当劳,有十年业绩不增长,市场还是给到了20PE。

可口可乐呢,长期处于低增长状态,市场也给20倍的PE。

这些几乎没有增长的公司,为什么估值还能保持20倍,主要是因为它的护城河足够强。

只要护城河足够强,那么就不太需要更多的安全边际,这种情况下即使业绩不增长,给20PE也是合适的。

我觉得茅台的业务模式比麦当劳是要好的,和可口可乐比的,我觉得也好那么一些。

何况增长型整体来说比它们也都要好。

那又有什么好担心的呢?

当然了,股价么,任何情况都可能发生,根本没法预测,我们还是只能和自己的机会成本比较。

投资只能和自己的机会成本比较,有,且只有这一条衡量的标准。

最后再补充一个基本原理,股票,就是特殊的债券,只要利润稳住,股息稳住,股价其实只是浮云,不用太在意的。

如果在买入的那一刹我们不去考虑卖出,就没有太多烦恼了。

------

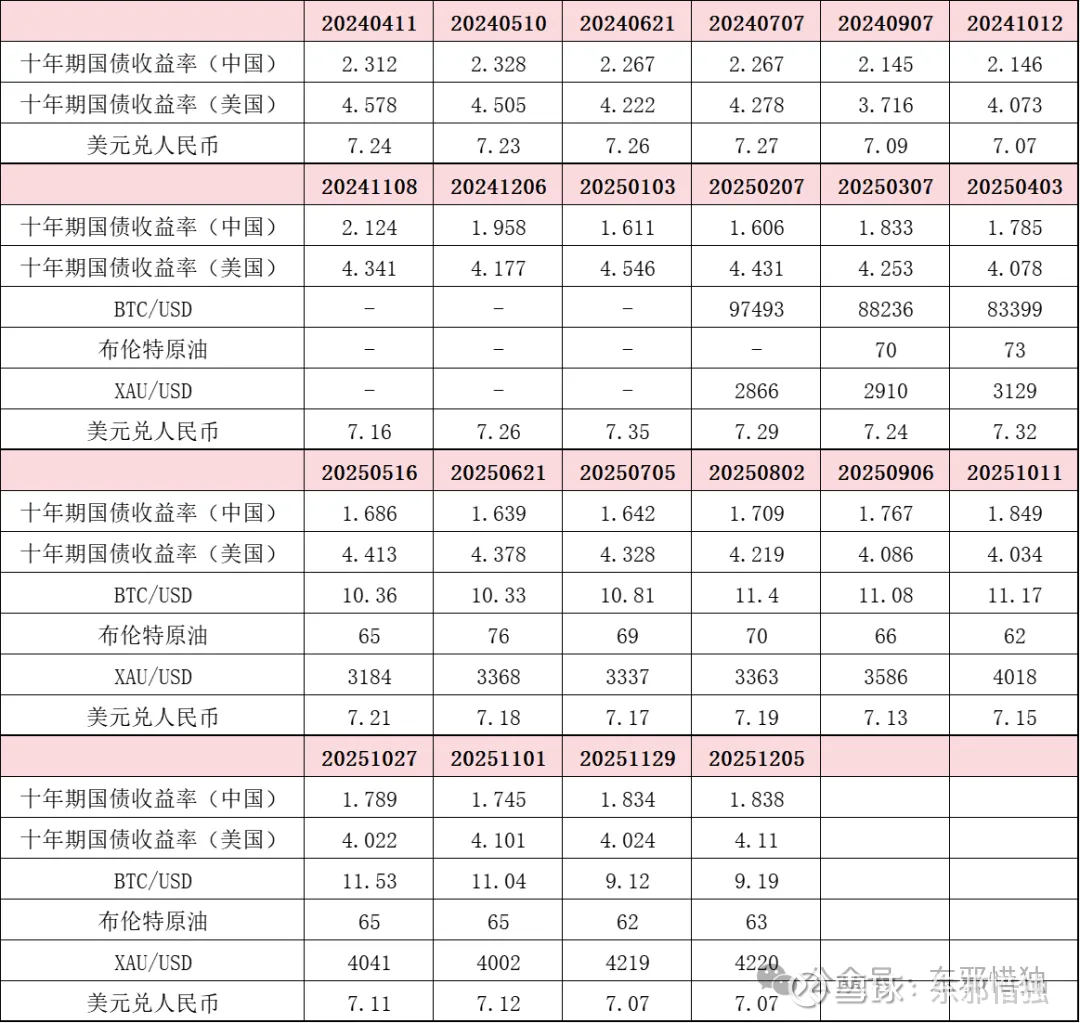

我们来看一下本周的基金数据,先来看看宏观部分。

中国十年期国债收益率和美国十年期国债收益率均继续上涨。

中国十年期国债收益率从上周的1.834上涨至1.838。

美国十年期国债收益率从上周的4.024上涨至4.11。

有朋友来问我,买国债好不好啊,那肯定不好啊。

这么低的收益率,如果一直拿着,收益率那么低。如果收益率开始上涨,那么价格又会下跌,没有啥意义。

有人继续问,中国十年期国债利率不是还会下跌么,下跌不就导致国债价格上涨了嘛?

这么说是没错,但是下跌的幅度又能有多少呢?

总之这种投资标的没有站在时间的这一边,不能说是一笔好投资。

比特币的价格为9.19万美元一枚。

布伦特原油63美元一桶。

黄金继续上涨,为4220美元一盎司。

真是奇怪,黄金最近持续上涨,好像市场情绪没有那么热了嘛,真是令人无法琢磨。

人民币兑美元继续保留在7.07的水平。

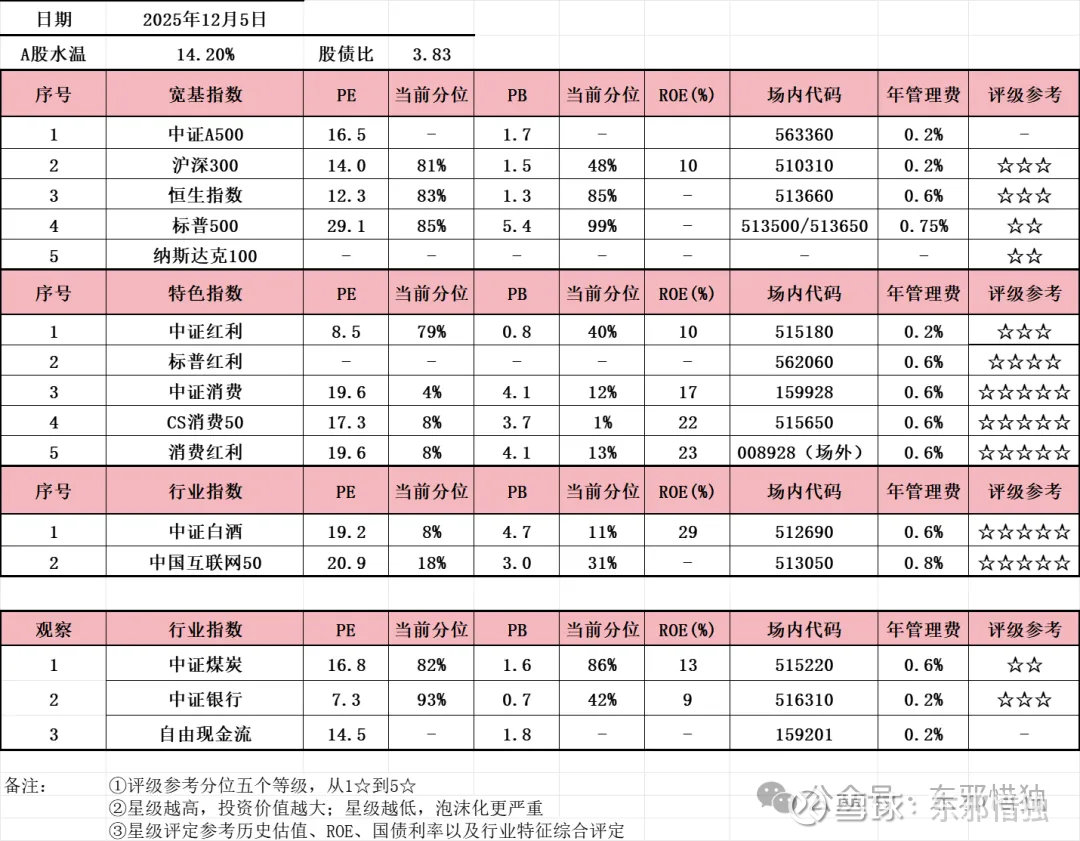

再来看看指数部分。

本周A股水温继续升温,为14℃。股债比达到3.83,主要原因是指数估值上升和国债利率上涨带来影响,两个因素都导致A股的吸引力在下降。

不过14℃本身温度也不高。

宽基指数全线上涨。

标普指数继续上涨,真的是太牛了,这一轮标普500指数一直顶着高估值。

不过我还是认为,标普500指数现在是脆弱的投资系统,只有不断地利好才能顶住这个估值。只要经济指标有变弱的趋势,几家大公司有业绩疲软的迹象,这估值大概率会回归。

来看看重头戏,消费指数吧。

消费指数全线下跌,消费仍然非常疲软。

现在要是向别人推荐消费指数,那估计就没朋友了。

不过我倒是继续推荐消费指数,呵呵。

年初我看到消费估值开始见底,我就恢复了定投。在我重新开始定投的时候,就希望这一波消费行情慢点复苏,让我积累多一点筹码。

没想到这个愿望居然应验了,消费越来越疲软了。

我还挺高兴呢,不知道朋友们是什么心情呢?

就这么持续着,是最好的状态。

现在消费指数内的公司,内在价值在不断提升的,但是股价不涨,是最好的投资时光。

有些公司的业绩其实是提升的,而有些业绩并没有提升,没有提升的也能叫内在价值增长吗?

当然,之前周期顶部的产能,该消化的消化,该淘汰的淘汰。

消费指数里的公司,在各个行业里基本都有垄断性,下游需求是存在的。

淘汰了差劲的公司,淘汰了之前积累的库存,等到消费者信心回来了,那时候就是我们收获的时候。

低迷的时间越长,我们积累的基金份额就越多,到时候收获的成就就会越大。

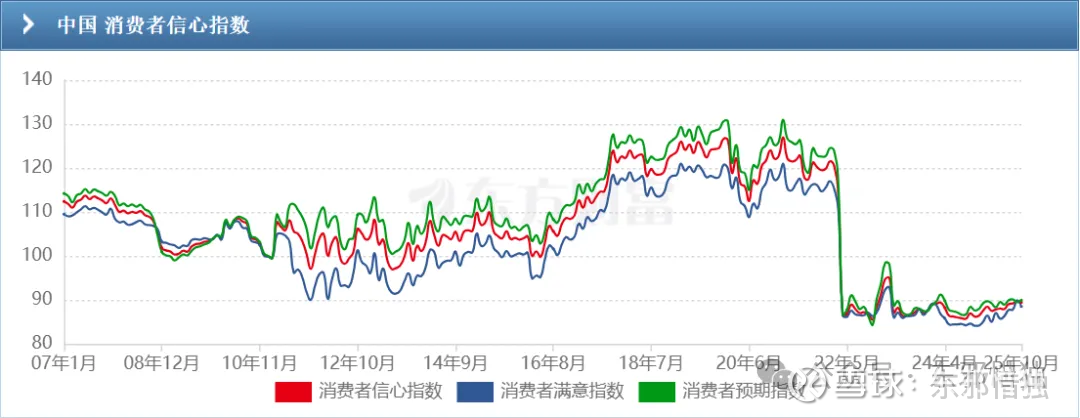

最后,我再贴一张消费者信心指数的走势。

这几乎是二十年里最差了,未来会好吗?

你的答案,就决定了你未来收益。

<全文完>