通策医疗投资价值分析报告(五):股价估值

各位读者大家好,欢迎来到轻尘足岳。

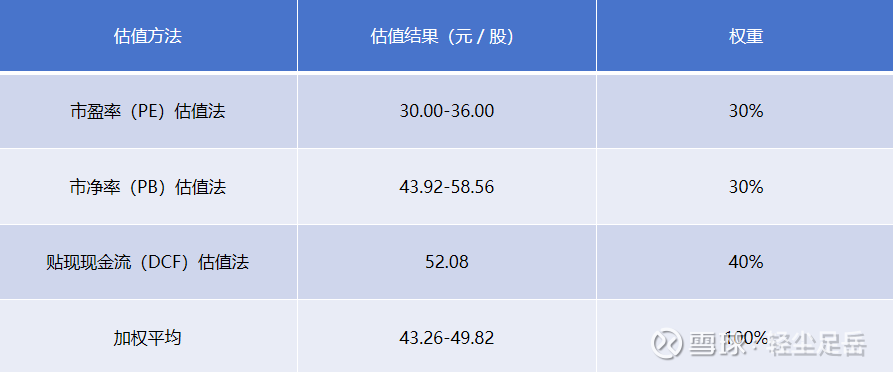

今天我们继续聊一聊$通策医疗(SH600763)$,本节我们计算通策医疗的股价估值。需要提醒的是,我们的估值是基于理论方法测算的公司内在价值合理区间,而股价本质上由“基本面+心理面”共同决定。因此,建议您结合市场行情与个人仓位配置偏好谨慎决策,本文内容不构成投资建议。先说结论,我们认为通策医疗的合理股价区间为43.26-49.82元/股。

1.估值方法选择

基于通策医疗的业务特点和行业特性,我们选择以下三种估值方法对通策医疗进行股价评估:

市盈率(PE)估值法:这是最常用的估值方法之一,通过可比公司的市盈率倍数与目标公司的每股收益相乘,得出目标股价。考虑到通策医疗的高成长性和行业龙头地位,我们将选取行业内具有可比性的公司作为参照。

市净率(PB)估值法:我一般用于计算科技型、短期内不盈利的新企业,通过可比公司的市净率倍数与目标公司的每股净资产相乘,得出目标股价。

贴现现金流(DCF)估值法:这是一种绝对估值方法,通过预测公司未来自由现金流并按适当的折现率折现,得出公司的内在价值。该方法考虑了货币的时间价值和公司的长期成长性,能够更全面地反映公司的内在价值。

2.市盈率(PE)估值法

步骤一:确定可比公司

我们选取了口腔医疗服务行业及相关医疗服务行业的上市公司作为可比对象,包括:

数据来源:公司公告、Wind数据库、券商研报

步骤二:确定合理PE倍数

考虑到通策医疗的行业龙头地位、盈利能力和成长性,我们给予通策医疗一定的估值溢价:

行业平均PE:医疗服务行业平均PE约为30倍左右。

通策医疗的相对优势:作为口腔医疗服务行业龙头,通策医疗在区域市场占有率、盈利能力、增长潜力等方面具有明显优势,应给予一定的估值溢价。

当前市场环境:当前市场整体估值水平处于历史中位,通策医疗的估值也受到一定影响。

综合考虑以上因素,我们认为通策医疗的合理PE倍数区间为25-30倍。

步骤三:计算目标股价

通策医疗2024年实现归母净利润5.01亿元,按年末股本447,289,117股计算,EPS为1.12元/股。

基于25-30倍的PE倍数,通策医疗的合理股价区间为:

25倍PE:1.12元/股×25=28.00元/股

30倍PE:1.12元/股×30=33.60元/股

考虑到2025年公司业绩有望实现增长,我们还可以基于2025年预测EPS进行估值:

根据中信建投证券的预测,通策医疗2025年归母净利润为5.39亿元,EPS为1.20元/股。

基于25-30倍的PE倍数,通策医疗2025年的合理股价区间为:

25倍PE:1.20元/股×25=30.00元/股

30倍PE:1.20元/股×30=36.00元/股

3.市净率(PB)估值法

步骤一:计算每股净资产

通策医疗2024年末的净资产为32.72亿元,按年末股本447,289,117股计算,每股净资产为7.32元/股。

步骤二:确定可比公司PB倍数

选取与通策医疗业务相近的医疗服务上市公司作为可比对象,获取其PB倍数:

数据来源:Wind数据库

步骤三:确定合理PB倍数

考虑到通策医疗的行业地位和资产质量,我们认为其合理PB倍数区间为6-8倍。

步骤四:计算目标股价

基于6-8倍的PB倍数,通策医疗的合理股价区间为:

6倍PB:7.32元/股×6=43.92元/股

8倍PB:7.32元/股×8=58.56元/股

4.贴现现金流(DCF)估值法

步骤一:预测未来自由现金流

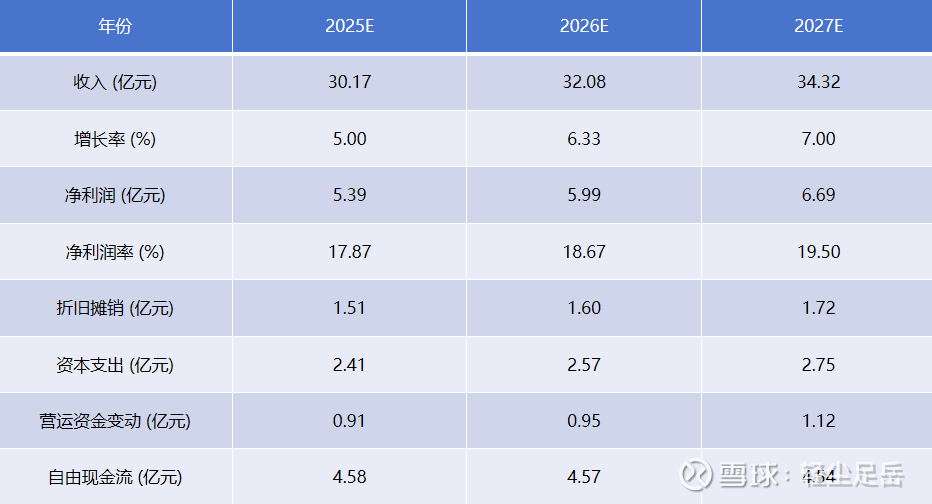

增长率假设:考虑到行业增长前景和公司竞争优势,我们预测通策医疗未来5年(2025-2029年)的收入增长率分别为5%、6%、7%、8%、9%,之后进入稳定增长阶段,增长率为3%。

净利润率假设:随着规模效应和运营效率提升,我们预测通策医疗的净利润率将逐步提高,从2024年的19.91%逐步提升至2029年的22%。

折旧摊销占收入比:假设折旧摊销占收入的比例保持在5%左右。

资本支出占收入比:假设资本支出占收入的比例保持在8%左右。

营运资金变动占收入比:假设营运资金变动占收入的比例保持在3%左右。

步骤二:确定折现率

我们采用加权平均资本成本(WACC)作为折现率,计算公式为:

WACC=Ke×E/(D+E)+Kd×(1-T)×D/(D+E)

其中:

· Ke为权益资本成本,采用CAPM模型计算:Ke=Rf+β×(Rm-Rf)

· Kd为债务资本成本

· T为所得税率

· E为权益市值

· D为债务市值

假设条件:

· 无风险利率Rf:3.0%(参考10年期国债收益率)

· 市场风险溢价(Rm-Rf):7.0%

· Beta系数:1.2(考虑行业特性和公司财务杠杆)

· 权益资本成本Ke:3.0%+1.2×7.0%=11.4%

· 债务资本成本Kd:4.5%(参考公司现有贷款利率)

· 所得税率T:15%(高新技术企业优惠税率)

· 资本结构:D/(D+E)=20%,E/(D+E)=80%

计算得WACC=11.4%×80%+4.5%×(1-15%)×20%=10.17%

步骤三:计算企业价值

将预测的自由现金流按WACC折现,计算企业价值:

预测期现金流现值:将2025-2034年的自由现金流折现到现值,合计为34.32亿元。

永续期价值现值:2034年之后的自由现金流按永续增长率3%计算永续价值,折现到现值为213.48亿元。

企业价值:预测期现金流现值+永续期价值现值=34.32+213.48=247.80亿元

减:净债务价值:通策医疗2024年末净债务约为15亿元

股权价值:企业价值-净债务价值=247.80-15.00=232.80亿元

步骤四:计算每股价值

通策医疗2024年末股本为447,289,117股,因此每股价值为:

232.80亿元÷4.47亿股=52.08元/股

5.综合估值结果

综合三种估值方法的结果,我们得到通策医疗的合理股价区间为:

考虑到通策医疗的行业龙头地位、区域竞争优势、商业模式创新以及未来增长潜力,我们认为通策医疗的合理股价区间为43.26-49.82元/股。当前股价为46.52元/股,处于合理估值区间内,具有一定的投资价值。