星宇股份公司价值计算

各位读者大家好,欢迎来到轻尘足岳。

9月3日、4日大盘持续下跌,很多朋友感到恐慌。我们也投资了$星宇股份(SH601799)$ 这只股票,在雪球上看到不少朋友讨论:“股票刚涨一点就猛跌,公司业绩明明不错,2025年中报营业收入和净利润都在上涨,怎么还会跌呢?难道真的是因为公司增长速度不及预期吗?”

关于短期市场情绪,我不做过多分析,因为庄家和机构的操作逻辑难以准确预判。但分享一下我的看法:星宇股份中报发布当日的下跌,更像是量化资金出逃导致的现象——量化交易程序可能将资金析出,转而追涨光模块、PCB、ASIC芯片等热门领域,这与2024年2月6日前那波大跌行情的情况颇为相似。而实际上,我注意到尾盘出现了较大规模的买入,或许是部分资金在看到业绩增长与股价下跌的背离后选择进场。

霍华德・马克斯在《周期》中对股票价格与公司价值的关系有一段经典描述:“证券市场中的情绪波动,就像一个钟摆的运动一样。这个钟摆来回摆动,形成一道弧线,弧线的中心点完美地描述了这个钟摆的‘平均’位置。但是事实上,钟摆待在这个弧线的中心点位置的时间极短,一晃而过。相反,钟摆几乎大部分时间都在走极端,弧线两端各有一个极端点,钟摆不是在摆向极端点,就是在摆脱极端点。”

短期的市场错配本是常态,但长期来看,我们仍需关注公司的内在价值。接下来,我们就用巴菲特价值投资的方法,具体分析一下公司的内在价值。

一、财务基本面分析

资产负债状况:

截至2025年6月30日,公司总资产173.03亿元,较上年度末增长2.12%;归属于上市公司股东的净资产106.37亿元,较上年度末增长4.51%。公司资产负债率为38.53%,处于合理水平,付息债务比例仅为0.86%,债务偿付压力很小。

现金流量:

2025年上半年,公司经营活动产生的现金流量净额为11.98亿元,同比增长292.58%;销售商品、提供劳务收到的现金为71.55亿元。经营活动现金流表现优异,主要系本期销售商品收到的现金增加所致。

盈利能力:

2025年上半年,公司实现营业收入67.57亿元,同比增长18.20%;归母净利润7.06亿元,同比增长18.88%;扣非净利润6.87亿元,同比增长23.24%。2025年第二季度单季度主营收入36.63亿元,同比增长10.85%;单季度归母净利润3.84亿元,同比增长9.35%。

关键财务指标:

二、估值方法与计算

考虑到公司是一家制造业企业,经营活动稳健,不存在净利润为负的情况,因此我们使用贴现现金流估值方法和市盈率估值方法对公司的内容在价值进行计算。

2.1贴现现金流(DCF)估值法

基本假设:

预测期:5年(2025-2029年),之后为永续期。

增长率:2025-2029年复合增长率为15%,永续增长率为4%。

折现率:采用加权平均资本成本(WACC),假设为8%。

自由现金流:2025年上半年自由现金流为6.79亿元,年化约13.58亿元。

计算过程:

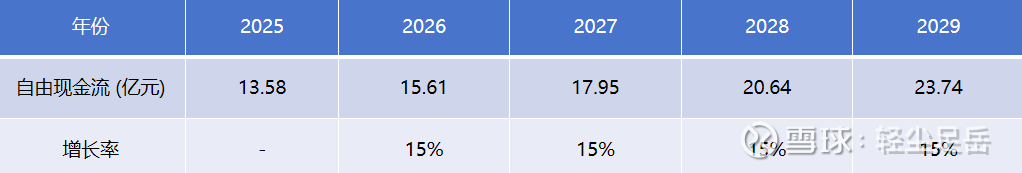

1.预测未来自由现金流:

2.计算预测期现金流现值:

使用8%的折现率,计算各年自由现金流的现值:

3.计算永续期价值:

永续期价值=2029年自由现金流×(1+永续增长率)÷(折现率-永续增长率)

=23.74×1.04÷(0.08-0.04)

=617.24亿元

永续期价值现值=617.24×0.6806=420.05亿元

4.计算企业价值:

企业价值=预测期现金流现值+永续期价值现值

=71.54+420.05

=491.59亿元

5.计算股权价值:

股权价值=企业价值-净负债

=491.59-(总负债-现金及等价物)

=491.59-(64.12-19.61)

=491.59-44.51

=447.08亿元

6.计算每股价值:

每股价值=股权价值÷总股本

=447.08÷2.86

≈156.32元

DCF估值结果:基于上述假设,星宇股份的合理股价约为156.32元。

2.2市盈率 (PE) 估值法

1.可比公司:

选取华域汽车、福耀玻璃、拓普集团等汽车零部件行业龙头企业作为可比对象。

2.目标PE倍数:

考虑到星宇股份在行业内的领先地位和成长性,给予2025年25倍PE估值(行业平均PE约22倍)。

3.盈利预测:

根据机构一致预期,2025年归母净利润为17.33亿元,EPS为6.07元。

4.计算过程:

目标股价=2025年预测EPS×目标PE倍数=6.07×25=151.75元

PE估值结果:基于25倍PE估值,星宇股份的合理股价约为151.75元。

以上内容就是我们关于星宇股份股票内在价值的计算过程。最后,谢谢大家的时间,欢迎大家点赞、关注、转发、评论。