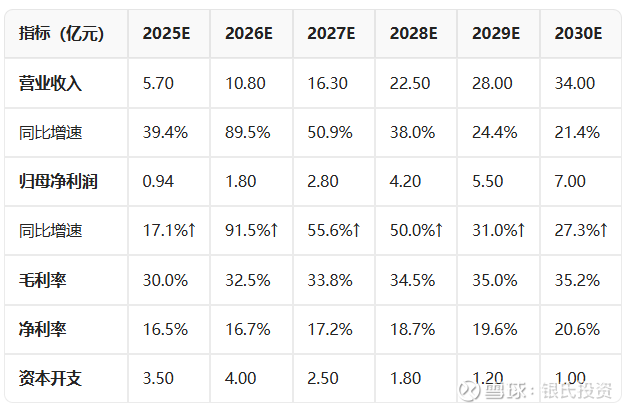

5年5倍大牛股:星源卓镁(301398.SZ)2025~2030年财务匡算

基于当前公开订单公告、产能规划及行业趋势,结合星源卓镁(301398.SZ)的财务基础与战略布局,现对2025-2030年财务匡算进行系统性模拟分析。未来不排除有更多的订单加入。

核心假设基于订单释放节奏、产能爬坡进度、产品结构优化及成本投入计划,具体框架如下:

一、核心增长逻辑与关键假设

订单释放节奏

2025-2026年:以中小型订单为主,包括2024年11月公告的7.1亿元动力总成壳体订单(2025年中量产)及2025年4月公告的6.5亿元订单(2026年量产)。

2026-2027年:主力订单集中释放,包括2025年8月公告的7.13亿元订单(2026Q1量产)和2025年11月公告的20.21亿元订单(2026Q3量产),覆盖周期4-7年。

2028-2030年:泰国基地产能释放(辐射东南亚市场)+ 新定点项目增量贡献。

产能与成本投入

奉化300万套项目:总投资7亿元,可转债募资4.5亿元(2025年11月注册通过),2026年投产,达产后年增收入7.45亿元、净利润0.98-1.05亿元。

设备升级:6600T半固态镁合金注射成型机投产,提升大型部件良率(如动力总成壳体)。

费用管控:研发费用率维持6.5%-7%(技术壁垒强化),管理费用因产能扩张短期上升,规模效应后回落。

产品结构优化

镁合金占比提升:从2024年69.5%升至2030年80%+,动力总成壳体(均价650元/套)、显示器背板(高毛利)占比提高,推动均价上行。

毛利率趋势:短期承压(新产能折旧+研发投入),2026年后规模效应+大型件占比提升,毛利率回升至32%-35%(2024年为31.3%)。

二、2025-2030年财务匡算表

注:数据基于订单生命周期平滑分摊、奉化项目产能爬坡模型(2026年达产率60%、2027年100%)及行业毛利率中枢。

三、关键驱动因子与敏感性分析

收入端驱动力

镁合金产品放量:动力总成壳体2025-2027年销量假设15万/60万/100万套,均价650元→630元(规模降价)。

新应用场景:显示器背板(年增50%)、机器人零部件(2026年试产)贡献增量。

外销扩张:泰国基地2027年投产后,外销占比从29%升至40%+,对冲国内竞争。

成本与盈利弹性

原材料价格:镁价波动±10%,影响毛利率±1.5pct(2025年敏感期)。

奉化项目良率:若达产延期6个月,2026年净利润下调15%-20%。

产品结构:大型件(动力总成/中控骨架)占比每提升10pct,毛利率+1.8pct。

现金流与融资安全

自由现金流:2025-2026年为负(资本开支高峰),2027年转正;资产负债率维持在15%以下(低负债经营)。

可转债偿付:4.5亿元可转债若全部转股(转股价50.82元),稀释股本约8.8%,但降低财务费用(年节省利息约1350万元)。

四、风险提示

订单兑现滞后:车企轻量化渗透率不及预期(2025年镁合金整车占比目标2%,2030年4%)。

技术替代风险:铝合金压铸工艺升级或削弱镁合金成本优势。

汇率波动:外销占比提升下,人民币升值5%将减少净利润3%-5%。

结论:业绩拐点与估值锚

2026年为确定性拐点:主力订单放量+奉化产能释放,净利润增速超90%,ROE升至12%+。

长期估值锚:2030年净利润7亿元,给予25-30倍PE(轻量化龙头溢价),对应市值175亿-210亿元,较当前市值(约50亿元)有3倍空间。

监测点:2025Q4起需跟踪奉化项目投产进度及新势力车企定点情况。

数据来源:公司公告、行业研报及产能模型推演。

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

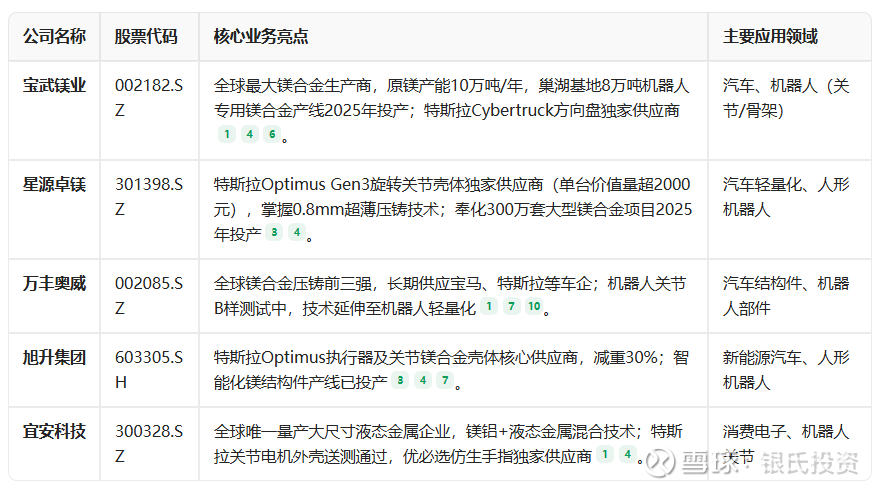

![]() 附:镁、铝合金相关领域的主要上市公司

附:镁、铝合金相关领域的主要上市公司

以下是镁、铝合金相关领域的主要上市公司梳理,结合产业链布局、技术优势及下游应用场景,分为核心龙头与潜力企业两类,并附关键业务亮点:

🔩 一、镁合金核心龙头股

宝武镁业002182.SZ

星源卓镁301398.SZ

万丰奥威002085.SZ

旭升集团603305.SH

宜安科技300328.SZ

🛠️ 二、铝合金核心龙头股

中国铝业601600.SH

南山铝业600219.SH

立中集团300428.SZ

豪美新材002988.SZ

永茂泰605208.SH

⚙️ 三、机器人轻量化潜力股

广东鸿图(002101.SZ):突破人形机器人关节与电机外壳,协同汽车与机器人轻量化。

美利信(301307.SZ):8800T压铸技术接近特斯拉水平,机器人结构件核心供应商。

爱柯迪(600933.SH):特斯拉Optimus Gen3定点,2025年机器人业务目标占比20%。

鑫源智造(未上市):探索镁合金在机器人骨架应用,与灵犀机器人战略合作。

💎 四、特斯拉供应链企业

拓普集团(601689.SH):Optimus腿部结构总成供应商,采用南山铝业铝合金+云海金属镁合金。

东山精密(002384.SZ):供应Optimus手指关节FPC柔性电路板(70%份额)。

三花智控(002050.SZ):关节液冷散热模组独家供应商,适配48V电气架构。

📊 五、其他产业链配套企业

公司名称领域业务关联濮耐股份(002225.SZ)镁矿资源拥有青海10万吨菱镁矿,云海金属核心原料商。东和新材(未上市)氢化镁国内唯一氢化镁全产业链企业,纯度99.9%。闽发铝业(002578.SZ)铝镁加工区域铝型材龙头,拓展机器人轻量化部件。

💎 总结

镁合金:聚焦汽车与人形机器人轻量化,核心看宝武镁业(资源+产能)、星源卓镁(特斯拉订单)、旭升集团(技术复用)。

铝合金:关注高端加工与全产业链企业,如南山铝业(航空认证)、立中集团(高强材料)。

机器人增量:2026年为人形机器人量产元年,单台镁需求约13.7公斤,永茂泰、广东鸿图弹性显著。

💡 注:以上信息基于公开资料整理,不构成投资建议。需跟踪产能落地(如奉化项目)、镁价波动(当前镁铝价比0.8-0.9)及特斯拉机器人量产进度。更多标的详见雪球分析 。