汽配新星:浙江华远(SZ301535)

以下从五个维度对浙江华远(SZ301535)进行深度分析,结合行业趋势、公司基本面及市场动态,为投资决策提供参考:

1. 所处行业分析

行业概况与趋势

市场规模与增长:

汽车零部件行业是汽车工业的基础,2011-2021年国内行业收入CAGR达7.47%,2023年市场规模超4万亿元。受益于新能源汽车渗透率提升(2025年国内渗透率预计达49.5%),轻量化、智能化零部件需求激增,公司核心产品(异型紧固件、座椅锁)广泛应用于新能源电池包、智能传感器等场景,直接受益于行业结构性增长。

国产替代机遇:

高端紧固件和座椅锁长期由外资主导(如李尔、佛吉亚占75%市场份额),但国内企业凭借成本优势与本土化服务加速替代。浙江华远座椅锁市占率7.45%(2023年),紧固件市占率0.79%,仍有较大提升空间。

行业风险

周期性波动:

行业与汽车销量强相关,受宏观经济和政策(如购置税减免)影响显著,2020-2022年燃油车销量下滑曾导致部分零部件企业毛利率承压。

成本传导压力:

原材料(线材)价格波动及下游车企压价(尤其新能源车企价格战),可能挤压利润空间。

2. 优劣势分析

核心优势

技术壁垒与产品定制化:

掌握奥氏体不锈钢冷镦成型等核心技术,异型紧固件公差精度达0.05mm(行业标准0.1mm),座椅锁旋出力矩精度0.5N·m级,高强度产品(800-1000MPa)性能超行业标准。拥有158项专利(13项发明专利),支撑产品高毛利(31.4%,高于行业均值)。

客户资源深度绑定:

覆盖主流整车厂+全球TOP级供应商:一级客户包括大众中国、广汽本田等;二级客户通过李尔、安道拓切入比亚迪、理想等新能源供应链,2023年新能源收入占比达22.35%。

产能扩张潜力:

募投项目“年产28,500吨紧固件”达产后产能提升30%,支撑营收增长。

主要短板

客户集中度高:

前五大客户收入占比50%,座椅领域头部客户(李尔、佛吉亚)市占率75%,新客户拓展空间有限。

研发投入停滞:

2023年研发费用仅增0.54%(对比营收增12.6%),本科以上研发人员占比低,发明专利多集中于2016-2018年,近三年无新增。

毛利率下行压力:

异型紧固件毛利率从2019年43.4%降至2023年34.9%,主因原材料涨价及新能源客户压价。

3. 发展潜力分析

增长驱动因素

新能源渗透率提升:

产品应用于蔚来ET7、比亚迪海洋系列等畅销车型,2024H1新能源收入占比33.4%,随合作车型放量,份额有望进一步提升。

国产替代加速:

座椅锁外资主导格局下,公司作为国内少数专注该领域的企业,技术达标且成本低,替代空间广阔。

全球化认证突破:

通过北美福特全球技术认证,为拓展海外市场奠定基础。

潜在风险

客户依赖风险:

若核心客户(如李尔)订单下滑或切换供应商,业绩可能承压。

价格战加剧:

新能源车企降价压力传导至供应链,可能导致毛利率持续下滑。

存货减值风险:

2023年存货账面价值1.01亿元(占总资产12.2%),若需求不及预期可能引发跌价。

4. 未来5年财务分析

关键预测假设

收入端:

新能源客户收入CAGR 25%-30%(2025年占比或超40%),传统业务增速5%-8%。

成本端:

规模化生产+材料利用率提升,部分对冲原材料涨价压力。

费用端:

销售费用率维持3.5%-4%(高于行业均值),研发投入需增至营收6%以维持技术优势。

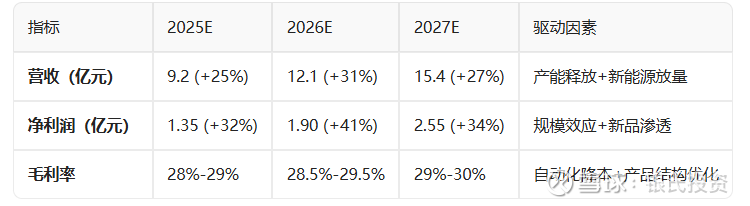

财务预测表(2025-2029E)

注:基于2024年营收6.82亿元(+23.2%)、净利润1.08亿元(+30.4%)的基数。

5. 合适切入购买点

估值与市场情绪

当前估值水平:

动态PE 32.2倍(2025Q1),高于行业均值(27.3倍),但低于成长性龙头(如拓普集团PE 45倍)。股价近期波动大,4月24日单日跌6.7%,反映资金分歧。

技术面信号: 支撑位:17.75元(4月24日低点),若企稳可试探性建仓。 压力位:19.8元(5日/10日均线粘合位),突破需量能配合。

择时策略

短期催化:

政策利好(如汽车以旧换新补贴)、新能源客户新车型上市(如理想L9座椅锁订单)可能提振股价。

中长期买点: 估值回落至25倍PE以下(对应股价15-16元),匹配业绩增速更安全。 技术指标修复:RSI回落至50以下+成交量萎缩至日均5万手以下,显示抛压释放。

风险规避时点:

若毛利率跌破25%或新能源收入增速低于15%,需重新评估成长逻辑。

结论:审慎布局成长与风险的平衡

浙江华远在技术定制化能力和新能源客户卡位上具显著优势,但毛利率韧性和研发可持续性是长期关键变量。建议分步建仓:

第一步(试探性):股价接近17.75元支撑位时布局20%仓位;

第二步(趋势确认):突破19.8元压力位且量能放大,加仓至50%;

止盈/止损:跌破16元(技术破位)或毛利率连续两季低于25%,考虑退出。

风险提示:客户集中度高、新能源价格战加剧、存货周转恶化。

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]() 附:

附:

针对浙江华远(SZ301535)的核心业务(异型紧固件、座椅锁)及投资价值的综合分析:

一、核心业务与市场地位

1. 异型紧固件

产品特性:定制化高强度螺栓/螺柱,应用于新能源电池包、传感器、车身底盘等场景,公差精度达0.05mm(行业标准0.1mm),抗拉强度800-1000MPa。

市场空间:国内乘用车平均需紧固件5000件/辆,2023年总需求量1536亿件,公司市占率仅0.71%(2023年),但新能源细分领域市占率9%(2025年升至4.2%)。

客户覆盖:一级供应商(大众中国、长城汽车等),二级供应商(通过李尔、麦格纳切入比亚迪、特斯拉供应链)。

2. 座椅锁

产品特性:覆盖10+系列100余品种,旋出力矩精度0.5N·m级,应用于蔚来ES6、理想L7等车型。

市场地位:国内市占率7.45%(2023年),2025年升至13%,排名第二(仅次于德国Kiekert)。

新能源渗透:2024年新能源锁具收入占比33.36%,2025H1提升至46%,出货量同比增23%。

二、业绩表现与财务亮点

1. 增长持续性

营收与利润: 2021-2024年营收CAGR 10.4%,2024年达6.82亿元(+23.2%),净利润1.08亿元(+30.4%)。 2025Q1-Q3营收5.41亿元(+18.6%),净利润7895万元(+29.3%),新能源产品驱动增长。

毛利率韧性:2021-2024年毛利率稳定在30%-33%,高于同行(超捷股份等),但2025Q3降至28.3%(原材料涨价+新能源客户压价)。

2. 现金流与效率

现金含量提升:2025Q3净利润现金含量123.6%(2024年同期99%),经营质量优化。

产能释放:IPO募投项目(年产2.85万吨紧固件)2024年11月投产,2025H1产能利用率85%,新增收入贡献40%增长。

三、成长驱动因素

1. 新能源与智能化红利

绑定头部车企:通过安道拓、佛吉亚等进入比亚迪、理想、小鹏供应链,新能源收入占比从22.35%(2023年)升至46%(2025H1)。

技术迭代:电动锁栓获比亚迪、大众等9个平台定点,精密连接件出货量同比增445%(2025H1)。

2. 国产替代加速

替代空间:座椅锁外资占比75%(李尔、佛吉亚主导),公司凭借成本低15-20%、开发周期短30%加速替代。

全球化突破:通过北美福特认证,与佛瑞亚、博泽合作拓展海外市场。

3. 第二增长曲线

新品类放量:丝杆类、精密机加工件进入华为车BU、宁德时代供应链,2025H1收入占比快速提升。

研发储备:2025H1研发投入占比3.8%,专利217项(发明专利38项),冷镦模具寿命超100万次。

四、风险提示

毛利率压力:原材料(线材)成本波动+新能源车企价格战,毛利率或持续承压。

客户集中度高:前五大客户收入占比49.2%(2025H1),依赖李尔、麦格纳等订单稳定性。

存货减值风险:2023年存货1.01亿元(占总资产12.2%),若需求不及预期可能跌价。

五、估值分析与投资策略

1. 当前估值水平

动态PE 80.68倍(2025Q3),显著高于行业均值(27倍),反映高成长预期。

股价表现:2025年3月上市首日涨428%,8月创22.65元新高(新能源锁具出货催化)。

2. 未来业绩预测

3. 操作建议

短期观望:高估值需业绩消化,关注毛利率企稳信号(Q4能否回升至29%+)及新能源订单放量节奏。

中长期布局: 买点1:股价回落至动态PE 40倍以下(对应16-18元),匹配35%净利润增速。 买点2:突破25元压力位且量能持续(日成交额超1亿元),确认成长逻辑强化。

止损信号:毛利率连续两季低于25%或新能源收入增速跌破15%。

结论:高弹性与高波动的平衡

浙江华远在新能源连接件国产替代和技术定制化能力上具备稀缺性,但高估值与毛利率压力需时间消化。

激进投资者:若Q4毛利率回升+锁具市占率突破15%,可试探性建仓(仓位≤10%)。

稳健投资者:等待PE回落至40-50倍区间,或2026年新产能满产后验证盈利韧性。

风险提示:客户集中度、价格战加剧、技术迭代滞后。