派特尔(920871)综合分析

1. 所处行业分析

派特尔核心业务为工业软管及改性工程塑料,应用覆盖工程机械、汽车、船舶等领域。近年通过战略投资切入固态电池与军工材料赛道,形成“传统制造+新兴材料”双轮驱动模式。

传统业务需求稳定但增速有限:工业软管依赖下游制造业景气度,2024年树脂/尼龙软管营收增长19.96%/32.13%,但2025年上半年营收微降1%,反映传统业务周期性承压。

新兴赛道爆发潜力显著: 固态电池:政策强力驱动(工信部支持固态化技术),2027年全球市场预计达280亿美元,2030年出货量或超600GWh。派特尔通过参股萨菲安(持股8.33%) 布局半固态电池隔膜,2025年建设中试线,卡位技术前沿。 军工材料:耐高压/耐腐蚀软管及PEEK工程塑料契合航空航天、装备轻量化需求,受益国产替代政策。

行业风险:技术迭代加速(如全固态电池量产)、竞争加剧(2025年固态电池专利申报增210%)。

2. 优劣势分析

3. 发展潜力分析

短期驱动: 军工订单落地(耐高压管用于加氢枪总成等),2025年树脂软管产能扩产50%。 固态电池隔膜中试线投产(2025年),若技术验证成功,或获产业链合作。

长期增长点: 氢能材料:研发耐高压氢气输送管,切入氢能源基础设施。 半导体散热:通过控股珠海斯达犇(76%)布局超导新材料,延伸产业链。

风险制约:技术商业化不及预期、军工认证周期长、传统业务成本传导能力弱。

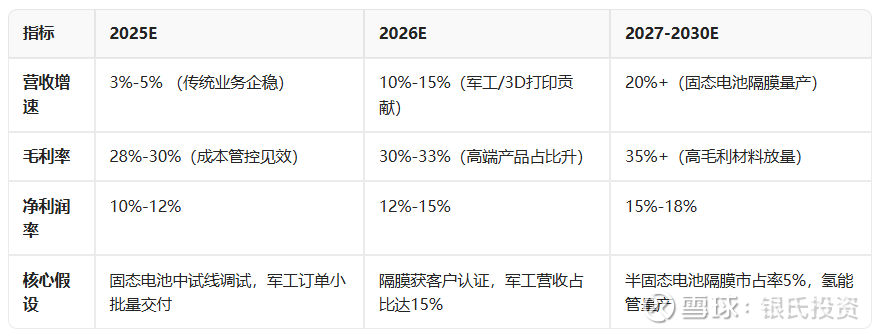

4. 未来5年财务预测

基于当前业务布局与行业趋势,关键财务指标展望如下:

关键变量:固态电池产业化进度(2027年为全固态电池量产临界点)、军工订单规模。

5. 合适切入购买点分析

估值锚定

当前估值:市盈率(TTM)69.83倍,市净率5.96倍,显著高于行业中枢(汽车零部件PE约25倍)。

合理区间:若业绩拐点确认(净利增速转正),PE回落至40-50倍具安全边际。

技术面信号

支撑位:15-16元(2025年11月震荡平台,对应市净率5倍)。

催化时点:固态电池中试线投产(2025年)、军工大单公告、毛利率触底回升。

策略建议

激进型:现价(15.8元)分批建仓,止损位14元,博取2025H2业绩拐点及主题炒作。

稳健型:等待两大信号——(1)单季净利润同比转正;(2)换手率降至5%以下(当前1.3%)。

结论:高风险高弹性的转型标的

派特尔核心投资逻辑在于传统业务提供现金流基础,新兴材料打开估值空间。短期业绩阵痛(2025年净利下滑45%)与长期战略(固态电池/军工)形成显著预期差。若2025-2026年技术转化顺利,有望成为细分领域“隐形冠军”;反之,高估值难持续。建议风险偏好高的投资者逢低布局,紧密跟踪中试线进展及军工订单落地情况。

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

附:固态电池相关股票及优劣比较分析

一、材料类企业

1. 正极材料

当升科技(300073)

优势:全固态电池用超高镍多元材料能量密度超400Wh/kg,已实现20吨级批量供货;半固态正极材料通过针刺等高安全测试。

风险:技术迭代快,需持续投入研发维持优势。

盟固利

优势:富锂锰基正极材料通过头部企业小试认证,固态电解质完成中试验证,技术路线多元化。

挑战:中试到量产转化效率待验证。

2. 负极与导电剂

天奈科技(688116)

优势:碳纳米管(CNT)导电剂占据固态电池市场绝大部分份额,绑定头部客户。

风险:新型导电材料(如石墨烯)可能带来替代风险。

索通发展

优势:硅碳负极作为固态电池核心材料,测试进展顺利。

挑战:产品尚未量产,商业化周期较长。

3. 电解质与膜材料

永和股份(605020)

优势:PVDF粘结剂适配固态电池,氟化工技术积累深厚。

风险:需求尚未放量,短期业绩贡献有限。

长阳科技(688299)

优势:电解质复合膜基膜获头部客户订单,技术壁垒较高。

挑战:市场规模较小,收入贡献微弱。

二、设备类企业

1. 整线设备

先导智能(300450)

优势:全球锂电设备龙头,年内涨幅174%,覆盖固态电池极片制造等核心环节。

风险:设备兼容性需随技术路线调整。

赢合科技(300457)

优势:湿法/干法工艺设备全覆盖,已交付多客户核心设备。

挑战:竞争加剧导致毛利率承压。

2. 专用设备

华自科技(300490)

优势:半固态产线已交付,全固态设备研发中;年内股价翻倍,机构大幅买入。

风险:订单集中于头部厂商,客户集中度高。

曼恩斯特

优势:干湿法双线布局,设备验证效果获客户认可。

挑战:细分领域市场份额较小。

三、电池与整车类企业

1. 电池制造商

宁德时代(300750)

优势:技术储备深厚,全球化布局加速;36家机构给予“买入”评级,融资净买入额居前。

风险:固态电池量产进度落后于部分初创企业。

欣旺达(300207)

优势:聚合物全固态电池能量密度达400Wh/kg,预计2026年成本降至2元/Wh。

挑战:商业化落地速度待观察。

2. 整车与跨界企业

长安汽车(000625)

优势:计划2026年固态电池装车验证,2027年量产;绑定电池研究院资源。

风险:汽车销量波动影响研发投入持续性。

中伟股份(300919)

优势:高镍材料适配固态电池,出货量达50吨,客户覆盖境内外头部企业。

挑战:材料技术路线依赖超高镍,多元化不足。

四、优劣对比与核心风险

下表汇总三类企业关键指标:

行业共性挑战:

技术路线未统一:氧化物/硫化物/聚合物电解质并行,量产路径存疑;

成本高企:全固态电池成本当前远超液态电池,降本依赖工艺优化(如欣旺达目标2元/Wh);

量产能力:中试到量产转化需突破界面阻抗、电解质脆性等瓶颈。