【磷酸铁锂行业产能出清与闭门会深度解析:政策驱动下的行业洗牌与龙头突围】

🌈“产能出清”网传文件获证实 磷酸铁锂行业闭门会在深圳召开。![]()

![]()

![]()

一、行业背景:产能过剩与“内卷式”竞争倒逼出清

近年来,磷酸铁锂作为动力电池及储能领域的核心正极材料,经历了产能的疯狂扩张。据高工产业研究院数据,2025年上半年国内磷酸铁锂产量达163.2万吨,同比增长66.6%,而全国可利用产能已攀升至532万吨,行业整体产能利用率不足30%,呈现“总量过剩、结构失衡”的特征。大量中小厂商因技术落后、成本高企陷入亏损,而头部企业(如湖南裕能、德方纳米)凭借技术优势仍维持70%以上的开工率。

政策层面,2024年中央政治局会议首次提出“强化行业自律,防止‘内卷式’恶性竞争”,2025年《政府工作报告》进一步明确要整治低效产能。近期,中国化学与物理电源行业协会牵头召开闭门会,旨在推动产能出清与行业自律,“价格战”有望转向“价值战”。

二、闭门会核心议题与共识:从“价格厮杀”到“理性竞争”

时间与地点:2025年8月22日,深圳好日子皇冠假日酒店。

参会企业:湖南裕能(301358.SZ)、德方纳米(300769.SZ)、万润新能(688275.SZ)、当升科技(300073.SZ)旗下子公司等10家头部企业。

关键共识:

1. 价格自律:暂停低价倾销,避免恶性竞争导致全行业亏损。

2. 产能出清:通过市场化手段淘汰落后产能,优先保留技术先进、环保达标的产线。

3. 技术升级:推动磷酸铁锂材料迭代(如高镍化、单晶化),匹配储能与高续航电池需求。

4. 国际化布局:加速海外建厂,规避国内产能过剩风险。

三、相关个股梳理:龙头突围与困境反转

1. 湖南裕能(301358.SZ)

- 行业地位:全球磷酸铁锂正极材料市占率第一(2024年出货量占比28.4%),深度绑定宁德时代、比亚迪两大客户。

- 动态:2025年计划扩产至50万吨/年,但受行业出清影响,部分低端产线或暂缓投产。

- 财务亮点:2025Q1净利率17.55%,毛利率24.41%,显著高于行业均值。

2. 德方纳米(300769.SZ)

- 技术优势:液相法工艺龙头,产品一致性高,适配储能长循环需求。

- 困境:2024年净利润同比下滑42%,主因低价订单拖累;但2025年新产能聚焦高附加值产品,有望改善盈利。

- 政策利好:入选工信部“专精特新”名单,获专项技改补贴。

3. 万润新能(688275.SZ)

- 差异化竞争:主打高镍磷酸铁锂,切入特斯拉供应链,2024年海外营收占比提升至18%。

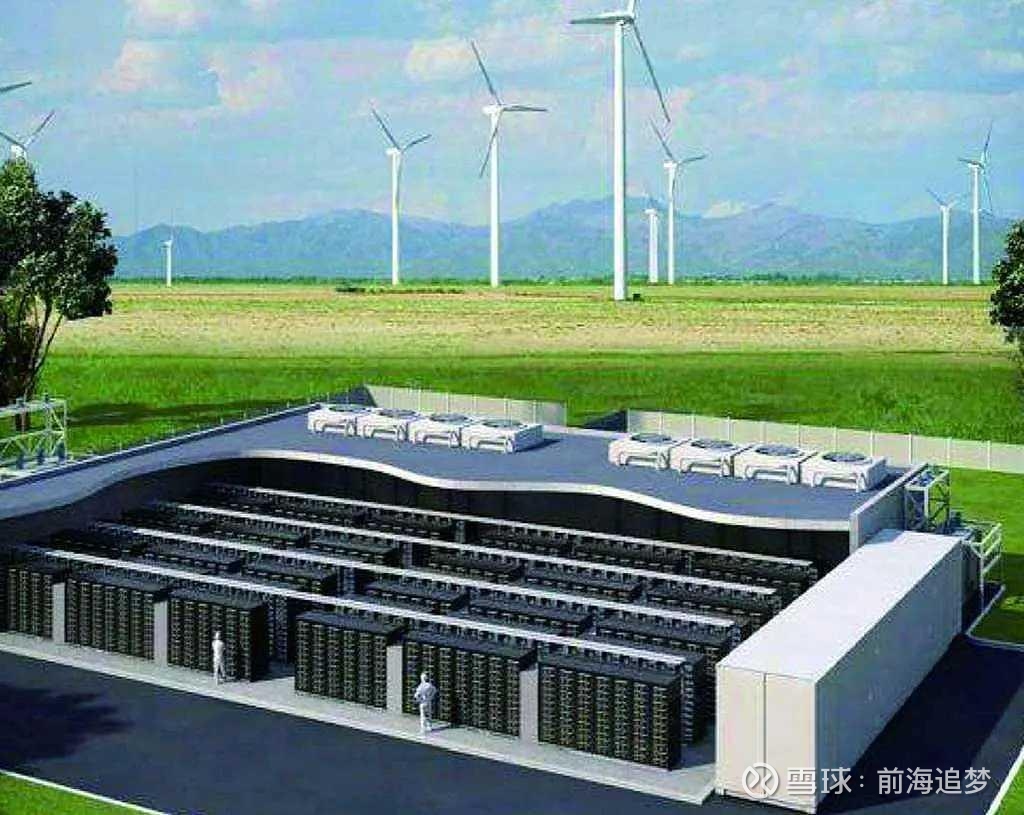

- 产能规划:湖北基地二期20万吨产能建设中,采用“零碳工厂”标准,契合欧盟碳关税趋势。

- 风险提示:存货周转天数达210天,需警惕碳酸锂价格波动风险。

4. 当升科技(300073.SZ)

- 跨界布局:旗下当升蜀道切入磷酸铁锂赛道,定位高端市场,避开低端红海竞争。

- 技术储备:固态电解质研发进展领先,未来或实现“磷酸铁锂+固态电池”双轮驱动。

- 资本动作:2025年定增募资30亿元,加码研发与海外渠道。

四、未来展望:行业洗牌中的三大趋势

1. 集中度提升:CR5(头部五家企业)市占率或从当前的65%升至80%,中小厂商加速出清。

2. 技术壁垒强化:能量密度、循环寿命成为竞争核心,低端产线(如小粒径磷酸铁锂)面临淘汰。

3. 全球化加速:东南亚、欧洲市场成出海重点,具备海外建厂能力的企业将抢占先机。

五、投资逻辑与风险提示

- 机会:关注技术领先、海外布局的龙头(如湖南裕能、德方纳米),以及估值低位困境反转标的(如万润新能)。

- 风险:碳酸锂价格反弹不及预期、储能需求增速放缓、国际贸易壁垒升级。

数据来源:中国汽车动力电池产业创新联盟、高工锂电、企业财报。

风险提示:以上分析基于公开信息,不构成投资建议,市场有风险,决策需谨慎。25.08.23