邮储银行2025半年报全面分析:巧妇难为无米之炊

一、股价走势和最新估值

1、股价走势、前十股东

报告期内(4.30-8.31):A股股价6.04元,上涨18%。H股股价5.41港币,上涨13%。AH股同步上涨,溢价率20%![]()

前十股东,港股通增持12.4万股,沪股通增持6083亿股,财政部战略投资198亿股,中国移动跟投12.6亿股,中国船舶跟投7.3亿股,上证50指数基金增持1292万股,沪深300增持1591万股。总股东户数16.4万户,较一季度减少1.9万户。

2、最新估值

财报更新后,A股最新估值PEttm=8.48、PB=0.74、股息率=3.56%。H股最新估值PEttm=7.19、PB=0.62、股息率=4.22%。当前H股PB值处于近十年百分位39%的位置,属于低估区间。

二、资产负债表

25H整体情况:

总资产增长6.47%,总贷款增长6.99%,对公贷款增长14.83%,个人贷款增长1.86%,票据贴现下降1.4%。

总负债增长6.21%,总存款增长5.37%,对公存款增长13.86%,个人存款增长4.34%。活期存款占比25.55%,较年初下降1.55个百分点,存款定期化趋势明显。

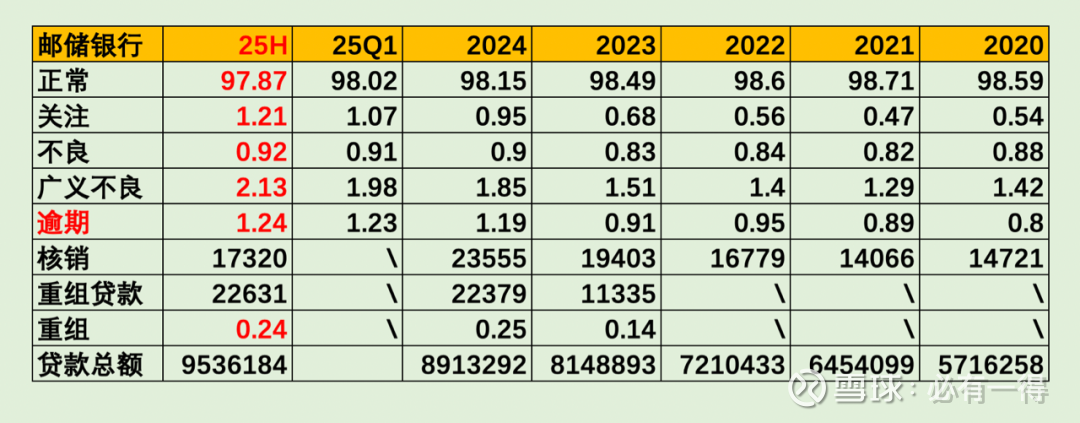

详细贷款质量数据如下:

1、不良、关注、预期

仅一个季度,关注率从1.07上升至1.21,增加14pbs,广义不良率增加15pbs。如果对比上年末,增幅更加剧烈,分别是26和28pbs,呈现加速下滑的趋势。好在逾期率仅下滑5pbs,不算严重。关注类贷款作为不良贷款的蓄水池,未来压力山大![]()

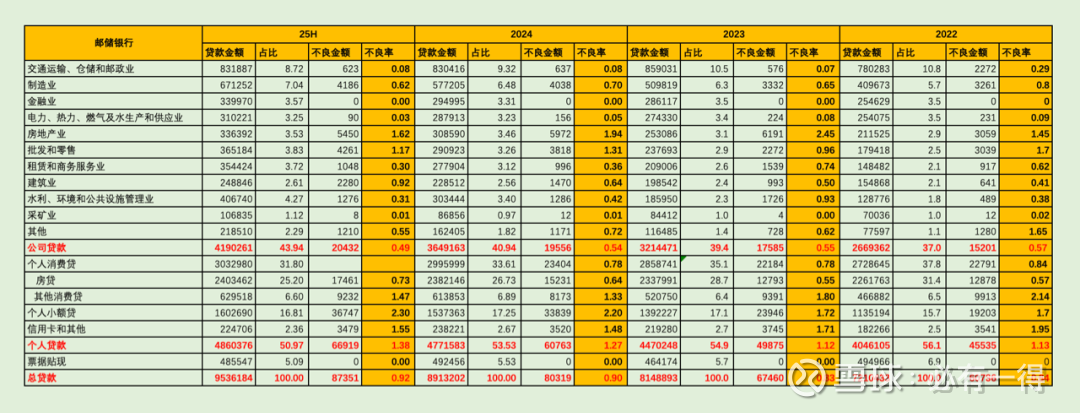

2、行业不良、区域不良

新增贷款最多的行业是「制造业」「水利环境」。不良贷款集中在「个人小额贷」「房贷」。不良率明显上升的是「建筑业」「房贷」,明显下降的是「房地产业」。

过往分析,老必最担心的是个人小额贷,即经营贷。它是邮储银行规模增速最快、不良率最高、不良金额最大的贷款品种。今年上半年,邮储投放降速,占比下滑0.44个百分点,应该是有意控制风险。管理层做的很正确![]()

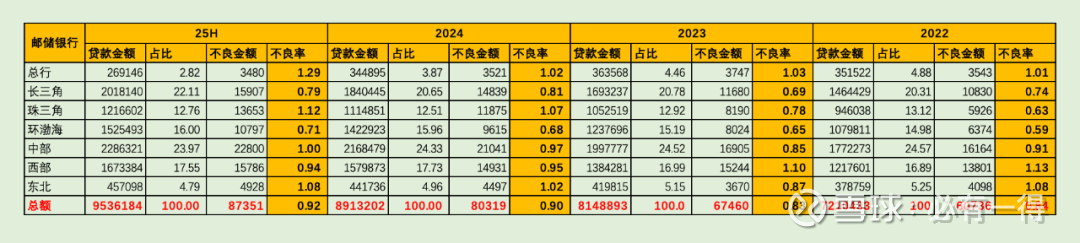

从区域划分来看:

贷款需求最旺盛的地区是长三角。不良率明显上升的是总行、珠三角、东北,没有地区不良率明显下降。

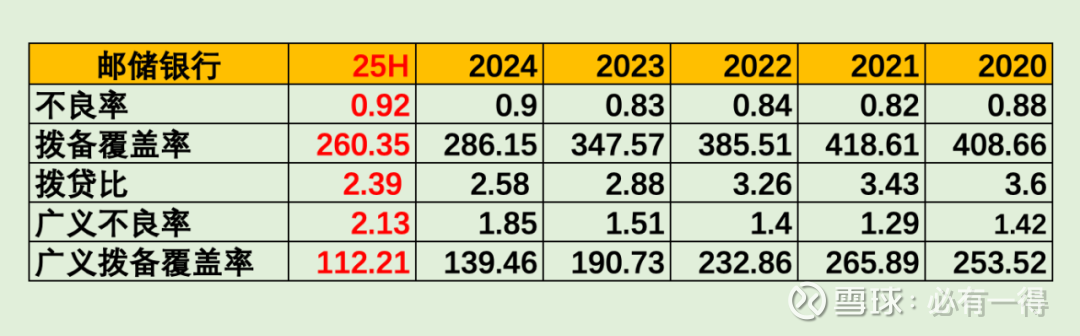

3、拨备

拨备覆盖率下降25.8个百分点,绝对值260.35。拨贷比下降19个bps,绝对值2.39。这两个数据表面上似乎还行,可深入研究,黯然失色。用老必更喜欢的指标,广义拨备覆盖率来看,目前邮储只有112%,早已没有曾经高达250%的风采,相当于腰斩![]()

提供另外2家银行的数据对比,农行141%、招行162%。几年前,邮储的广义拨备远超农行、招行,可现如今却远远落后这两家。邮储已经彻底失去高拨备的招牌。

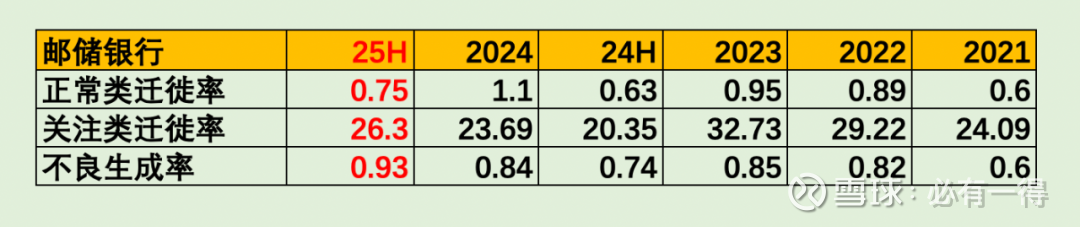

4、贷款迁徙率、不良生成率

正常类迁徙率下降明显,关注类迁徙率持平,结合前文关注率上升明显,说明有大量正常贷款劣变成关注类贷款。不良生成率上升9个基点,主因是个人房贷不良增多,这是行业共性。

5、小结

关注率连续激增,说明贷款劣变压力越来越大。假设未来有30%恶化成不良,不良率立刻飙升至1.3%,拨备覆盖率会小于200%,彻底泯然众人,成为一家没有亮点的银行。好在管理层似乎意识到这点,正在努力控制![]()

三、利润表

营业收入同比增长1.5%,净利息收入下降2.67%,净手续费增长11.59%,其他非息增长25.16%。归母净利润增长0.85%。

ROA=0.56%,ROE=10.91%,成本收入比54.7%。

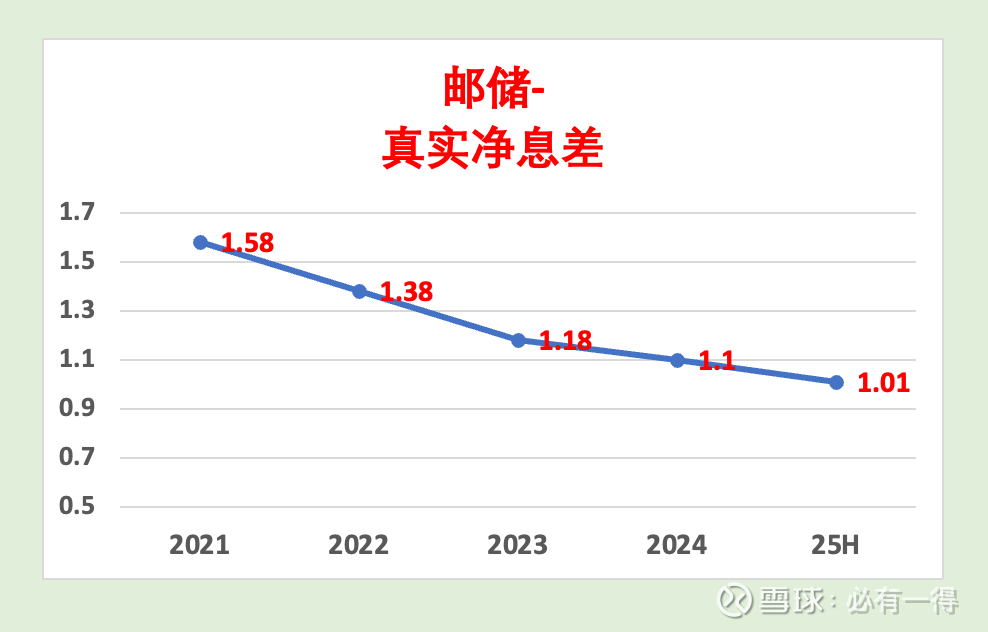

1、净息差

邮储银行的真实净息差(扣除代理费后)是1.01,较年初下降9pbs。意味每配置1亿生息资产,毛利只有101万。年底很可能会跌破1%。

邮储的存款利率仅为1.23%,低于招行1.26%。招行低,因为活期存款占比高达50%。邮储仅25%,存款利率已经没有太多下降空间。最大的支出还是储蓄代理费,还原后,邮储的真实存款利率高达1.92%。即有0.69%的利率是用来支付代理费![]()

2、净手续费收入、其他非息

净手续费同比增长11.59%,主要受投行业务和理财业务拉动![]() 投行业务增长48%,其中银团贷款、财务顾问、债券承销等业务均高速增长。理财业务则因理财规模增长。可惜,中收占比最大的代理、银行卡、结算业务均零增长,或负增长。

投行业务增长48%,其中银团贷款、财务顾问、债券承销等业务均高速增长。理财业务则因理财规模增长。可惜,中收占比最大的代理、银行卡、结算业务均零增长,或负增长。

其他非息增长25%,投资收益和公允价值变动合计增长27%。交易部门成功抓住债券、证券的买卖机会,获得价差![]()

3、储蓄代理费

上半年储蓄代理费554亿,同比减少54亿,下降9%,主要是年初降低代理费率。我习惯用交通银行和代理存款做对比,交行存款利率1.85%,规模8.83万亿,估算相差10pbs。详细数据要等年报。

4、减值前营业利润

上半年,邮储银行营收多增27亿,同比增长1.5%。代理费支出减少54亿,纯管理费支出减少24亿,使减值前营业利润增加103亿。再多计提56亿减值损失,让营业利润增加47亿,同比增长9%。

可惜所得税多缴纳41亿,最终净利润仅多增6亿,同比增长1.23%。

邮储增加信用减值损失的计提,在贷款质量下降的背景下,算是及时雨![]()

四、其他重要事项

1、中期分红

2025年中期分红,每十股1.23元,较去年减少0.247元。主要是因为财政部等战投入股造成的每股收益下降。

五、总结

邮储2025年半年报重点如下:

1、贷款质量下降、拨备吃紧

贷款质量的风险加大,虽然各项数据的绝对值不高,但劣变速度在增加。好在目前聚集在关注类贷款,未恶化成不良,还有一定喘息空间和时间。投资者需要密切关注年报的情况。

拨备已经吃紧,好在管理层已加大信用减值计提,积极补充。

可巧妇难为无米之炊![]() 管理层一边要面对利率下降,一边要面对巨额代理费,一边还想增加拨备,难上加难。症结还在代理费,虽一降再降,但金额仍远超银行净利润。虽说有改变存款结构等方法,但远水救不了近火。

管理层一边要面对利率下降,一边要面对巨额代理费,一边还想增加拨备,难上加难。症结还在代理费,虽一降再降,但金额仍远超银行净利润。虽说有改变存款结构等方法,但远水救不了近火。

2、控制贷款增速、加大计提信用减值

首先,要给管理层足够的肯定,无论控制小额贷增速,还是加大计提减值,都属于稳健的作风。整份半年报,老必看完就一个感触:管理层已尽最大努力,只是“自营+代理”的模式,在逆周期下包袱太沉重![]()

老必依旧维持之前的判断:可能2026年才是邮储最艰难的一年,不知道扛不扛得住?目前,我仍将继续持有邮储银行H股。