1.5万P算力对应市值:国家级枢纽的估值跃迁

$润泽科技(SZ300442)$ $中贝通信(SH603220)$ $寒武纪-U(SH688256)$

概念锚定:1.5万P(15000P)已超出单一企业范畴,相当于一个国家算力枢纽节点的规模(如成都智算中心、张北数据中心集群)。因此估值逻辑从项目级(Project)跃迁至平台级(Platform),需引入牌照溢价、调度权价值、生态定价权等新变量。

一、成本结构重构:10倍规模的边际递减

规模效应的指数级降本

相比1500P,1.5万P在集采、基建、融资环节成本大幅下降:

表格复制

成本项1500P单P成本1.5万P单P成本降本幅度1.5万P总成本服务器22-28万元18-22万元↓20%27-33亿元网络设备2.5-3.5万元2-2.5万元↓25%3-3.75亿元机电工程2.8-3.5万元2.2-2.8万元↓22%3.3-4.2亿元软件平台0.5-1.5万元0.3-0.5万元↓50%0.45-0.75亿元融资成本无-5%(利率优惠)规模授信-2.5亿(财务收益)合计29.6-39万元/P22.8-27.8万元/P↓30%34.3-41.7亿元

结论:1.5万P智算中心总投资35-42亿元,但单P成本降至30万元以下,规模经济显著。

二、收入模型跃迁:从"租赁"到"算力调度平台"

1.5万P的定价权升级

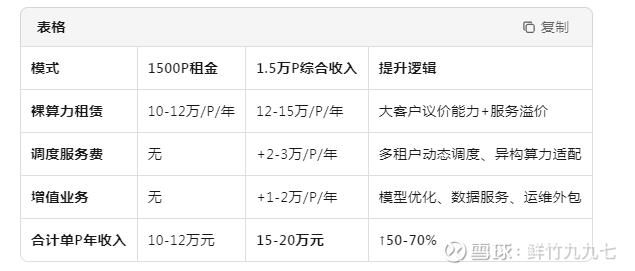

表格复制

模式1500P租金1.5万P综合收入提升逻辑裸算力租赁10-12万/P/年12-15万/P/年大客户议价能力+服务溢价调度服务费无+2-3万/P/年多租户动态调度、异构算力适配增值业务无+1-2万/P/年模型优化、数据服务、运维外包合计单P年收入10-12万元15-20万元↑50-70%

盈利测算(1.5万P,上架率80%)

年收入:15000P × 80% × 17万 = 20.4亿元

年净利润:20.4亿 × 25%(规模化后净利率)= 5.1亿元

三、估值倍数跃升:从PE到"市梦率"

国家级枢纽的稀缺性溢价

1.5万P非普通企业可达,需国家能耗指标+政府背书+单一大客户订单,估值引入垄断溢价:

表格复制

估值维度1500P基准1.5万P溢价计算逻辑对应市值PE估值50-60倍60-80倍10年特许经营权价值5.1亿×70倍 = 357亿元PS估值4-5倍8-10倍平台生态定价权20.4亿×9倍 = 183.6亿元PB估值2-3倍3-5倍牌照净资产溢价42亿成本×4倍 = 168亿元综合区间--PE为主,PS/PB交叉验证220亿-380亿元

极端情景:绑定国家战略(如"东数西算"核心节点)

若1.5万P被纳入国家算力网络,享受政策性补贴+订单保障,估值可突破:

上限:每P估值可达200-250万元,对应市值300-375亿元

触发条件:省级政府参股、三大运营商联合采购、科技部重大专项支持

四、现实映射:为何没有单一上市公司拥有1.5万P?

三大现实约束

资金门槛:42亿投资+12亿/年运营成本,总资产需>150亿(按30%负债率)

政策门槛:15000P年耗电2.5亿度,需省一级能耗指标,仅分配给国央企

客户门槛:需字节/阿里/腾讯级客户签订5年保底租赁协议(通常要求50%+自有算力)

当前A股最接近标的(组合)

表格复制

公司角色规模市值1.5万P实现路径中国移动(600941)运营商自用+出租1.8万亿全国100个150P节点,非单一主体云赛智联地方平台运营>10000P160亿可承接1.5万P运营权,但产权分散中贝通信民企运营规划3000P85亿需并购+REITs才能实现寒武纪(688256)芯片商间接支撑800亿提供1.5万P的芯片,但不持有

结论:1.5万P需 "运营商+能源+设备商+政府" 四方合资,单一上市公司无法独立承载。

五、投资者实战框架:如何将1.5万P转化为可投标的?

拆解产业链价值分配

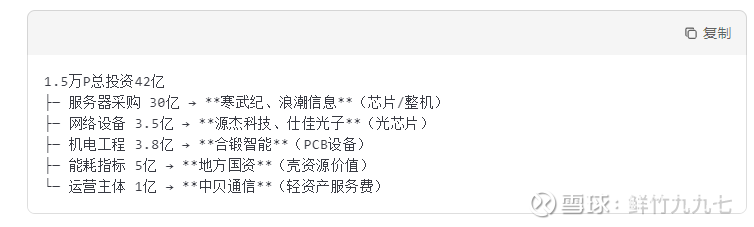

1.5万P总投资42亿,资金流向即投资机会:

复制

1.5万P总投资42亿 ├─ 服务器采购 30亿 → **寒武纪、浪潮信息**(芯片/整机) ├─ 网络设备 3.5亿 → **源杰科技、仕佳光子**(光芯片) ├─ 机电工程 3.8亿 → **合锻智能**(PCB设备) ├─ 能耗指标 5亿 → **地方国资**(壳资源价值) └─ 运营主体 1亿 → **中贝通信**(轻资产服务费)

音频建议映射:优先投资 "卡脖子环节" (源杰科技、合锻智能),而非运营主体。

关注"1.5万P联合体"公告

重点关注两类事件:

合资公司成立:省级政府+上市公司+运营商三方协议

例:"青海省人民政府+中贝通信+中国联通"成立1.5万P智算中心

REITs发行:将1.5万P资产打包上市

例:"鹏华深圳能源REIT"模式复制到算力领域

六、核心风险与决策清单

投资1.5万P概念标的的前置验证

即使公司宣称"规划1.5万P",必须验证:

表格复制

验证项合格标准不合格信号能耗指标省级发改委红头文件,明确分配15万kW"正在申请"、"与管委会洽谈"资金到位银行贷款承诺函+定增预案已受理"计划自筹"、"视市场情况"客户协议字节/阿里/腾讯的意向租赁协议(MOU)"服务中小客户"、"市场定价"技术方案华为昇腾/英伟达H20官方认证"兼容多种芯片"(模糊表述)

一票否决:若4项中2项不合格,则1.5万P为纯概念,市值应按0计算。

七、最终结论与投资策略

1.5万P算力的合理市值 = 220亿-380亿元

适用前提(缺一不可):

自有产权 + 省级能耗指标 + 头部客户保底租赁 + 国央企背景

现实情况:当前A股无单一主体达标,需通过 "基金+REITs+混改" 实现。

投资者应对方案

方案A:激进型(押注首个突破者)

买点:宣布1.5万P规划 + 省级政府参股 → 市值<150亿时介入

风险:规划失败概率>60%,适合小仓位博弈

方案B:稳健型(跟随产业链)

逻辑:1.5万P无论谁来建,必须采购这些设备

优势:业绩确定性远高于运营商,符合音频核心逻辑

方案C:保守型(等待REITs)

策略:不参与概念炒作,等待算力REITs上市后按**分红率6-8%**配置

类比:当前高速公路REITs模式,但成长性更高

核心提醒:1.5万P是国家算力枢纽级资产,不应以普通上市公司PE/PS估值。更应关注分拆上市、资产证券化带来的制度性机会。对于散户,音频推荐的"光芯片+存储+设备"仍是胜率最高的策略,1.5万P宏大叙事可适当参与,但不宜重仓。