固态电池工艺暴增40%引爆设备潮!联赢激光15倍PE独家垄断,材料端价值量提升5倍

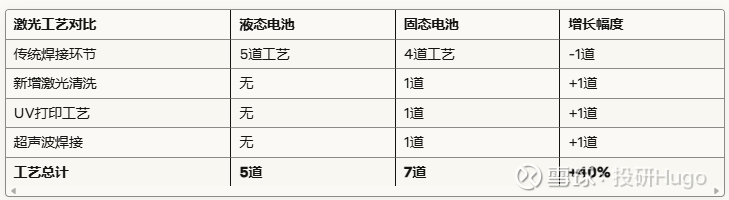

7道工艺VS5道工艺,增长40%!这不是技术微调,而是固态电池对激光设备需求的颠覆性变化。

联赢激光在头部客户首条固态小试线中独家供应,市占率70%+,2026年利润预期5亿,估值仅15倍PE。新源材质膜材料价值占比从2-4%暴增至10-20%,海外布局贡献5亿增量利润。先导智能港股溢价发行,外资疯狂关注。

固态电池产业化窗口期正在开启,这场价值链重构已经开始。

产业化临近:技术路线不确定反成利好

2025年固态电池行情史上最强,核心驱动力前所未有:

市场风险偏好全面提升 + 2028-2029量产时点临近,正处于技术验证关键窗口。

更重要的是"技术路线不确定性"带来意外红利!聚合物、氧化物、硫化物三条路线并行,企业必须多线押注避免被淘汰,直接创造冗余产能和增量设备需求。

多方博弈加速进程:

电池厂:害怕被反超,拼命推新技术

新势力:无历史包袱,敢于押注新路线

主机厂:考虑战略安全,深度介入电池环节

这种三方推动的格局,为设备和材料企业创造了前所未有的增长空间。

设备龙头:确定性与弹性并存

联赢激光:价值量增长最显著

震撼数据揭示固态电池激光环节的巨大变化:

更关键的是垄断格局:联赢激光在头部客户保持70-80%份额,在首条固态小试线中独家供应!一旦量产,市占率不会低于70%。

业绩爆发在即:

2025年锂电订单预计30亿(去年20亿)

2025年利润3亿,2026年利润5亿

估值:2025年27倍,2026年仅15倍

被机构定义为"固态电池中价值增量最显著、格局最优且最便宜的设备企业"!

先导智能:与宁德深度绑定

与宁德时代的股权+业务双重绑定关系,在技术迭代期价值巨大。港股IPO溢价发行,外资认可度极高,估值仍有上行空间。

海目星:独家订单+补涨机会

拿下新电能源硫化物路线2GWh整线订单4亿元,独家供应!与中创新航紧密对接,存在潜在订单可能。

2025年预计新订单70-80亿(去年50亿),其中锂电50亿。前期对固态合作沟通不多,存在补涨机会。

材料端:价值量重构带来投资机遇

新源材质:膜材料价值量提升5倍

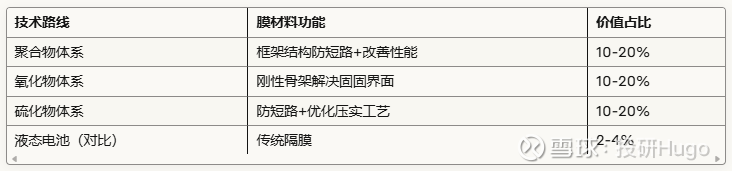

固态电池取消传统隔膜,但膜材料价值不降反升!

不同路线膜材料需求差异化:

价值占比从2-4%跃升至10-20%,增长幅度高达5倍!

海外布局释放增长动能:

马来西亚:8亿平米出货,单平盈利0.5元,贡献4亿利润

瑞典:与大众合作,1亿平米出货,单平盈利1元,贡献1亿利润

2025年总利润预计10亿,相比去年3亿实现质的飞跃!

夏钨:硫化锂技术领先者

硫化锂产品纯度达4N以上(四个9),粒径控制行业领先。已启动日系、韩系及国内大厂全面送样,通过大股东资源协同可快速放量。

2025年净利润预计7亿+,估值约30倍,性价比突出。

德福:固态+AI双驱动

固态领域布局新型集流体(雾化铜箔、多孔铜、锌箔),与大厂推进铁基集流体送样。

AI领域正收购欧洲高端铜箔厂商,高端AI铜箔单吨加工费为锂电铜箔的10倍,少量产能即可显著提升盈利。

二线电池厂:弯道超车窗口期

固态电池为二线厂提供历史性晋升机会,表现突出者有望提升行业排序。

重点布局三大标的:

孚能科技:硫化物体系布局领先,2025年底具备60安时产品能力

欣旺达:硫化物路线积极推进

国轩高科:市场认知度最高,但估值已有所反映

二线电池厂可作为补涨机会关注。

投资策略:设备确定性+材料高弹性

确定性标的(设备龙头):

先导智能:整线设备+宁德绑定,最强确定性

联赢激光:价值量增长+垄断格局,估值最便宜

海目星:独家订单+补涨预期

弹性标的(材料新星):

新源材质:价值量5倍提升+海外增量

夏钨:硫化锂领先+成本优势

德福:新型集流体+AI双驱

由于设备公司体量较小(最大市值约300亿),增量市场巨大,板块性机会明显。

临近半年报期,设备公司业绩有望显著改善:2024年订单基数低+行业下行后出清+2025年需求好转,预计同比大幅改善。

固态电池不是简单升级,而是产业链价值重构。从7道工艺到5倍价值量提升,从独家垄断到海外布局,这场技术革命正创造前所未有的投资机会!

你看好哪条固态电池技术路线?设备和材料标的中你更偏向哪个?对2028-2029年量产节点,你觉得哪些公司最有胜算?

如果觉得分析有料,别忘了点赞支持!欢迎转发给更多朋友,一起抓住这轮技术变革的投资红利!

本文仅为个人分析分享,不构成投资建议。股市有风险,投资需谨慎,投资决策请基于自身判断。