线束:藏在三大风口下的“隐形冠军”,国产替代正当时?

最近朋友们跟我聊得最多的是什么?就是错过了:

2025年底和2026年开年轰轰烈烈的商业航天和AI应用疯狗行情,觉得非常可惜。既然错过了很香的赛道,那么我们该如何去布局2026年剩余时间的投资呢方向呢?答案是:线束这个小而美的赛道值得拥抱。

线束行业正迎来“高压化+轻量化+跨赛道”三重红利,本土龙头有望借新能源车、人形机器人、低空经济东风,打破外资垄断,实现估值重塑。

一、你可能没听过“线束”,但它正在吃掉三大风口红利

800V快充、人形机器人量产、低空经济政策的落地——没错,这三大高景气赛道几乎霸屏了2024-2025年的投资主线。

但你有没有想过,这些酷炫技术背后,有一个不起眼却不可或缺的“幕后英雄”?

它不发光、不智能、甚至很少被媒体报道,却是电气系统的“血管+神经”——它就是线束。

一辆新能源车有上千根线束,一台人形机器人需要数百条精密柔性线缆,一架工业级无人机也离不开耐极端环境的特种线束。

线束,正悄悄横跨汽车、机器人、低空经济三大黄金赛道。

那么问题来了:

国产线束企业,真能借这波东风,打破外资几十年的垄断吗?

今天我来扒一扒这个“隐形赛道”的真实机会与风险。

二、线束到底是什么?为什么值得看?

1. 定义:不是普通电线,而是“定制化系统工程”

别把线束当成超市里卖的电线。

线束 = 导线 + 连接器 + 护套 + 支架 + 布局设计,是一整套根据车型/设备高度定制的电气传输解决方案。

核心特点就两个字:绑定下游 + 高度定制。

车企改个平台,线束就得重新设计;机器人关节多一个自由度,线束就得更细更柔。

所以,线束企业的命运,基本和下游景气度深度绑定。

2. 产业链:上游看铜价,中游看格局,下游看三大风口

• 上游:主要是铜、铝、连接器(占成本60%以上)。铜价波动直接影响毛利率,近年“铝代铜”成降本关键。

• 中游:长期被安波福(Aptiv)、矢崎(Yazaki)、莱尼(Leoni)等外资巨头垄断,全球CR5超60%。但本土企业正加速突围。

• 下游:过去90%靠汽车,如今新能源车、人形机器人、低空无人机三大新场景打开增量空间。

3. 景气逻辑:不是所有线束都一样

• 新能源车:要高压(800V)、大电流、轻量化;

• 人形机器人:要超细、柔性、抗弯折百万次;

• 工业无人机:要耐高低温(-40℃~125℃)、抗振动、轻如羽毛。

需求分化,意味着机会不在“泛线束”,而在“特种线束”的技术卡位。

三、三大应用领域:谁在吃红利?谁只是概念?

(一)汽车行业:基本盘稳中有升,单车价值跳涨50%

先看数据:

• 传统燃油车线束价值约2500–3000元;

• 纯电车型普遍4000–5000元,高端800V平台甚至突破6000元(来源:华经产业研究院,2025)。

为什么贵了?

• 电池包到电驱的高压主干线(需屏蔽、耐高温);

• 智能座舱+自动驾驶带来更多传感器布线;

• 800V平台要求更高绝缘等级和散热设计。

2025年国内新能源车销量预计达1200万辆(中汽协预测),仅此一项就带来超600亿元线束增量市场。

但格局呢?依然“外强中干”。

外资三巨头(矢崎、住友、安波福)仍占国内高端市场70%以上份额。

不过,国产替代正在加速:

• 成本优势:本土企业人工+物流成本低15–20%;

• 响应速度:新车型开发周期从18个月压缩到12个月;

• 技术突破:“铝代铜”让重量降30%,成本降20%,沪光股份已量产用于理想、蔚来800V车型。

那么铝代铜安全吗?

在低压信号线和部分高压回路已验证可靠,但主驱仍以铜为主。技术是渐进式替代,非一蹴而就。

(二)人形机器人:第二曲线?还是PPT故事?

特斯拉Optimus、小米CyberOne、宇树H1……人形机器人量产元年已至。

每台人形机器人需200–300条精密线束,集中在手指、肘膝关节等高频运动部位。

关键要求:直径<1mm、弯曲寿命>100万次、信号干扰极低。

这恰好是汽车线束企业可迁移的技术——毕竟电动车里的轮毂电机、转向系统也用类似柔性线缆。

目前进展:

• 沪光股份 已向某头部人形机器人厂商小批量供货(2024年报披露);

• 天海电器(航天系背景)切入军工机器人线束;

但整体营收占比<1%,2025年难贡献利润,2026–2027年才是观察窗口。

风险提示:若人形机器人量产延迟或采用无线供电(如特斯拉展示的“无缆化”方案),线束需求可能被大幅压缩。

(三)低空经济:小而美的“特种兵”战场

2024年国家出台《低空经济发展指导意见》,eVTOL(电动垂直起降飞行器)、物流无人机进入试点爆发期。

这类飞行器对线束要求极为苛刻:

• 重量敏感:每减重1克都算钱;

• 极端环境:高空低温、电机强电磁干扰;

• 安全冗余:双备份线路成标配。

目前玩家极少,苏州凯佰乐、中航光电等凭借军工资质和轻量化技术率先切入亿航、峰飞等eVTOL供应链。

虽然市场规模短期有限(2025年预估不足20亿元),但毛利率可达40%+(vs 汽车线束20–25%),且认证壁垒高,一旦进入就难被替换。

作者观点:不是主战场,但可能是“高毛利护城河”的突破口。

四、竞争格局与核心标的:谁在真突围?

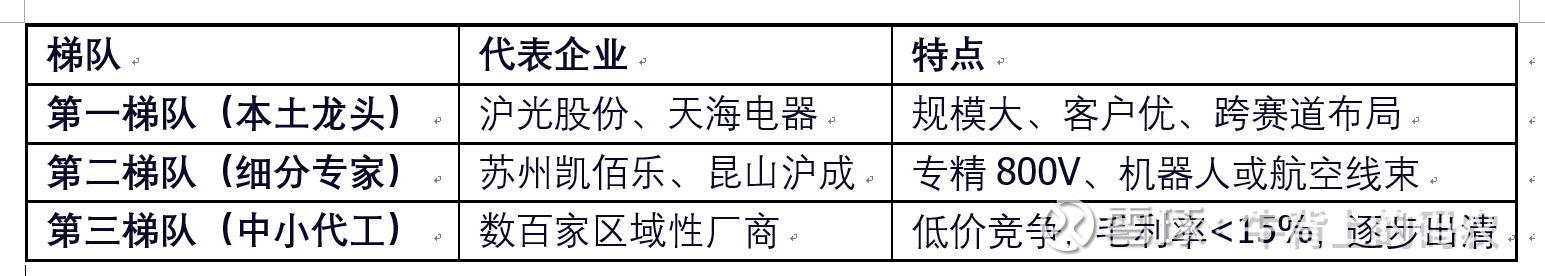

1. 行业梯队:集中度提升,龙头吃肉

行业集中度正快速提升:2020年CR10不足30%,2025年预计超45%(高工锂电数据)。

2. 标的逻辑拆解(不荐股,只讲事实)

▶ 沪光股份

优势:国内最大民营线束厂,2024年营收超50亿元;深度绑定塞力斯、理想、蔚来、小米汽车,800V项目市占率超30%;已切入人形机器人+低空飞行器双新赛道。

风险:前五大客户占比超80%,塞力斯一家占50%+,议价能力弱;净利率仅3–4%,铜价波动易侵蚀利润。

▶ 苏州凯佰乐

非上市公司,但被多家券商调研提及;

800V高压连接器+线束一体化能力突出,为小鹏、极氪二级供应商;

毛利率稳定在28%+,高于行业平均。

▶ 天海电器(中航光电子公司)

航空军工背景,技术底蕴强;

在高可靠性、耐极端环境线束领域有垄断优势;

机器人、无人机订单2024年同比增长300%,但基数小。

3. 估值:外资 vs 本土,差在哪?

• 外资巨头(如安波福)PE约15–18倍,增长停滞(年增速<5%);

• 沪光股份当前PE约25倍(2026E),但未来三年复合增速预期25%+;

• 若800V渗透率超预期+机器人放量,估值有望向30–35倍修复。

作者观点:

关键看估值与业绩匹配度:2025年若沪光净利润达5亿(25Q3约4.25亿),25倍PE即合理。

五、风险提示:别只看风口,忘了地雷

• 原材料价格波动:铜价每涨10%,毛利率压降1.5–2pct;

• 客户集中度过高:单一车企销量下滑直接冲击收入;

• 技术迭代风险:无线供电、PCB集成布线可能长期替代部分线束;

• 新业务不及预期:机器人/无人机订单若两年内无法放量,故事难持续;

• 汽车行业景气下行:若2026年新能源增速降至10%以下,基本盘承压。

六、总结:主业稳增+新赛道破局,值得中长期跟踪

线束行业正处历史性拐点:

短期:新能源车800V升级带来量价齐升;

中期:人形机器人若量产,打开百亿新市场;

长期:低空经济+智能制造构建多元需求。

本土龙头已证明技术能力,缺的只是时间与规模验证。

• 重点跟踪季度营收结构变化(新业务占比)、800V客户拓展、铜铝成本对冲措施;

• 若2026年H1机器人行业线束月出货超1万套,或是重大催化。

风险提示:本文仅作为个人的投资思考,不构成投资建议。股市有风险,投资需谨慎。