从市场空间,看半导体各板块的估值

不少半导体公司无疑是标准的成长股。

随着行业发展进入下半场,板块估值在近半年得到拔高,后续定量分析非常重要。

《高增长科技股投资法》一书中提出:不断创新的产品、巨大的市场空间、正确的用户导向、优秀的管理层是成长股的四大关注点。

本文从“巨大的市场空间”角度,分析半导体各板块估值情况。

【分析思路】

首先,展望2030年各板块国产市场空间。

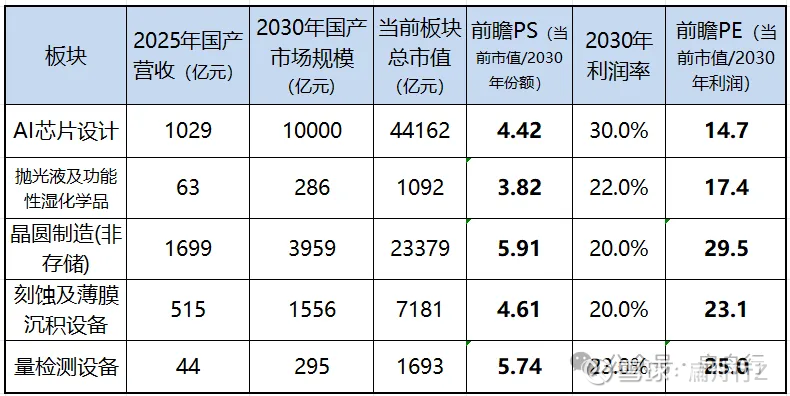

然后,统计各板块2025年国产营收、市值,计算“前瞻广义市销率PS”:

PS=当前总市值/2030年国产份额。

最后,参照全球巨头利润率,预测国产厂商远期利润率,计算“前瞻广义市销率PE”:

PE=当前总市值/(2030年国产份额×2030年净利率)。

【几个处理方式】

1、当前A+H上市的中芯国际、华虹公司、峰岹科技,A/H股价倍比在1.53~1.92之间,港股估值明显低于A股。

本次统一口径,单独港股上市的,按照港股市值乘以1.67转换为A股市值。

2、各板块公司剔除其他业务营收(如华创的电子元器件、新能源设备),同时考虑体外业务(如中芯南方、华虹华力),按照营收修正情况,重新计算市值。

3、按照已上市公司在整个国产商中的营收占比,推算整个板块总市值。

【AI芯片设计】

1、2030年市场规模

几家研究机构预测如下图,先驱研究预测2030年市场规模最低,仅为7764亿元,这个预测值偏低。

2025年国内AI芯片销售规模已达1800亿元,因英伟达出口受限、国产AI芯片性能落后,这个数据远低于国内真实需求。

国内不少CSP采取租赁或建设海外算力中心、非常规途径购买英伟达芯片等方式,间接使用海外AI芯片。

伯恩斯坦统计国内2025年AI芯片的真实需求为2600亿元,这个数据有可能还存在低估。

考虑到未来监管引导使用国产AI芯片、国产AI芯片技术进步,预测到2030年国产将成为绝对主流,届时AI芯片市场规模将等同于需求。

综合几家机构预测,2030年国产率由2025年的58%提升至90%,2030年国产份额取10000亿元。

2、当前总市值

2025年国产AI芯片公司主要包括以下8家,折算总市值42837亿元,营收占比97%,推算板块总市值为44162亿元。

3、前瞻估值水平

PS=当前总市值/2030国产份额=44162/10000=4.42。

【非存储晶圆制造】

1、2030年市场规模

2025年国内产能约500万片(等效8英寸),预计2030年可达620万片,扩产幅度1.22倍。

2025年国产营收约1699亿元,其中7nm约仅占0.5%,到2030年预计7nm及以下营收占比可提升一个数量级到5%左右,可使得ASP提升到1.35倍。

此外,大量的7nm以上制程也会因技术进步、良率提升带来ASP提升。综上考虑到2030年,ASP总体提升取2倍。

至2030年,国产份额约为1699*1.22*2=3959亿元。

2、当前总市值

国内晶圆制造集中度较高,营收前3的公司均已上市。

2025年营收合计约859亿元,占比约53%。考虑到中芯国际、华虹在高端制程的布局,应给于更高的估值,市值占比取60%,推算全板块总市值约23379亿元。

3、前瞻估值水平

PS=当前总市值/2030国产份额=23379/3959=5.91。

【抛光液及功能性湿化学品】

1、2030年市场规模

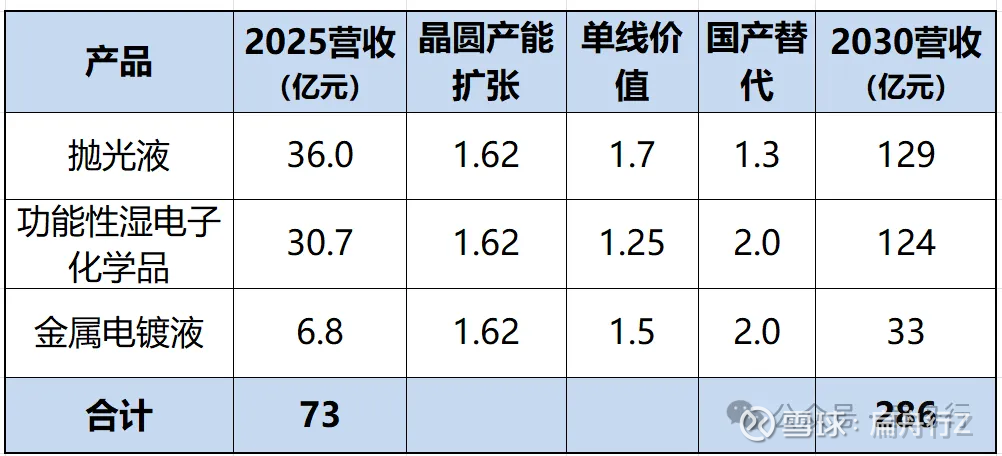

抛光液、功能性湿电子化学品、金属电镀液2025年国产营收合计约73亿元。

考虑晶圆产能扩张(存储扩张幅度远大于逻辑)、单线价值提升、国产替代三重因素,预计到2030年国产份额为286亿元。

2、当前总市值

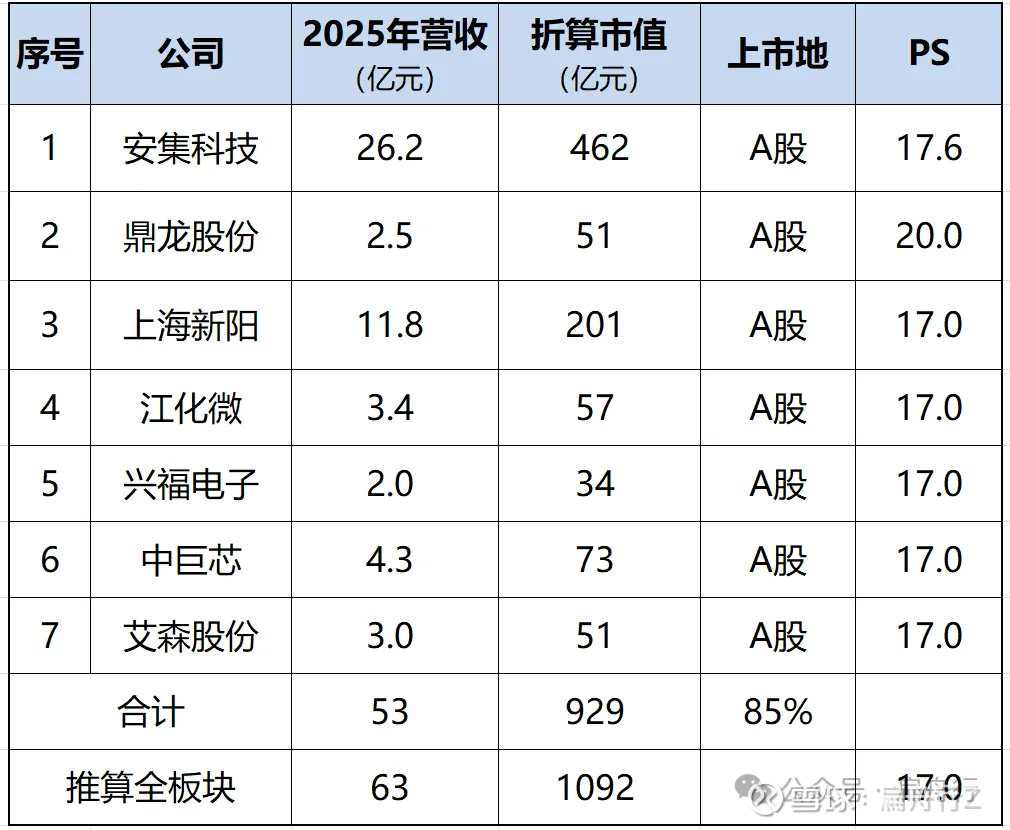

国内主要包括安集科技、上海新阳等公司,假设占比85%,推算全板块总市值为1092亿元。

3、前瞻估值水平

PS=当前总市值/2030国产份额=1092/286=3.82。

【刻蚀与薄膜沉积设备】

1、前瞻市场规模

《半导体大幅扩产,国产设备的机会》一文预测过:至2030年,国产设备规模约为5070亿元,其中前道设备约3780亿元(不含GK设备)。

3780亿元前道设备中,刻蚀+薄膜沉积设备合计约1556亿元,量检测设备约295亿元。

2、当前总市值

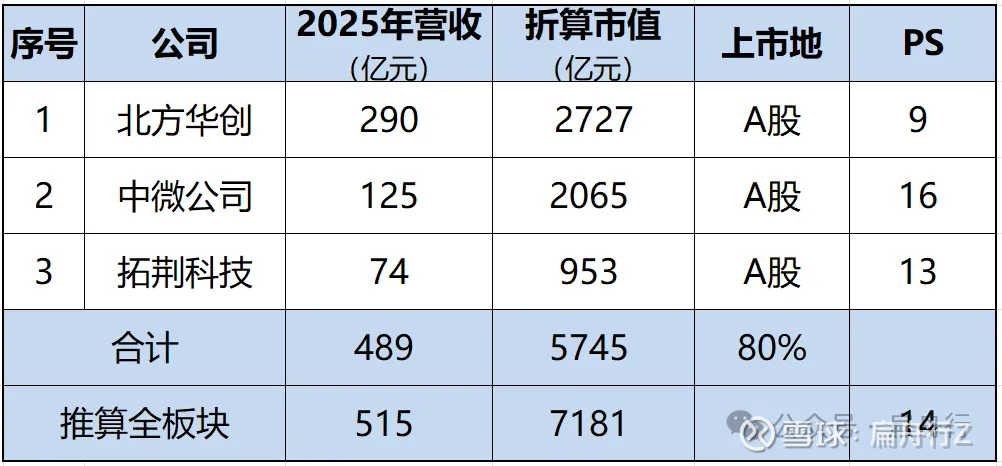

该板块国产集中度较高,前三营收占比达90%,考虑到新凯来尚未放量,市值占比考虑80%,推算全板块总市值为7181亿元。

3、前瞻估值水平

前瞻广义PS=当前总市值/2030年板块市场规模=7181/1556=4.61。

【量检测设备】

1、2030年市场规模

到2030年,量检测设备国产份额约295亿元。

2、当前总市值

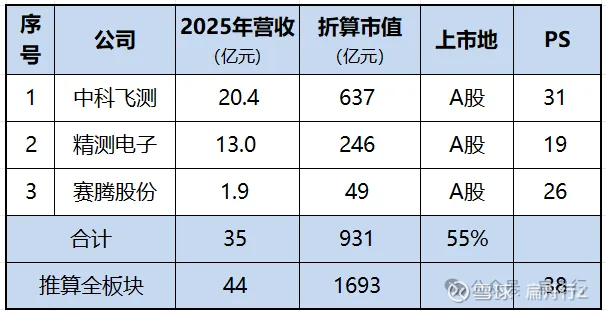

国产量检测设备与全球领先水平差距较大,国产商也仍处于诸侯混战阶段,许多未上市的量检测公司(如睿励、中导光电)的潜力也不遑多让。

已上市的主要三家营收占比虽在80%以上,考虑到新凯来以及其他诸多厂商的潜力,市值占比取55%,推算全板块总市值约为1693亿元。

3、前瞻估值水平

前瞻广义PS=当前总市值/2030年板块市场规模=1693/295=5.74。

【前瞻市盈率】

前瞻广义PE=当前总市值/(2030年国产份额×2030年净利率)。

国产厂商2030年的净利率参照全球巨头公司打5~7折取值。

【结语】

1、前瞻PS估值由低到高的为:抛光液及功能性湿化学品、AI芯片设计、刻蚀及薄膜沉积设备、量检测设备、晶圆制造(非存储)。

具体到板块代表个股也大体如此,依次为安集、寒、中微、飞测、中芯A。

2、前瞻PE估值由低到高的为:AI芯片设计、抛光液及功能性湿化学品、刻蚀及薄膜沉积设备、量检测设备、晶圆制造(非存储)。

AI芯片因为高利润率,PE估值更占优势。

3、以上为整个板块前瞻估值,具体个股估值具体分析。当前A股半导体整体较热。

个人观点,不构成任何建议。