大A10年新高,大胆追股票基金?还是谨慎选择固收+?

上证指数今天盘中突破上一轮牛市(2020-2021年)最高点,创下近10年来新高!

今天成交量更是突破了2.8万亿,总市值也第一次站上100万亿大关![]()

![]()

4个字:头晕目眩~~~~

最近,看到大家在讨论一个话题:

大A 3700点了,还没有上车的,该怎么办?

有位群友的观点,简直说到我心里:

他的观点是:与其现在才追股票基金,还不如通过“固收+”的方式参与A股。

我自己是满仓股票基金度过2020-2021年,经历了牛市冲高并向末期转换的全过程,在此期间,账户资产净值也随之起起伏伏。

自此之后,我深刻体会到“股债平衡”的重要性,也就有了现在对“永久组合”股债金海外分散配置的坚持!!

根据我的观察,目前市场上有3类需求,可以考虑“固收+”:

1、且战且退:减仓高风险股基后,寻找资金新趋向

2、债基升级:嫌弃纯债基金今年业绩平平,想做债基升级

3、存款搬家:追求比存银行和理财产品更高一些的收益

这3类需求都可以用“固收+”基金来满足~

但是,“固收+”基金是一个非常宽泛的概念,不同产品的股债配比差异非常大,业绩表现也是千差万别。

为了简化大家的选择,我想到一个简洁又相对容易理解的分类!![]()

![]()

我的分类灵感来自网上流行的一张图:

这个“老板以为的团队”不就是我们最想要的“靠谱基金”吗~

具体有哪些“固收+”符合?

如果让我在茫茫大海中搜罗,工作量实在是太大了!

最简单可行的方式就是找一家涵盖了以上分类的“固收大厂”,在他们的基金中优中选优就够了。

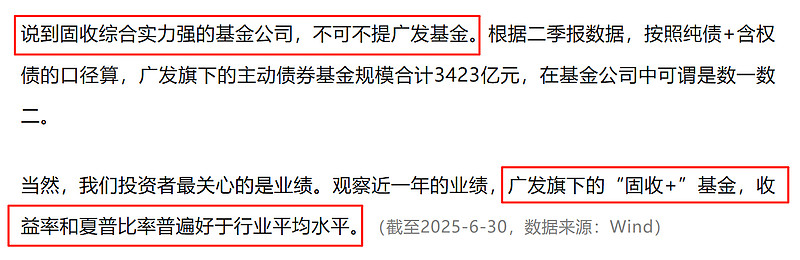

刚好,我最近看到零大在《如何挑选令人省心的“固收+”基金》中提到:

用零大的话来说:广发基金在10年前就谋篇布局,布局齐全固收产品线。

在这10年中,固收团队不断丰富人才梯队:超20年投研经验的固收老将(张芊)领投;中流砥柱(曾刚、姚秋、张雪、谭昌杰、王予柯等)是多位经验丰富且有业绩支撑的中生代基金经理;更培养和吸纳了好几位具有投资锐度的新生代基金经理。

总之,广发基金旗下“固收+”产品刚好满足我的两大要求:产品齐全+策略丰富。

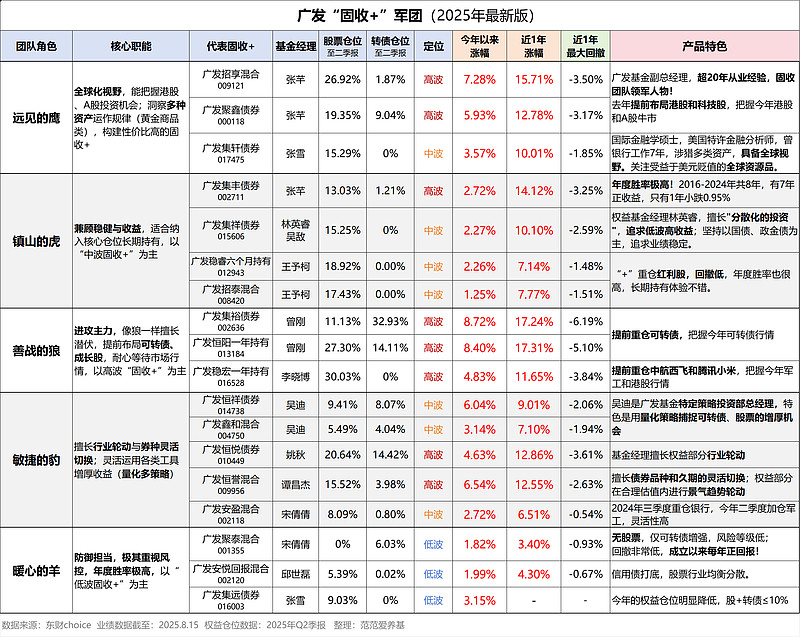

广发“固收+”军团

我花了好长时间研究整理,给大家梳理出了一份广发“固收+”军团(2025年最新版)。

这份名单涵盖广发旗下12位基金经理共18只优秀“固收+”:

1、远见的鹰

特点:

基金经理具备全球化视野,能同时把握港股、A股投资需求!洞察多类资产运作规律(股债之外,还擅长捕捉黄金等其他资产的机会),构建投资性价比较高的“固收+”产品。

代表产品:

① $广发招享混合(F009121)$ ,股票仓位约27%,今年以来涨幅7.28%,近1年更是达到15.71%!对应的近1年最大回撤-3.5%,属于高波“固收+”。

基金经理张芊是广发基金副总经理,也是固收团队的领军人物,有着超20年投研经验。

作为从业超过二十多年的老将,其在资产配置方面的视野自然更广,对行情和资产的洞察能力也更强。

在债券投资这块,张芊那是相当游刃有余,她会在“金融债、信用债、可转债”三者之间灵活配置。

不过,我最关注的是她的“选股”能力,完全不逊色于优秀的股票型基金经理。

翻看基金定期报告,可以发现,在去年Q4,张芊就把港股的“腾讯控股”和“农夫山泉”提到了第1和第2重仓股!刚好把握住今年上半年的港股牛市。

② 广发集轩债券,股票仓位约15%,今年以来涨幅3.57%,近1年涨幅10.01%,近1年最大回撤约-1.85%,属于中波“固收+”。

基金经理张雪的“全球视野”体现在她的专业背景上:中央财经大学国际金融学硕士+美国特许金融分析师+曾在银行工作7年。

因此,她的选股视角会更关注国际宏观变动,比如在今年二季报中,她强调:关注受益于美元贬值的全球资源品。

她也是去年就将港股的“腾讯、美团”纳入重仓股,还重仓了“山东黄金”等黄金股。

因此,张雪管理的“固收+”的增强策略重在“多市场+多资产”配置,在获取多元收益的同时还能分散单一类别资产风险,从而获得更低的回撤。

2、镇山的虎

特点:

兼顾业绩与稳健,攻守兼备,适合纳入核心仓位长期持有;以中波“固收+”为主。

代表产品:

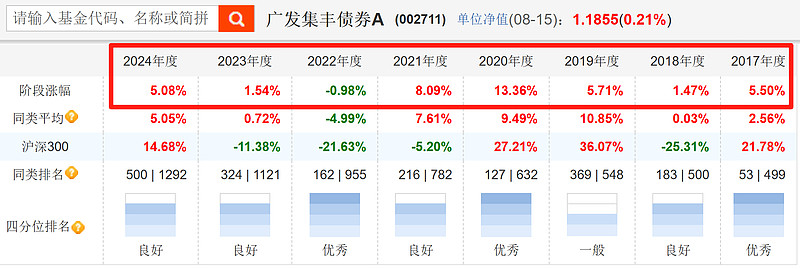

① 广发集丰债券,股票仓位约13%,今年以来涨幅2.72%,近1年涨幅14.12%,近1年最大回撤-3.25%,属于高波“固收+”。

基金经理还是张芊。

截至2025.8.15,成立以来近9年时间,穿越2轮牛熊周期,年化回报4.73%。

不过,这只“固收+”最大的特点是年度胜率极高。

广发集丰债券成立于2016年11月,至今经历了8个完整年度,除了2022年小跌不到1%外,其余7个年份全部收涨。

年度胜率高+历史年化近5%,我觉得非常适合长期持有。

② 广发集祥债券,股票仓位约15%,今年以来涨幅2.27%,近1年涨幅10.10%,近1年最大回撤-2.59%,属于中波“固收+”。

双基金经理配置:林英睿(偏股基金经理,代表作广发睿毅领先),吴敌(广发基金混合投资部基金经理)。

固收端,坚守安全性高的“国债”和流动性高的“政金债”打底,确保基金够稳。

“+”的部分,林英睿融入了他“逆向+量化”的特点,追求低波高性价比收益。

广发集祥债,无论是债券还是股票,都是先求稳,再提收益,属于“稳中求进”。

3、善战的狼

特点:

进攻性更强,弹性更大,以高波“固收+”为主;基金经理像狼一样擅长潜伏,提前布局如可转债、成长股等,耐心等待市场行情。

代表产品:

① $广发集裕债券A(F002636)$ ,主要重仓可转债,今年以来涨幅8.72%,近1年涨幅17.24%,近1年最大回撤-6.19%,属于高波“固收+”。

基金经理曾刚,他是今天介绍的所有基金经理中,在“可转债”资产积累的经验最丰富,也是价值最大化的一位。

根据基金年报,2024年末,广发集裕债券的“可转债”仓位就达65%!

今年以来的可转债行情有多好?

截至2025.8.15,中证综合债指数今年以来涨幅0.83%,中证可转换债券指数今年涨幅14.64%!

我看今年二季报,曾刚已经将广发集裕的可转债仓位降低到了35%,操作可谓果断,及时落袋为安。

② 广发稳宏一年持有(016528),股票仓位约30%,今年以来涨幅4.83%,近1年涨幅11.65%,近1年最大回撤-3.84%,属于高波“固收+”。

基金经理李晓博,中生代基金经理,对科技高端产业链颇有研究。

他是我认为最符合“善战的狼”特质的基金经理,他对自己看好的个股非常有耐心!

李经理在2023年就重仓腾讯和中芯国际,并且一直持有至今,享受到了今年“科技牛”行情。

他更是在2024年Q2将“中航西飞”提到了第一重仓股,且一直维持第一重仓至今,功夫不负有心人,把握到了今年“军工+航空”大行情。

4、敏捷的豹

特点:

足够灵活,不拘泥于某个板块某一策略,根据行情灵活切换券种和股票行业;手握多种投资工具,除了主观判断外,尤其擅长量化策略。

代表产品:

① 广发恒祥债,股票仓位约9%,可转债仓位8%,今年以来涨幅6.04%,近1年涨幅9.01%,近1年最大回撤-2.06%,属于中波“固收+”。

基金经理吴迪是广发基金特定策略投资部总经理,其特色之处是用量化捕捉可转债、股票的投资机会。

② 广发鑫和也是吴迪的“固收+”基金代表作,股票与可转债仓位比广发恒祥更低,属于偏低波“固收+”。

吴迪在“郁见投资”的访谈中说,低波“固收+”对资产配置能力的要求很高,如果要追求绝对收益,大概率要做仓位择时。另外,权益部分对个股基本面的反应要求更高,其团队中有量化投研人员,主攻Alpha策略,用量化策略来解决选股问题。

相比传统主观选股(基金经理容易坚守在某一类行业),吴迪通过量化Alpha模型,在选股和选债方面,都能更加灵活,能更快速适应行情变动。

③ 广发恒誉混合,股票仓位约20%,今年以来涨幅6.54%,近1年涨幅12.55%,近1年最大回撤-2.63%,属于高波“固收+”。

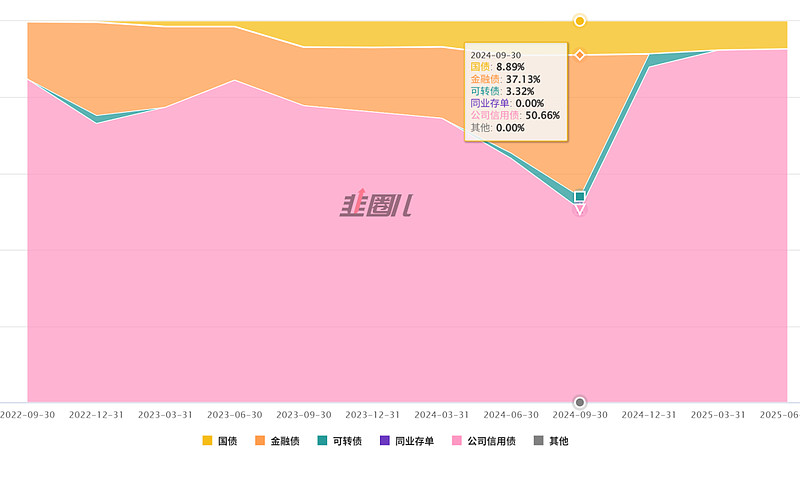

基金经理谭昌杰,翻看完他的近期季报和持仓后,我发现他最大的特点是对“债券券种”的灵活切换:

在2024年利率快速走低的时候,他不断提升“金融债”的仓位,在2024年Q3金融债仓位高达37%。随后,在2024年Q4,利率债/金融债最火爆的时候,清仓了金融债,并提升了高票息信用债的仓位至88%。

5、暖心的羊

特点:防御担当,擅长风控,回撤极低,年度胜率高,以低波“固收+”为主。

代表产品:

① $广发聚泰混合A(F001355)$ ,没有股票仓位,主要靠“可转债增强”。今年以来涨幅1.82%,近1年涨幅3.40%,近1年最大回撤-0.93%,属于低波“固收+”。

基金经理宋倩倩是从2021年9月管理至今,近4年累计回报15.88%。

这只基金最大的特点就是:成立以来10年时间,每年全部正收益!

② 广发安悦回报,股票仓位约5%,今年以来涨幅1.99%,近1年涨幅4.30%,近1年最大回撤-0.67%,属于低波“固收+”。

基金经理邱世磊,张芊。这只基金入选的最大原因:成立以来近9年时间,最大回撤仅-2.17%,可以说是相当稳健。

5类“固收+”该如何选择?

回到文章开头提到的3个配置“固收+”的需求:

1、且战且退:股基止盈后的求稳选择(适合“善战的狼、敏捷的豹”,进攻性整体相对比较强,能更好地享受A股行情)

2、债基升级:嫌弃纯债基金今年业绩平平,想做债类基金升级(适合“镇山的虎、远见的鹰”,持仓均衡分散,攻守兼备)

3、存款搬家:一边是银行利率越来越低,一边是A股大涨,有点心痒。(理财替代最佳选择“暖心的羊”,回撤极低,适合长期持有)

此外,建议大家不要“单押”,最好根据自己的需求来组合搭配。好处是:

① 进一步分散单一基金的风险,提高组合稳定性;

② 不同“职能角色”搭配,各自发挥所长,通过“多策略”提供多元收益,东边不亮西边亮。

最后,你认为:面对3700点的大A,是该大胆追股票基金?还是谨慎选择“固收+”?

@今日话题 @雪球创作者中心 @雪球基金 #近十年新高!沪指突破3731点!# #军工股反弹,北方长龙领涨# #九连阳!沪指站上3700点!#