大橘子投资价值发现系列 1213:次新合集中策橡胶汉邦科技古麒绒材泽润新能优优绿能天有为肯特催化江顺科技

小白学价值投资,就来大橘子事务所👇

考虑流动性溢价,价值视角看看次新股的价值。

通常,如果低于或者发行价附近,靠近发行市盈率(本身定价要合理),股东数没有激增,资金超募,募集的资金规划合理,上市初业绩利润率没有过于明显的粉饰,小基数搭配健康家底再搭配 20-30 倍估值附近,可以挖掘核心变量,在市场流动性好的大背景下去博弈。

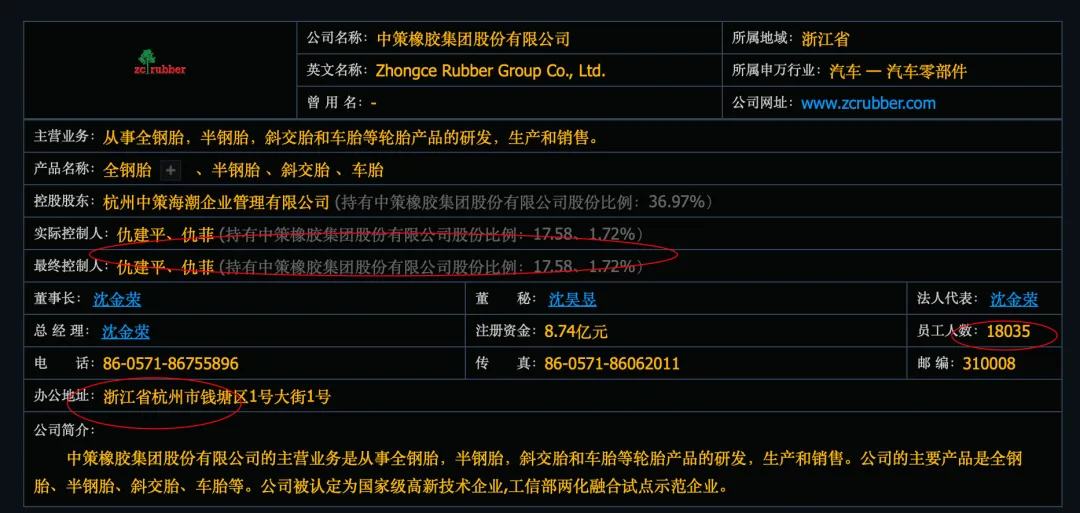

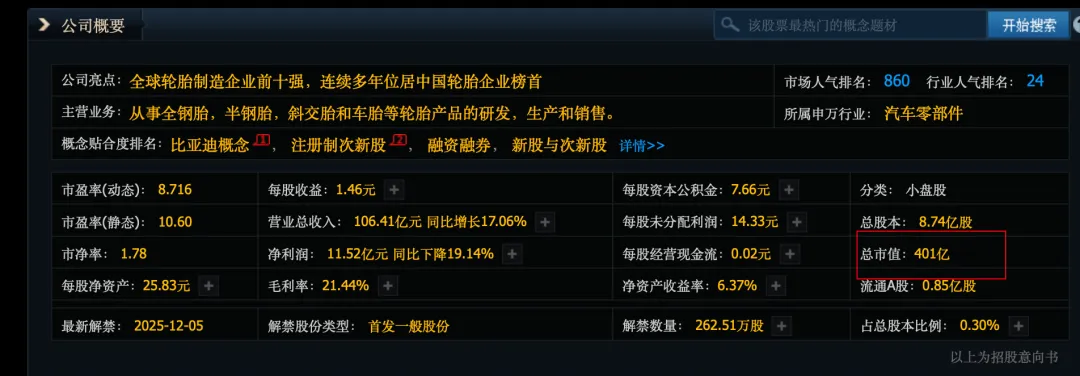

1)中策橡胶

从事全钢胎,半钢胎,斜交胎和车胎等轮胎产品的研发,生产和销售。

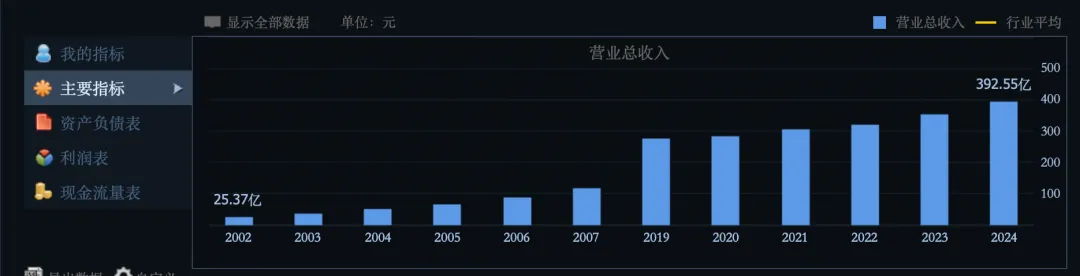

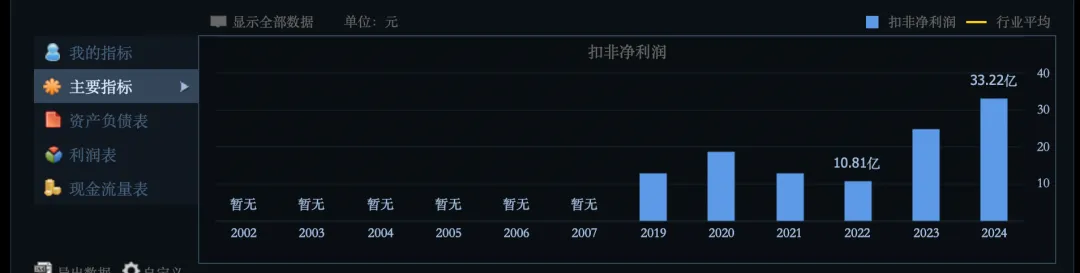

392 亿收入,33 亿利润,大约 10% 利润率:

利润增速慢于收入增速:

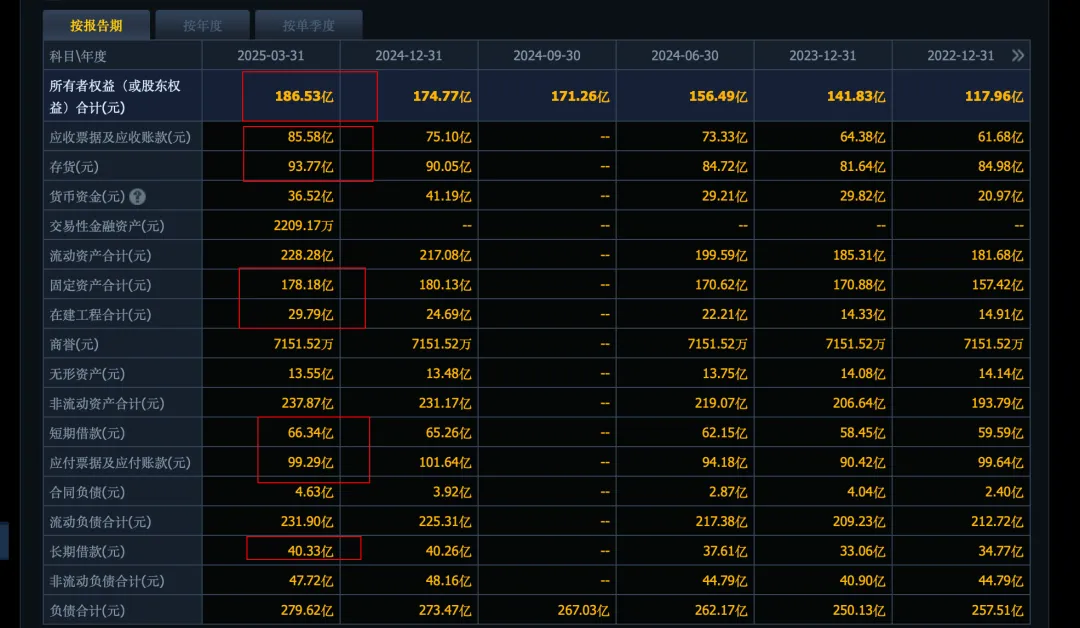

资产结构笨重,细节不重要了。募资 40 亿,加上大概 220 亿权益。

周期属性,10 倍估值,1 pb,对应 220-330 亿价值区间。

当前 400 亿无法把握,需要今年实现 40 亿利润才能支撑:

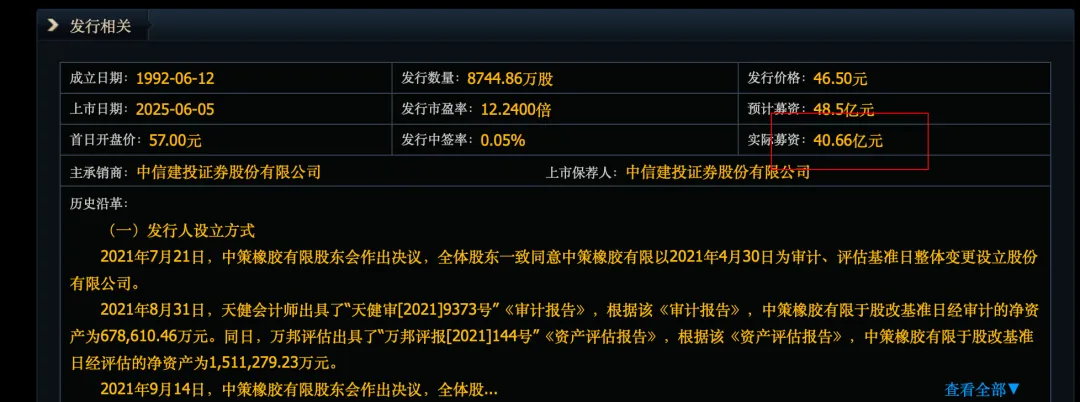

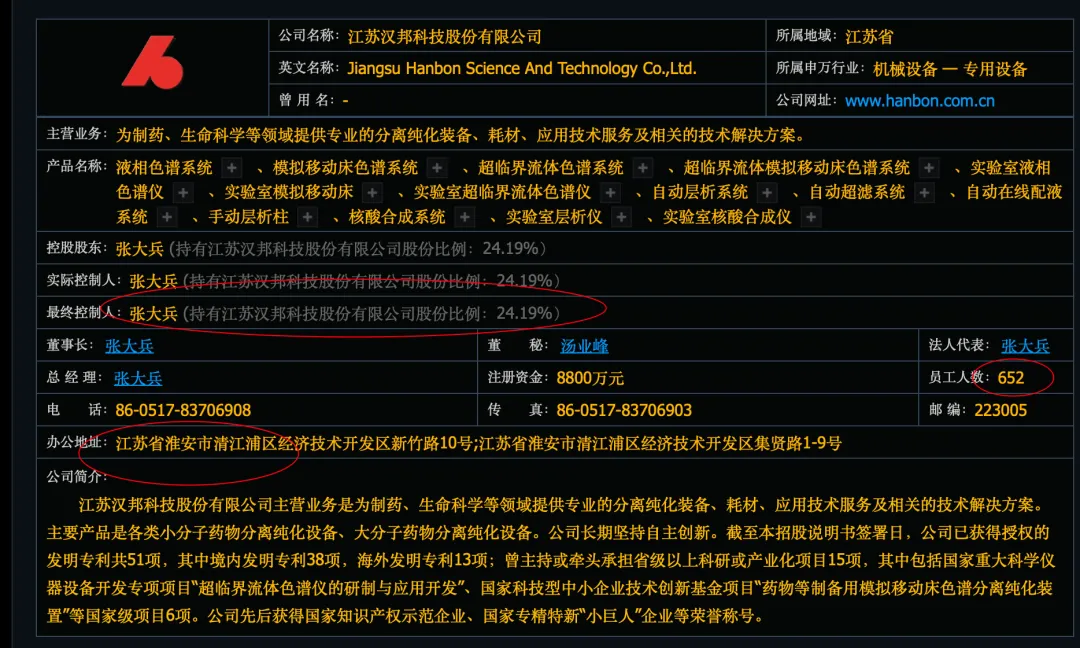

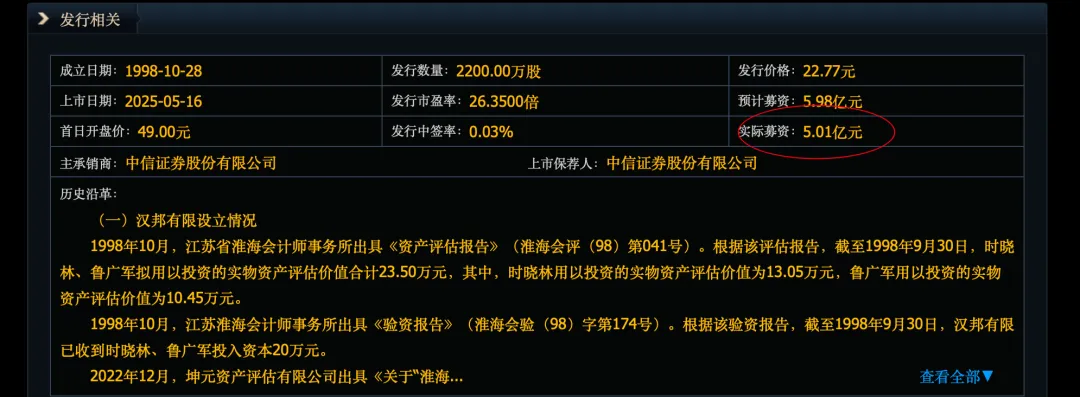

2)汉邦科技

国内色谱分离纯化装备龙头,生产级小分子液相色谱系统及大分子层析系统市占率国内居前。

为制药、生命科学等领域提供专业的分离纯化装备、耗材、应用技术服务及相关的技术解决方案。

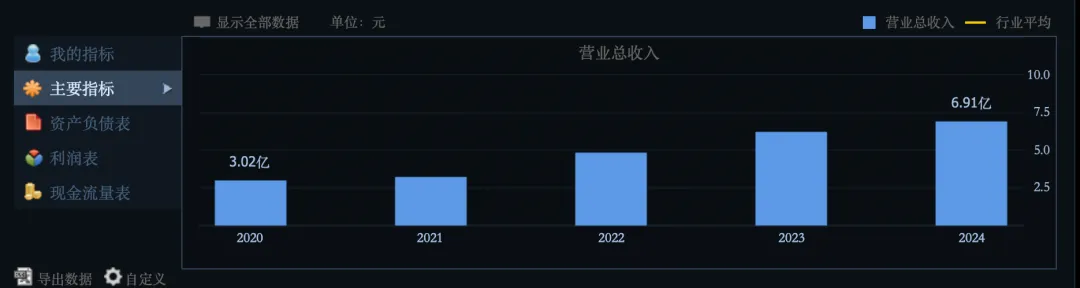

7 亿收入,7600 万利润,净利率不断提升到了 11%,2025 年一季度收入增长 20%:

研发投入少,4100 万:

7 亿权益,5.5 亿应收+存货,4 亿现金,1.8 亿产能。1.5 亿应付。是主要。叠加募资的 5 亿,扣除发行费用 4.3 亿,大概 11 亿家底。

7000-8000 万利润,11 亿权益,7% roe,叠加次新的流动性溢价。2 pb,最多看 20-22 亿市值。

当前 40 亿无法识别。价值视角无机会。

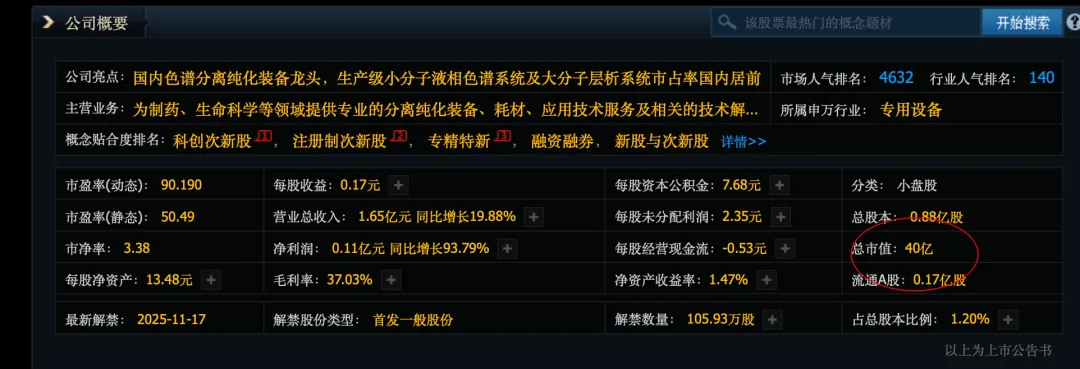

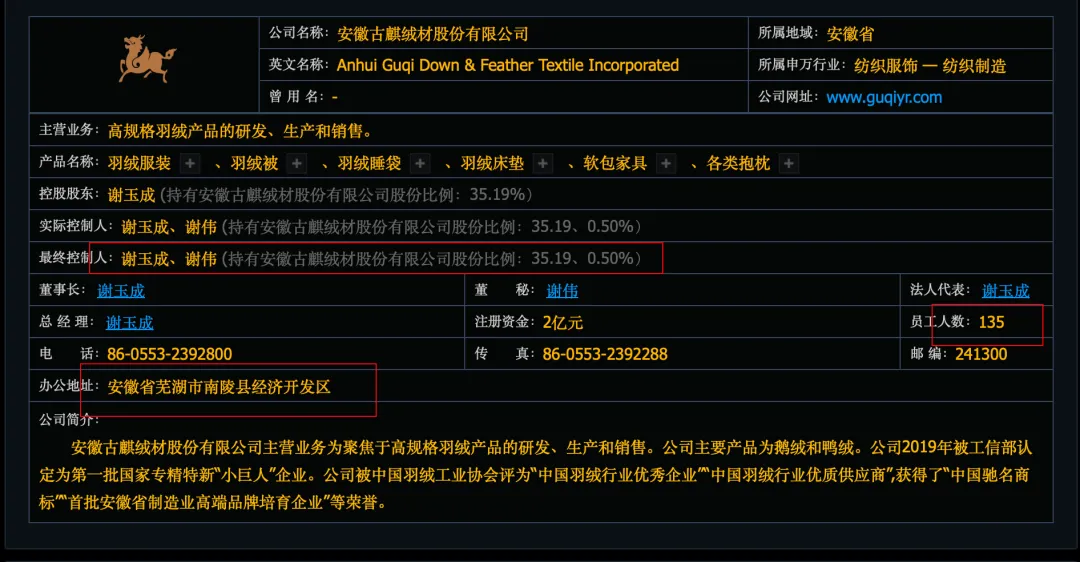

3)古麒绒材

聚焦于高规格羽绒产品的研发、生产和销售。公司主要产品为鹅绒和鸭绒。主要供货森马、海澜之家等。公司只有 135 人。

10 亿收入,1.65 亿利润。17% 净利率差不多到了极限。容易出现这种情况:上市即高光时刻。

9.5 亿的权益,主要是应收+存货为主。结构差。

12 发行,30 首日开盘价。净募资 5.35 亿。大概 15 亿家底。

1.65 亿利润,10-15 倍估值,16-25 亿市值。因为家底结构差,利润率虚高。这里估值保守一些。

15 亿家底,11% roe,最多 2 pb,对应 30 亿市值。

20 亿以下做确定性,30 亿以下做成长溢价,或者次新的流动性溢价。

当前 50 亿市值太贵了,贵一倍,相当于 30 倍估值。12 块发行价,2 亿股本,24-25 亿市值附近相对合理。

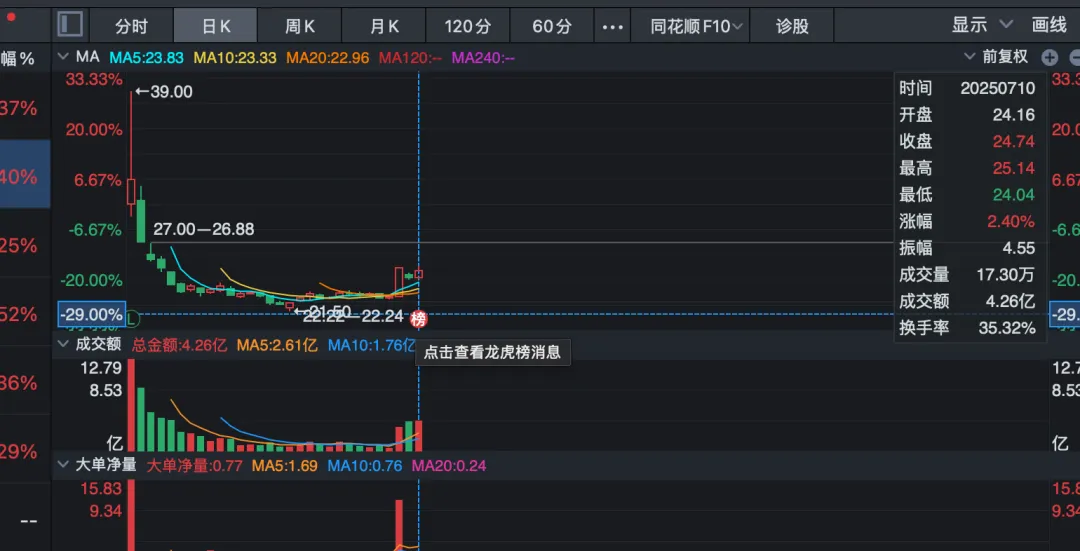

35% 换手,4.26 亿成交额,龙虎榜,交易活跃。纯资金博弈。不好把握。

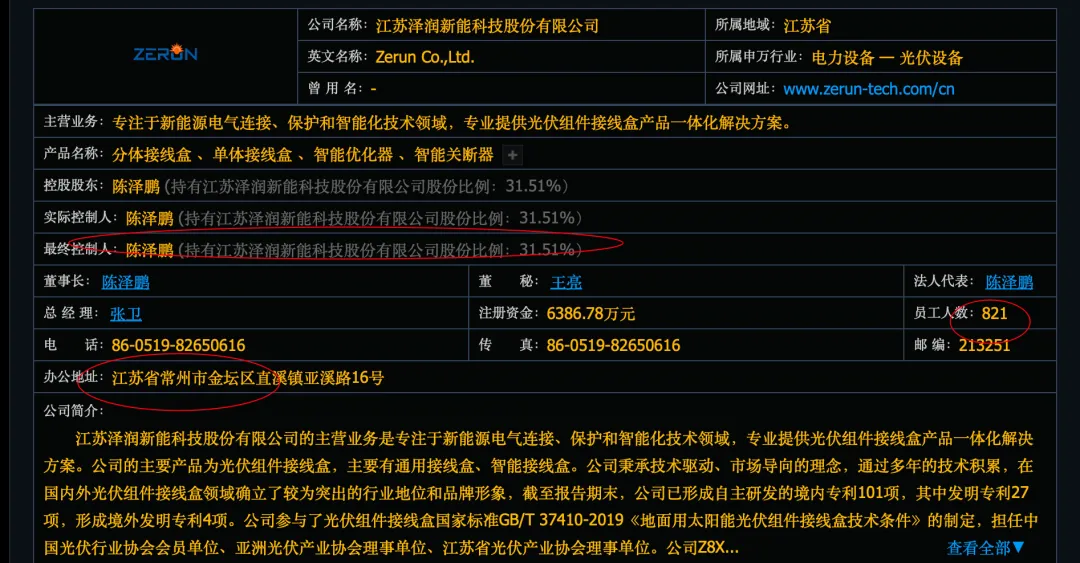

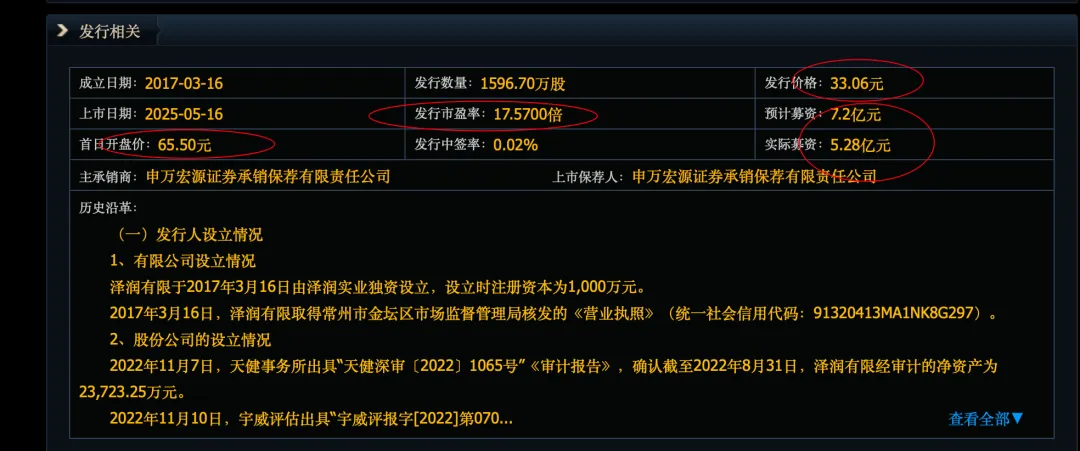

4)泽润新能

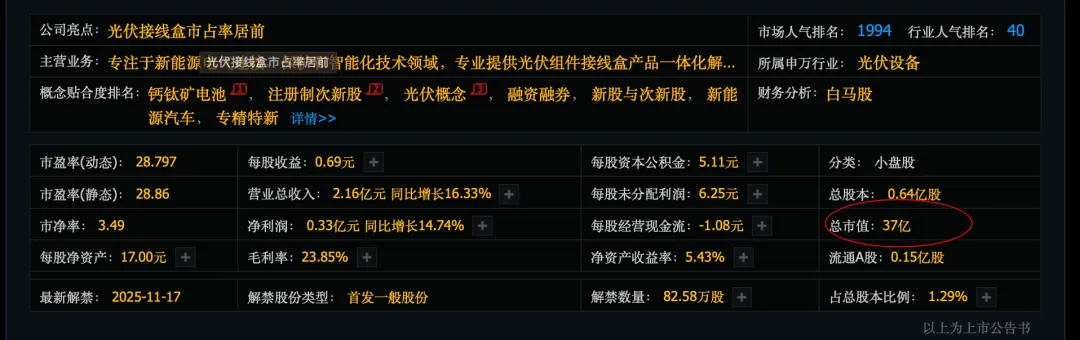

专注于新能源电气连接、保护和智能化技术领域,专业提供光伏组件接线盒产品一体化解决方案。

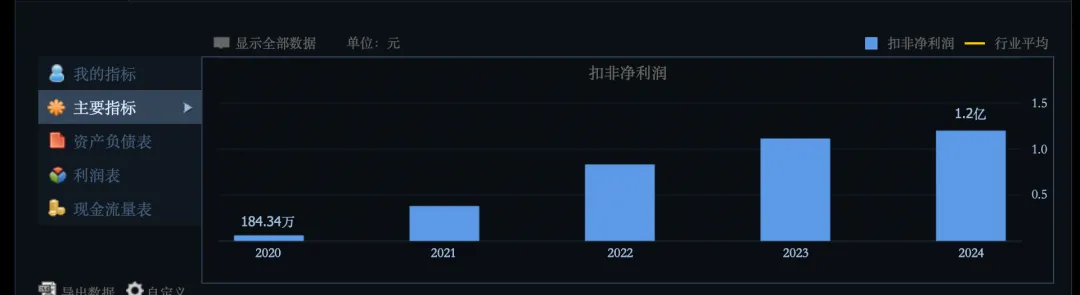

接近 9 亿收入,1.2 亿利润。15% 利润率。

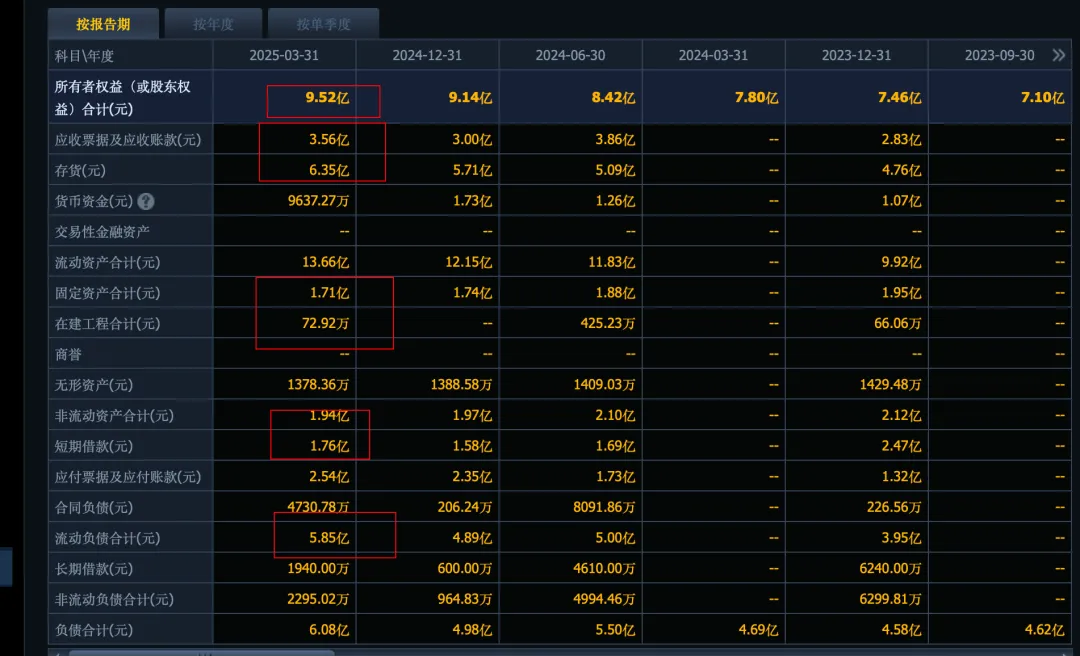

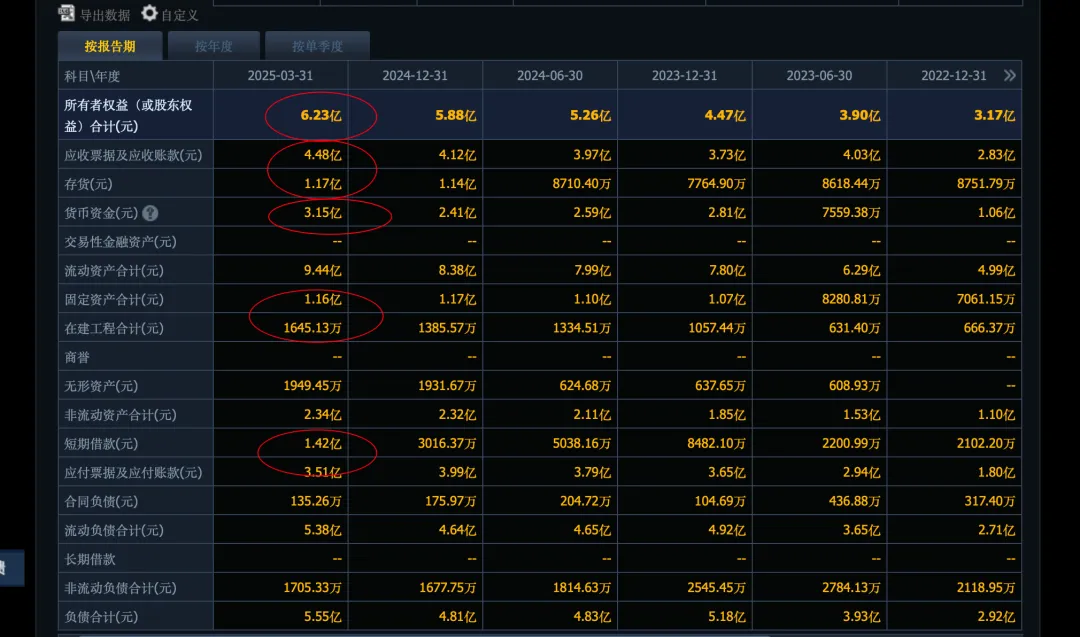

6 亿权益,应收存货 5.5 亿,现金 3 亿。流动负债主要的 5 亿。

发行价 33 块,净募资 4.6 亿,大概 11 亿家底。

1.2 亿利润,11 亿家底,11% roe,2 pb 支撑 22 亿市值。

20-30 倍流动性估值,24-36 亿市值。

当前 37 亿市值,24 亿内在价值,已经包含了 13 亿的流动性溢价。

20 亿附近看看价值,30 亿附近只能期待流动性过来走溢价的逻辑。即使涨完了也终将价值回归。

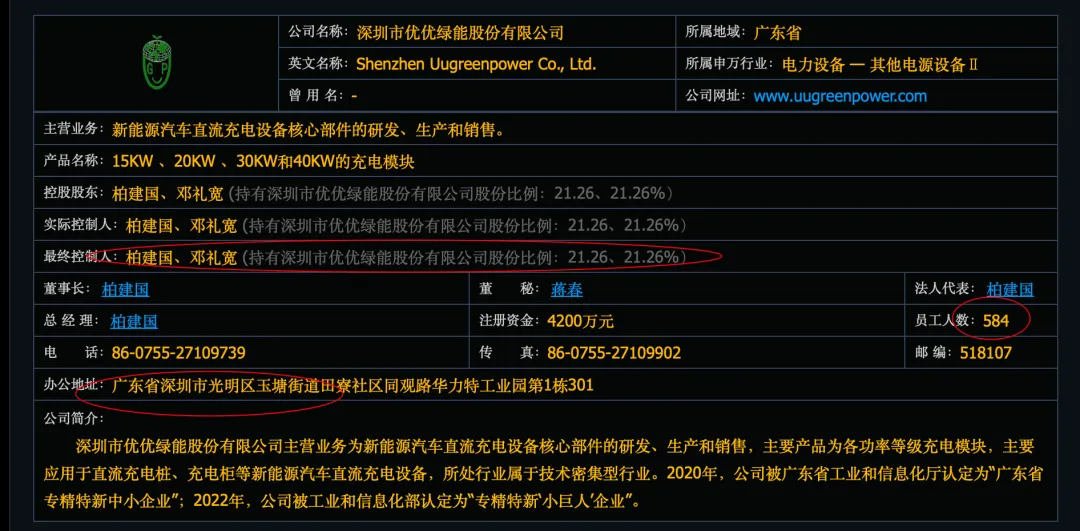

5)优优绿能

新能源汽车直流充电设备核心部件的研发、生产和销售。

15 亿收入,2.5 亿利润,17% 利润率。

2025 年一季度利润已经开始下滑了:

11 亿权益:

89 块发行价,超募 2 亿多,净募资 8.4 亿。公司大概接近 20 亿家底了。

2.5 亿利润,12.5% roe,2 pb 支撑 40 亿市值。

2.5 亿利润,20-30 倍次新流动性估值,50-75 亿市值。

当前 65 亿,温和溢价区域。投机区域。

40 亿以下再做确定性了。

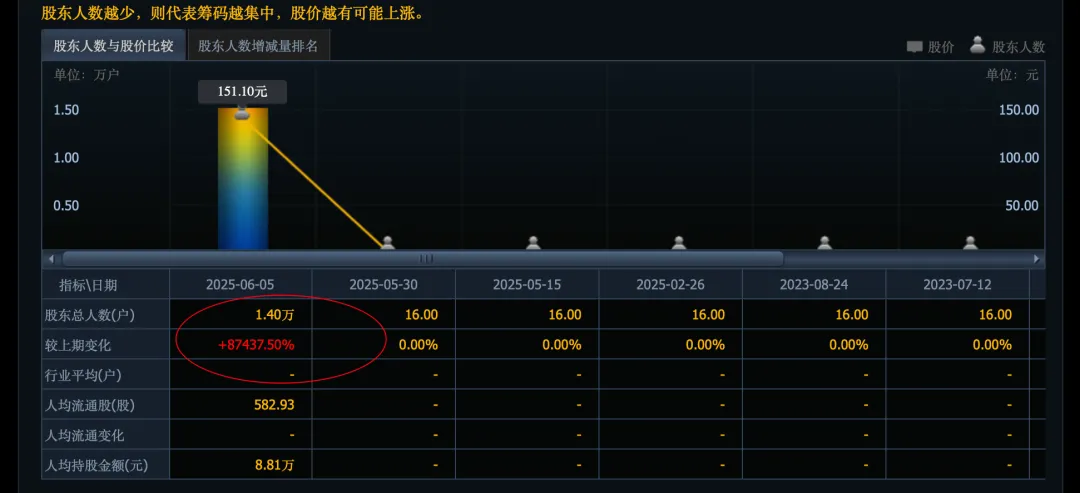

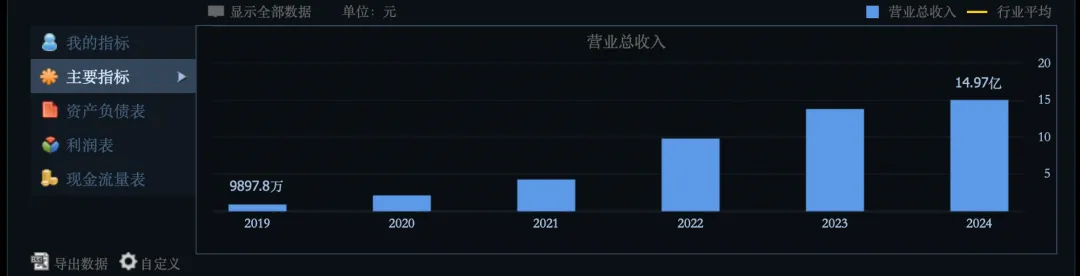

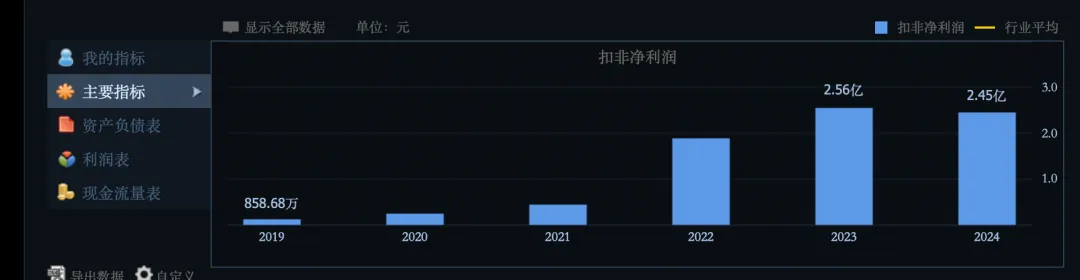

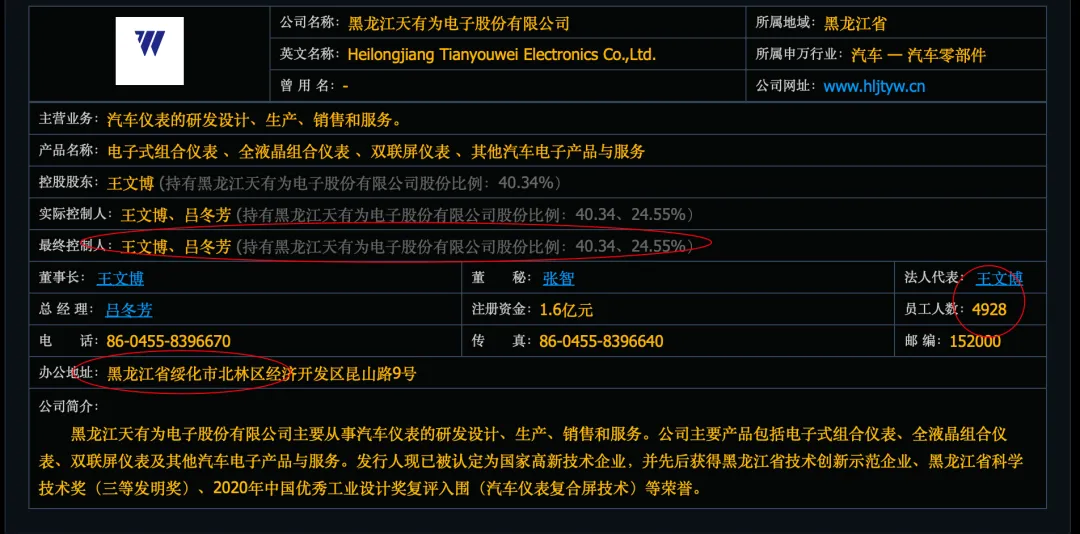

6)天有为

汽车仪表的研发设计、生产、销售和服务。

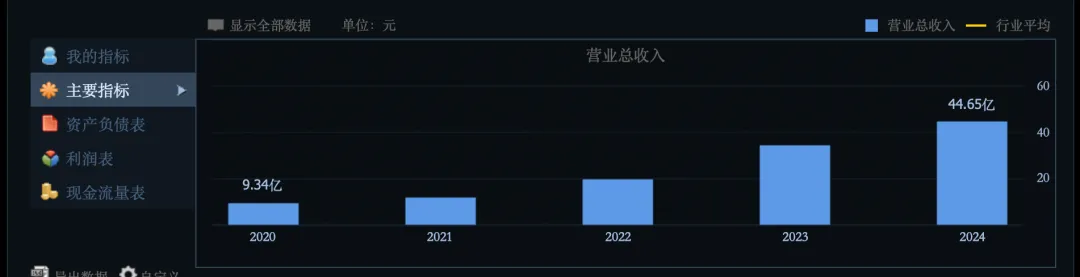

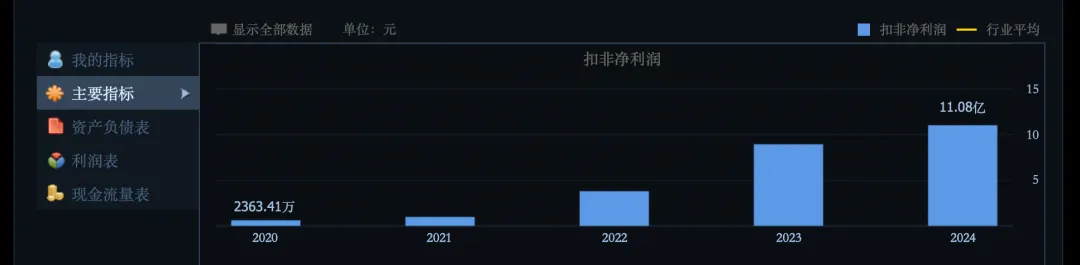

44 亿收入,11 亿利润。25% 净利率。1.6 亿研发投入。

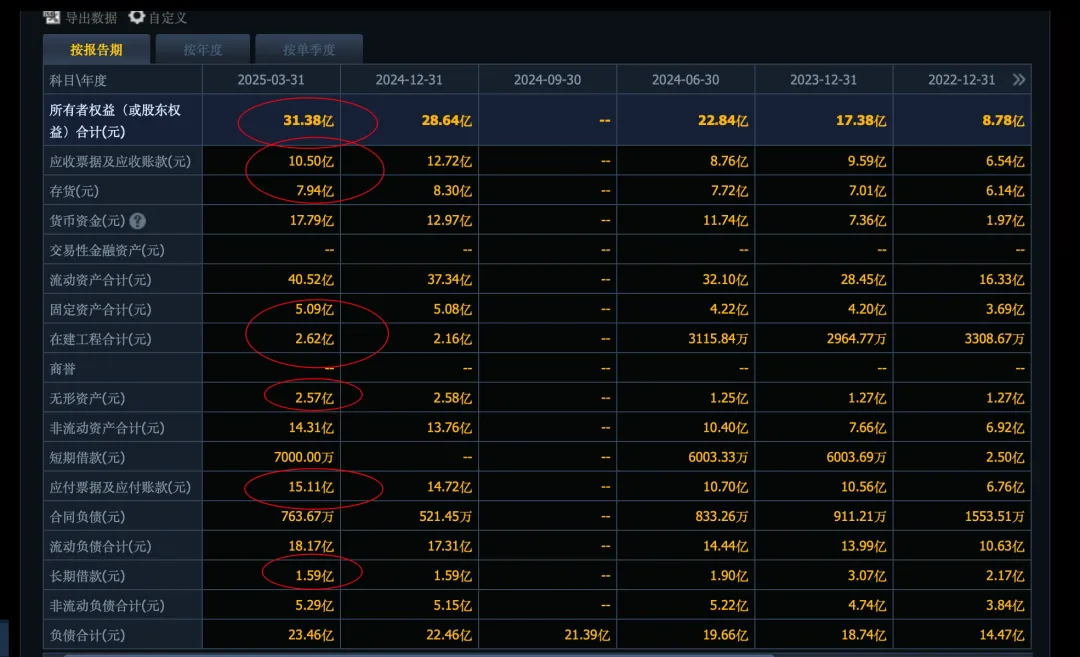

2025 一季度正常发展:

31 亿权益,18 亿应收+存货,7 亿产能,18 亿现金。17 亿主要负债为主。

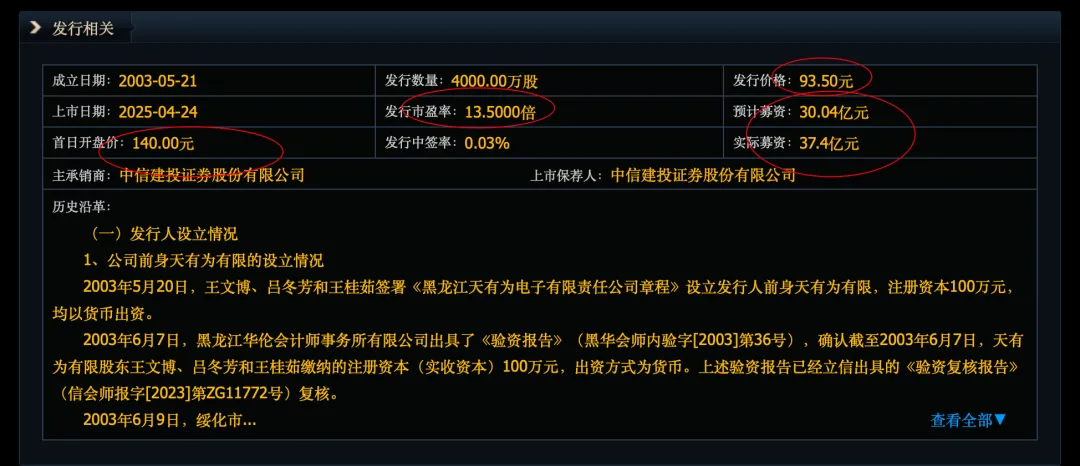

发行价 93 块,13 倍估值,募资 37 亿超募 7 亿,净募资 35 亿。资本再投入很大。66 亿家底。

11 亿利润,16% roe,最多 3 pb,看 200 亿市值。

基数大了,最多 20 倍估值,220 亿市值。

15 倍中枢,165 亿市值。可以围绕 165 亿市值波段。eg,165 亿以下,150,130 亿买入,160 亿以上灵活卖出。变量主要在于流动性或者板块的催化。新产能新投入,还需要很长的时间。

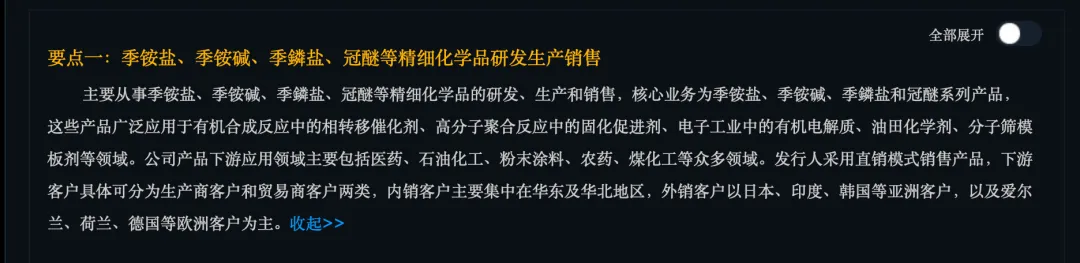

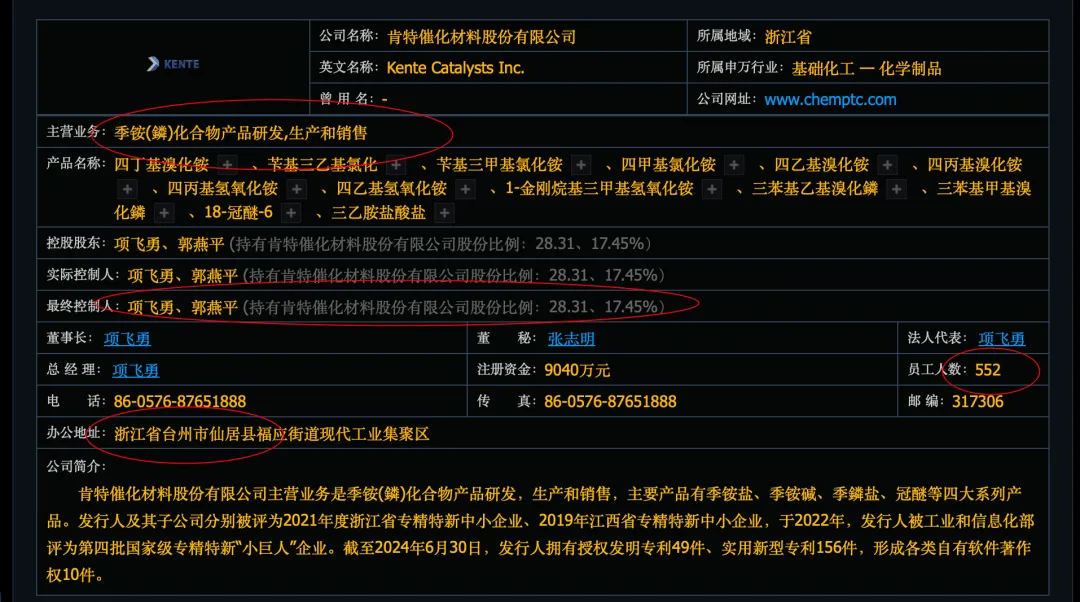

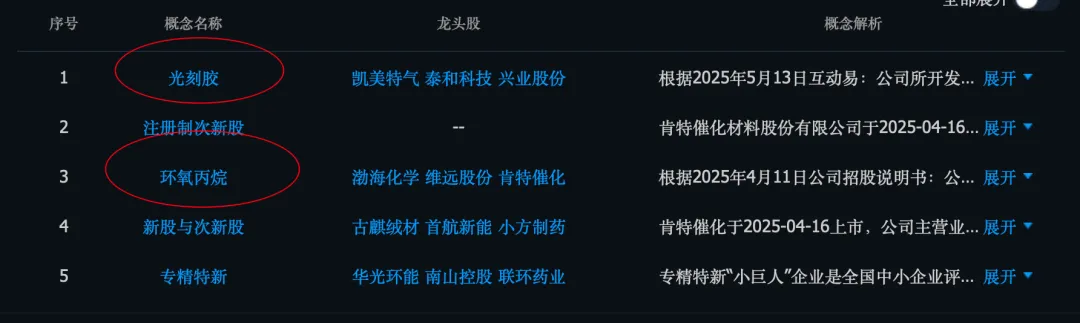

7)肯特催化

季铵(鏻)化合物产品研发、生产和销售。

相转移催化剂领域市占率稳居行业前列,分子筛模板剂领域国内市占率第一。

6-8 亿收入,最多 1 亿利润。15% 利润率。

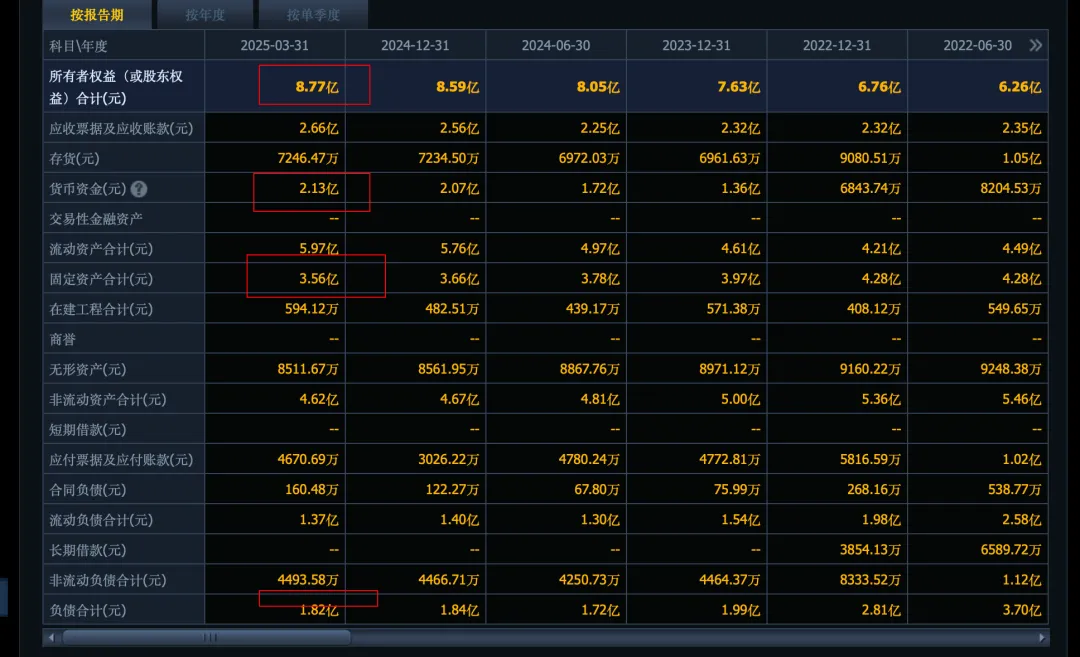

8 亿权益:

发行价 15 块,16.76 倍市盈率。实际募资 3.39 亿,净募资 2.67 亿。净家底约 11 亿。

11 亿家底,1 亿利润,9% roe,1.5-2 pb,最多 22 亿市值。

20-30 倍流动性估值对标,20-30 亿市值。

如今 37 亿市值太贵了。公司的发行市盈率相对合理,20 倍以下才能看确定性。即使乐观投机,也要 30 亿以下再看了。

不能锚定 9 亿较小的流通盘,并不是这样评估价值的。

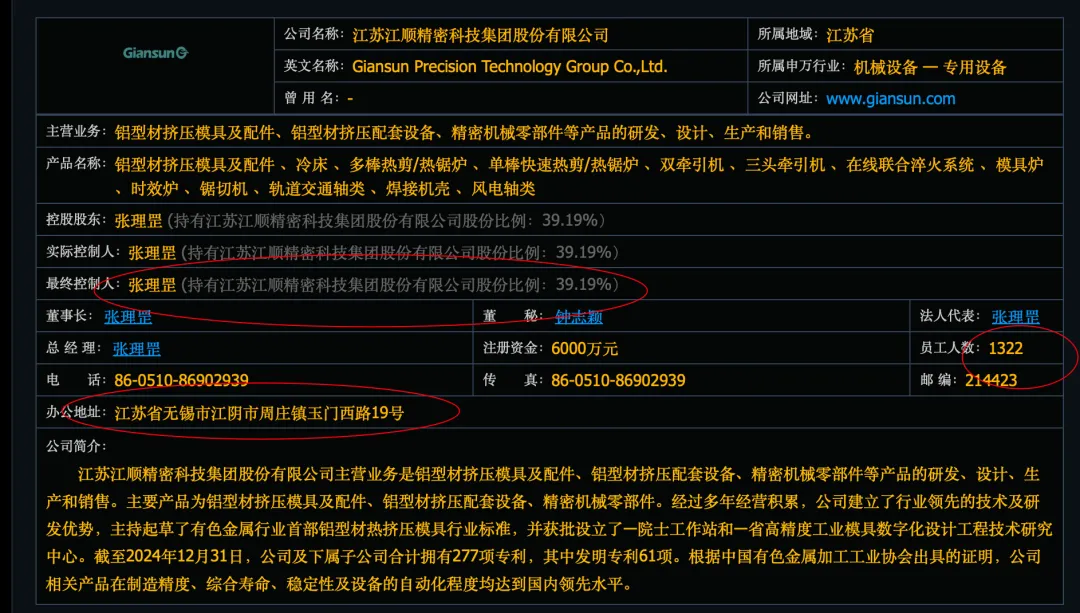

8)江顺科技

铝型材挤压模具及配件、铝型材挤压配套设备、精密机械零部件等产品的研发、设计、生产和销售。

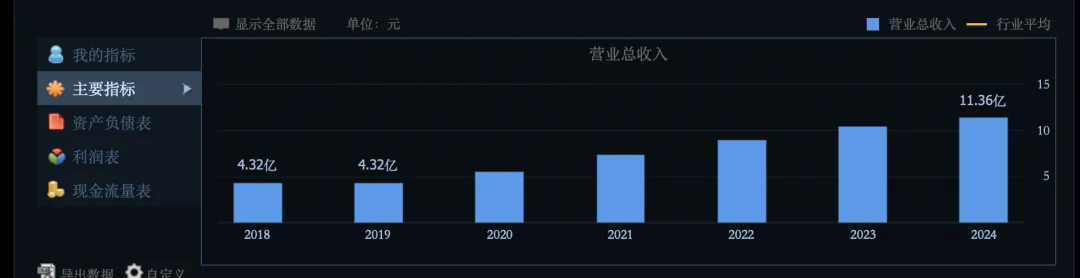

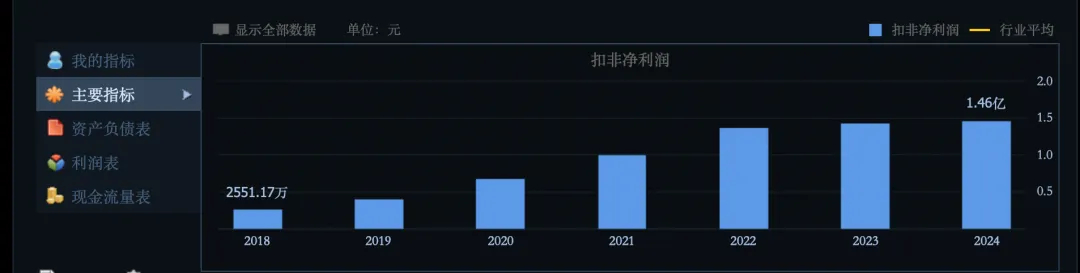

11 亿收入,1.46 亿利润,13% 利润率。

2025 一季度业绩正常:

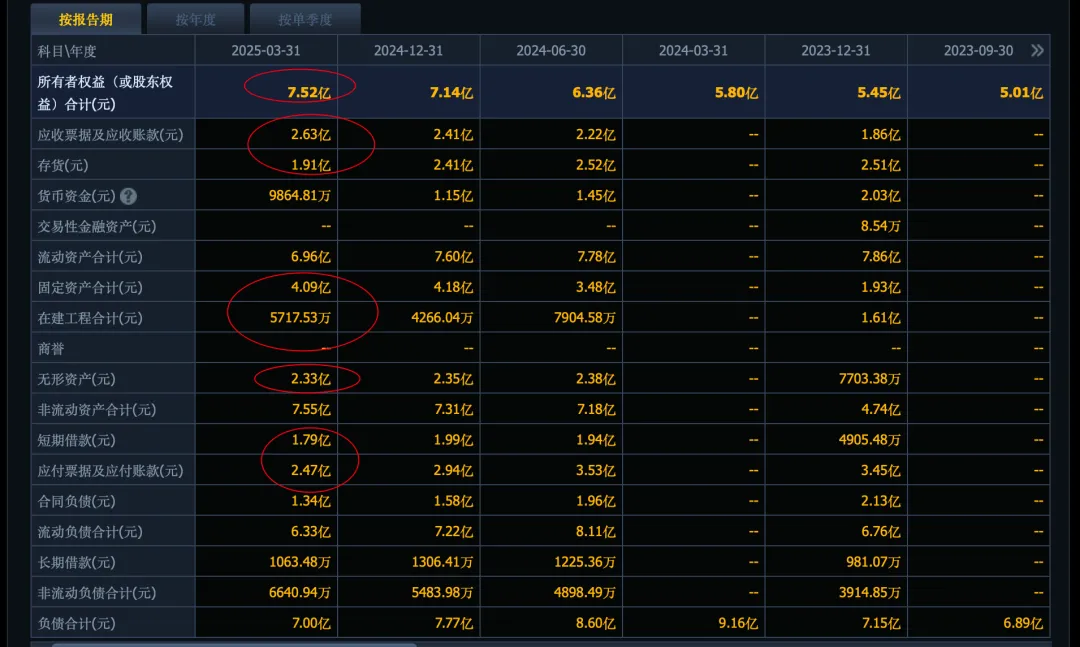

7.5 亿权益,去掉 2.3 亿的无形资产,只有 5 亿了。固定资产 4.5 亿是大头。产能驱动型企业。家底薄弱。

发行价 37 块,15 倍市盈率,实际募资 5.6 亿,净募资 4.9 亿。一共约 10 亿家底。

1.5 亿利润,20-30 倍流动性估值,30-45 亿市值。

10 亿家底,15% roe,最多 3 pb 30 亿市值。

30 亿附近博弈流动性为主,当前成交量低迷可以看看。纯价值视角的确定性在 20 亿上下:

重要申明:

1. 以上分析仅代表个人观点,解释权归大橘子所有,不构成投资建议。

2. 投资有风险入市需谨慎,所有造成的盈亏由投资者本人承担。

3. 一切皆辩证,动态的眼光看待公司发展:重在分析思路,切勿单纯参照文中静态价值线和买卖点预判来做投资决策。

4. 敬畏市场,敬畏风险,保住本金永远为第一要义。