大橘子投资价值发现系列 1363:合集系列北路智控雄塑科技德冠新材嘉华股份锡南科技

小白学价值投资,就来大橘子事务所👇

说在前面:

以下,因为市值小,市场整体流动性好,所以往往这类小公司会获得一定的估值补偿。

有利润看利润,比如 1 亿利润,大概就是 20 倍的估值参考。10 倍给利润的稳定性,10 倍给潜在的成长加成,也就是所谓的补偿,小时候会获得更多的包容和理解。如果利润极其不稳定甚至有过亏损,那么就可能要折扣到 10-15 倍。实际中还要进一步考虑家底的厚薄。

对于当前业绩差,走向亏损的公司,主要看净资产支撑。传统模式的企业,就是 1 pb 附近。严格点需要去掉水分资产对标净家底,至少要减掉无形和商誉的部分(如果重资产产能也要灵活的给个折扣,如果大白条应收太多或者存货太多投资资产过多产生的不稳定利润过多都要减分)。

通常,利润稳定,家底也不差,这类公司潜在溢价弹性会更好(当然对于纯资金驱动的不适用)。

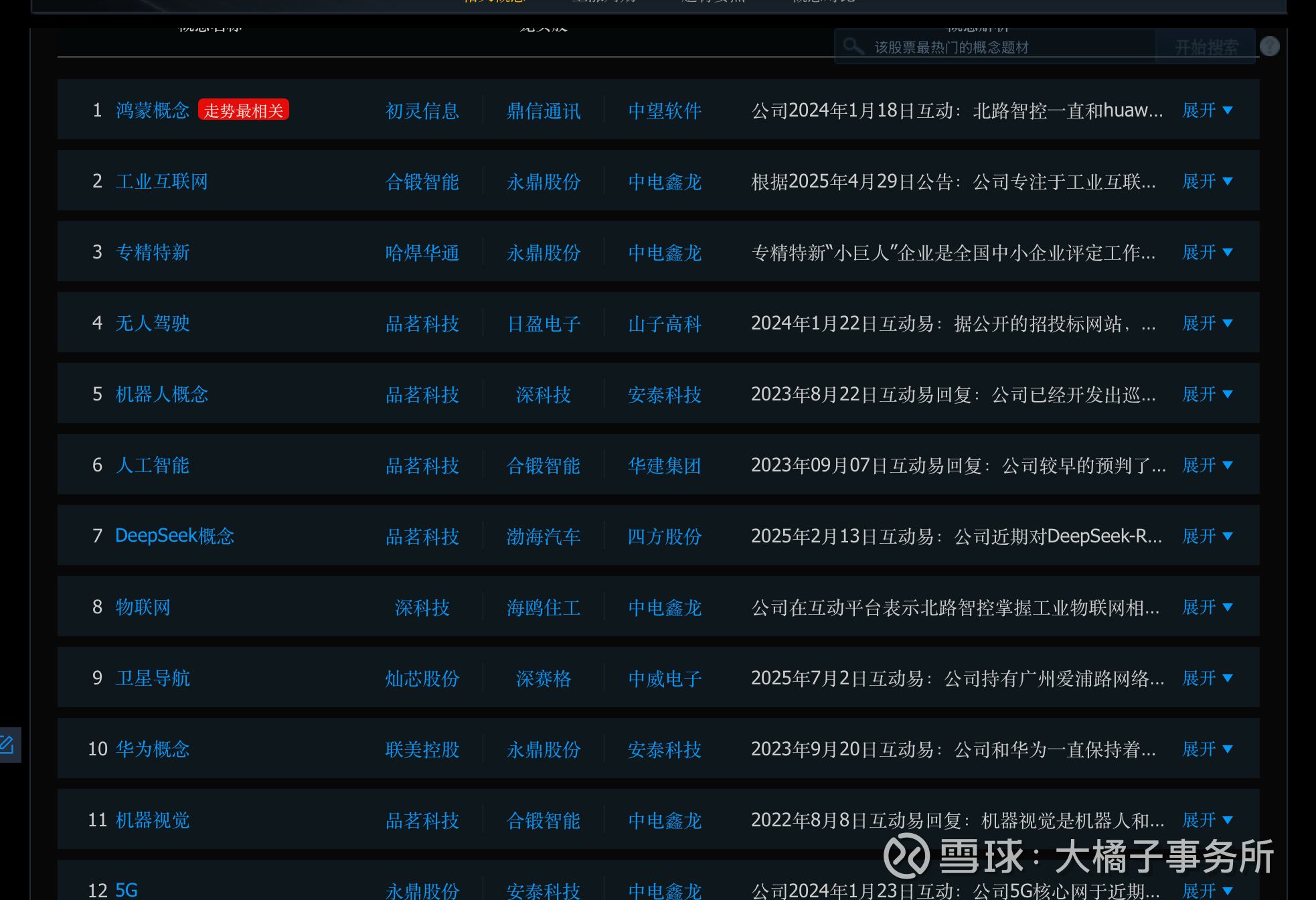

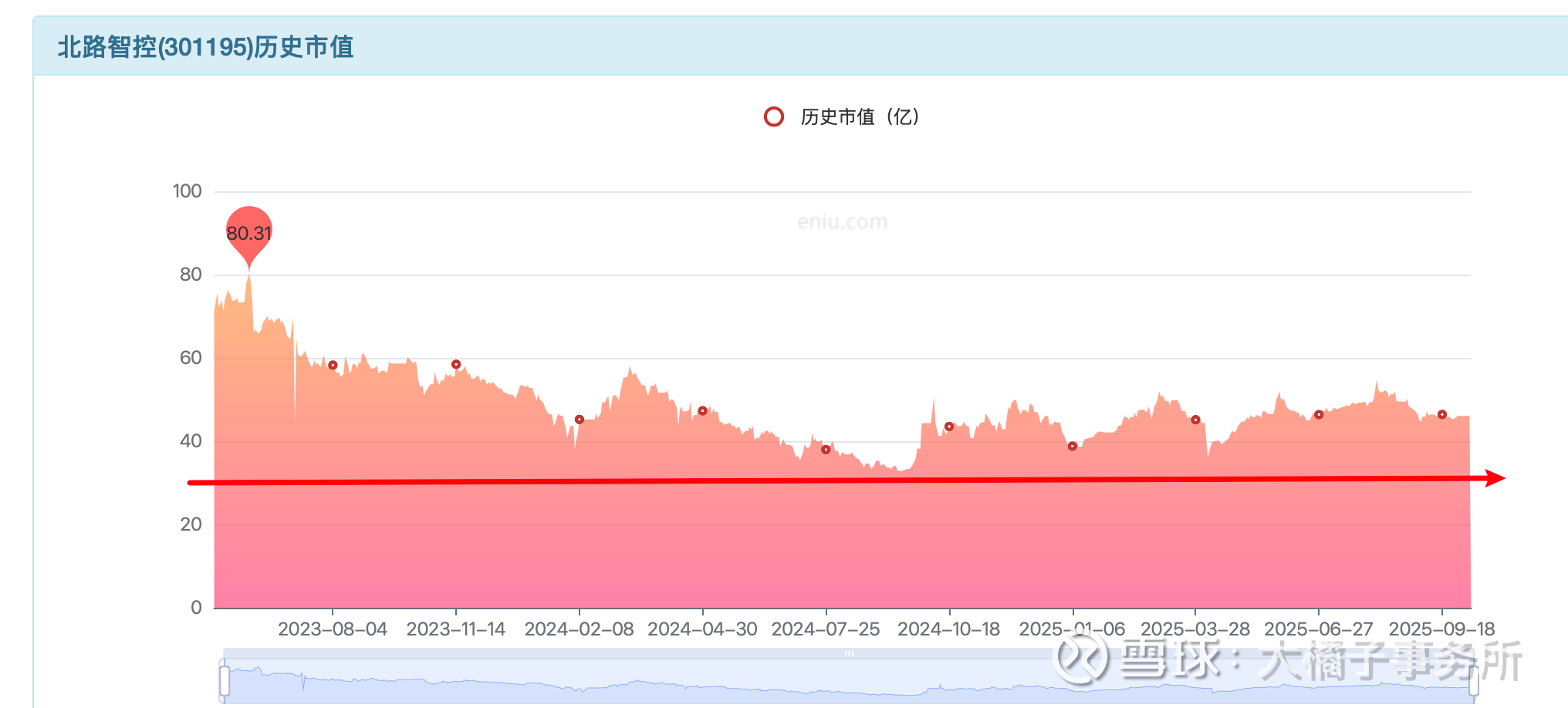

额外的,如果公司研发投入比例大,技术型企业至少 10%+ 投入,比如以上的北路智控,往往行情好的时候,2 pb 是给的到的(背后考虑的是商业模式,对于稀缺性企业,往往 2 pb 不担心,再叠加技术和想象力,就 3 pb 走起了)。

再者,对于自己熟悉的有把握的行业和公司,可以灵活给予一定的认知溢价。就像,守正的视角,可能 1 pb 是底线,但是你对公司未来发展趋势是很有把握的,对公司产品和业务是非常了解的,那么 1.5 pb 左右合理的价格买入具备成长恢复的鉴定为优秀的公司,也是可以的。

开始:

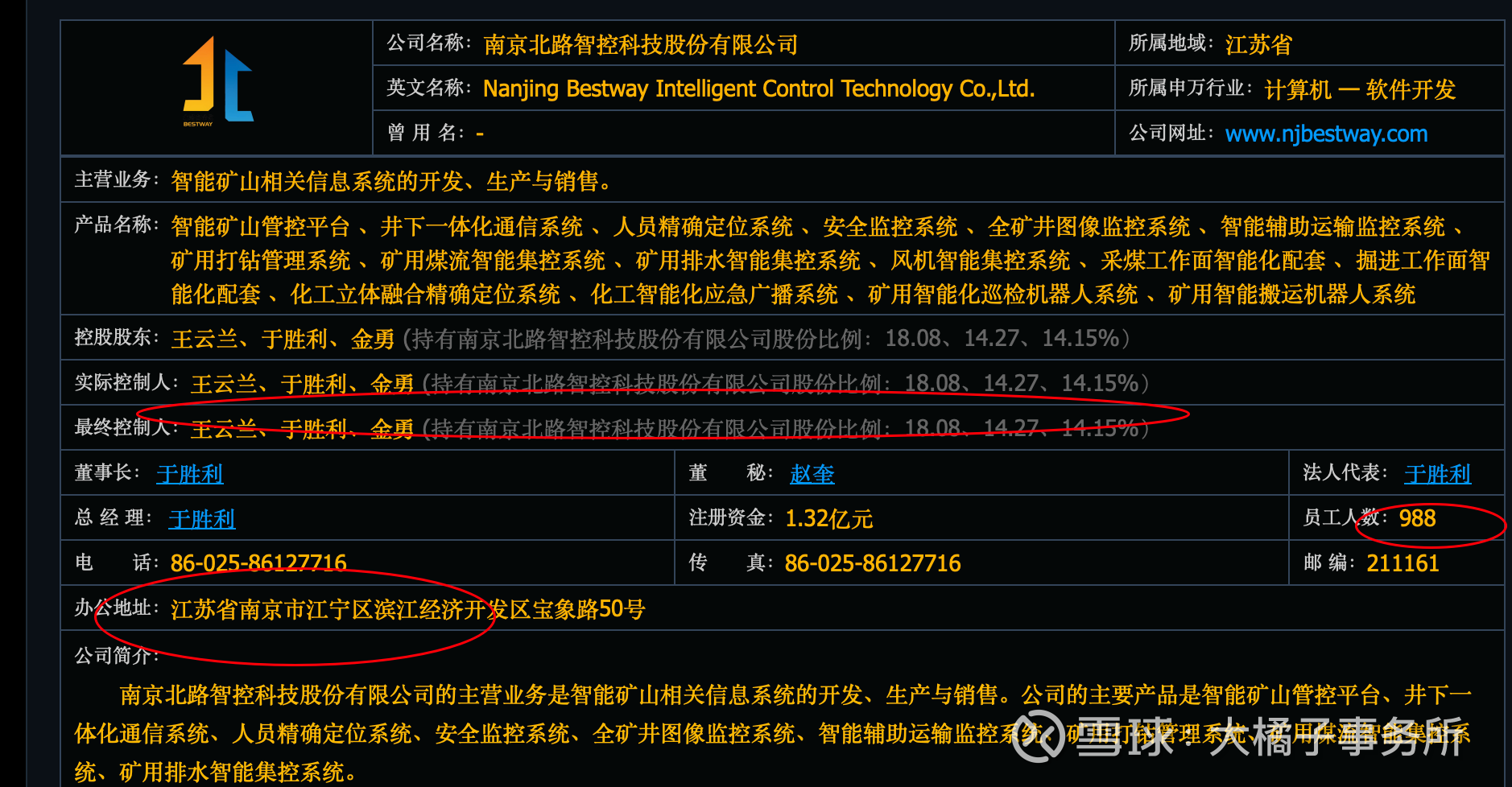

北路智控,主营智能矿山相关信息系统。

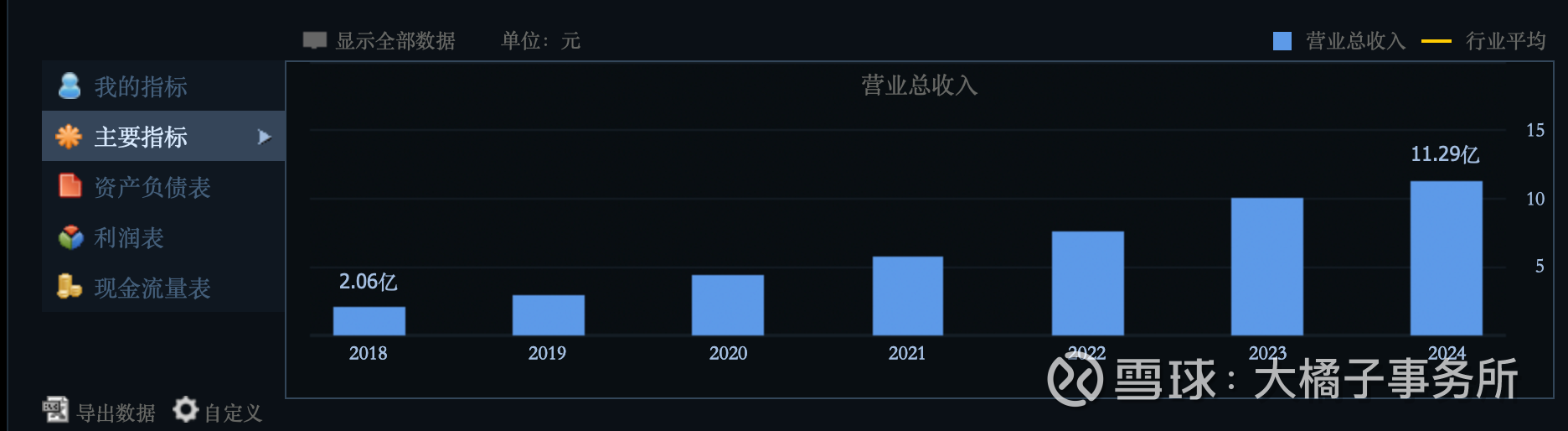

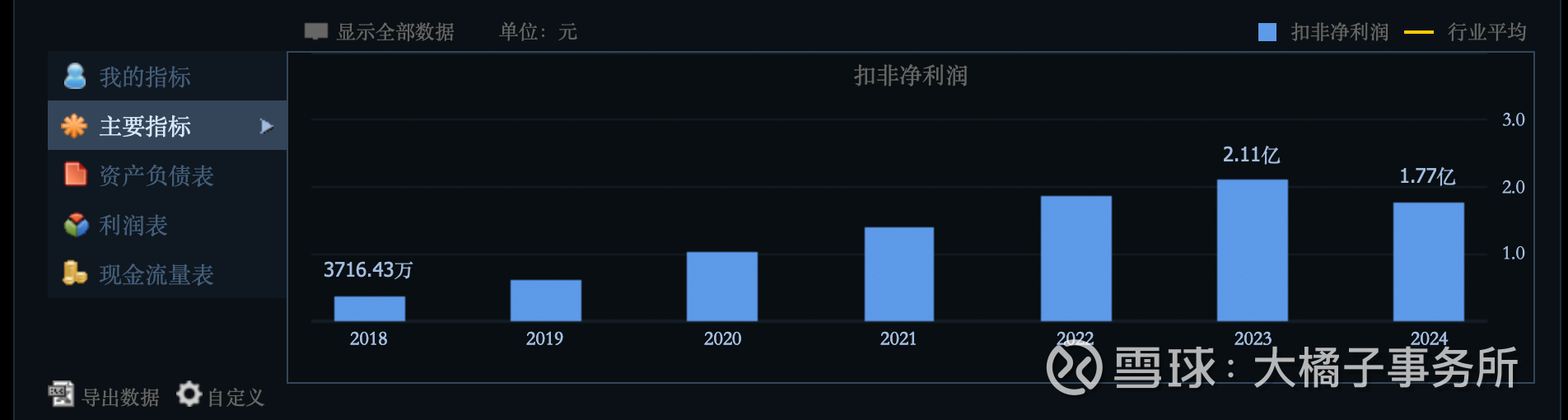

11 亿收入最好 2 亿利润:

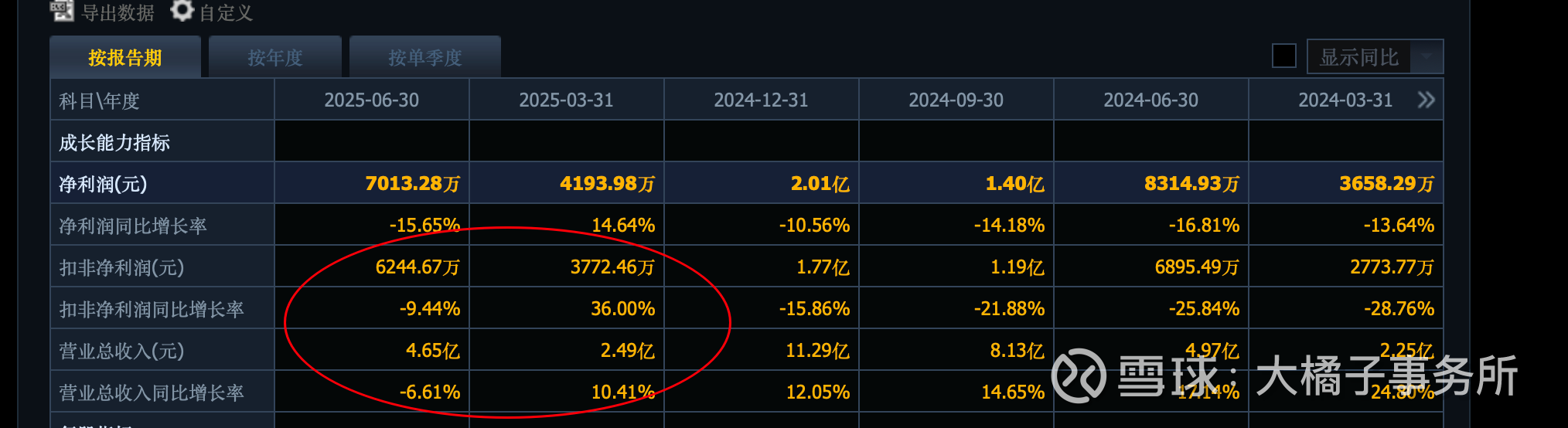

2025 年业绩继续下滑的迹象(这种企业利润多半是有周期性的),10% 下滑参考,全年预期 1.5-1.6 亿利润。

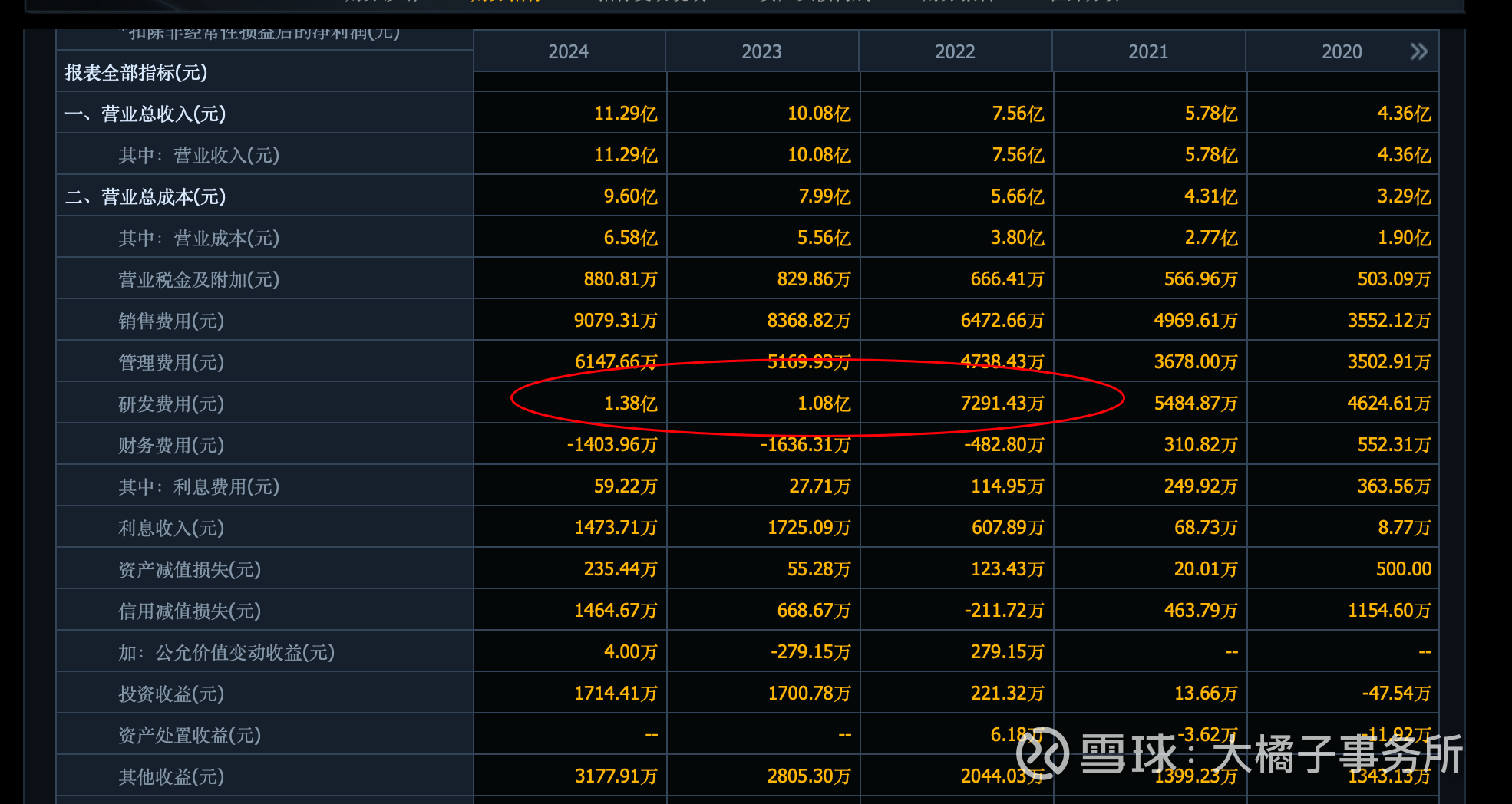

12% 研发比例,1.38 亿。

44% 毛利率,15% 净利率。

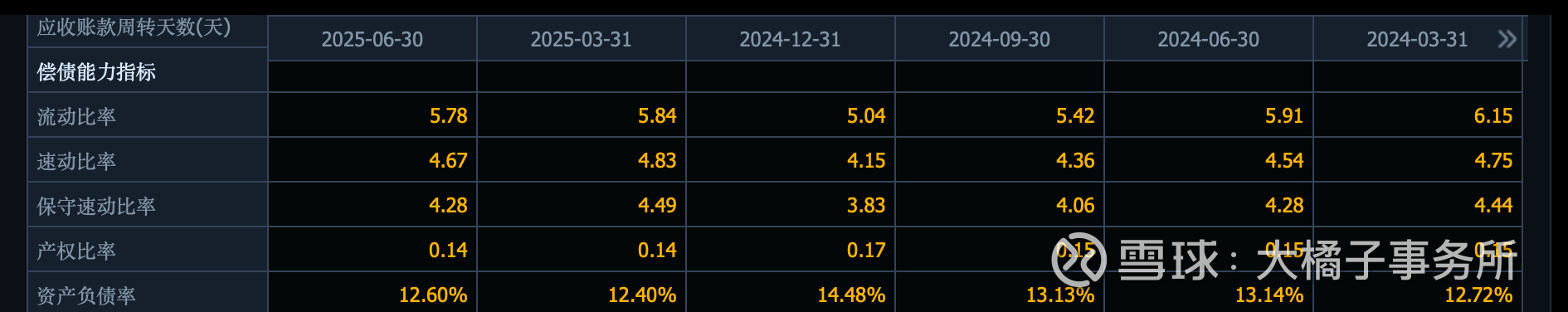

23 亿的权益,应收占收入比例接近一半了:

家底还可以,1.5 亿利润,30 亿市值参考。最多 2 pb,大概 40-50 亿溢价位置。当前鸡肋。

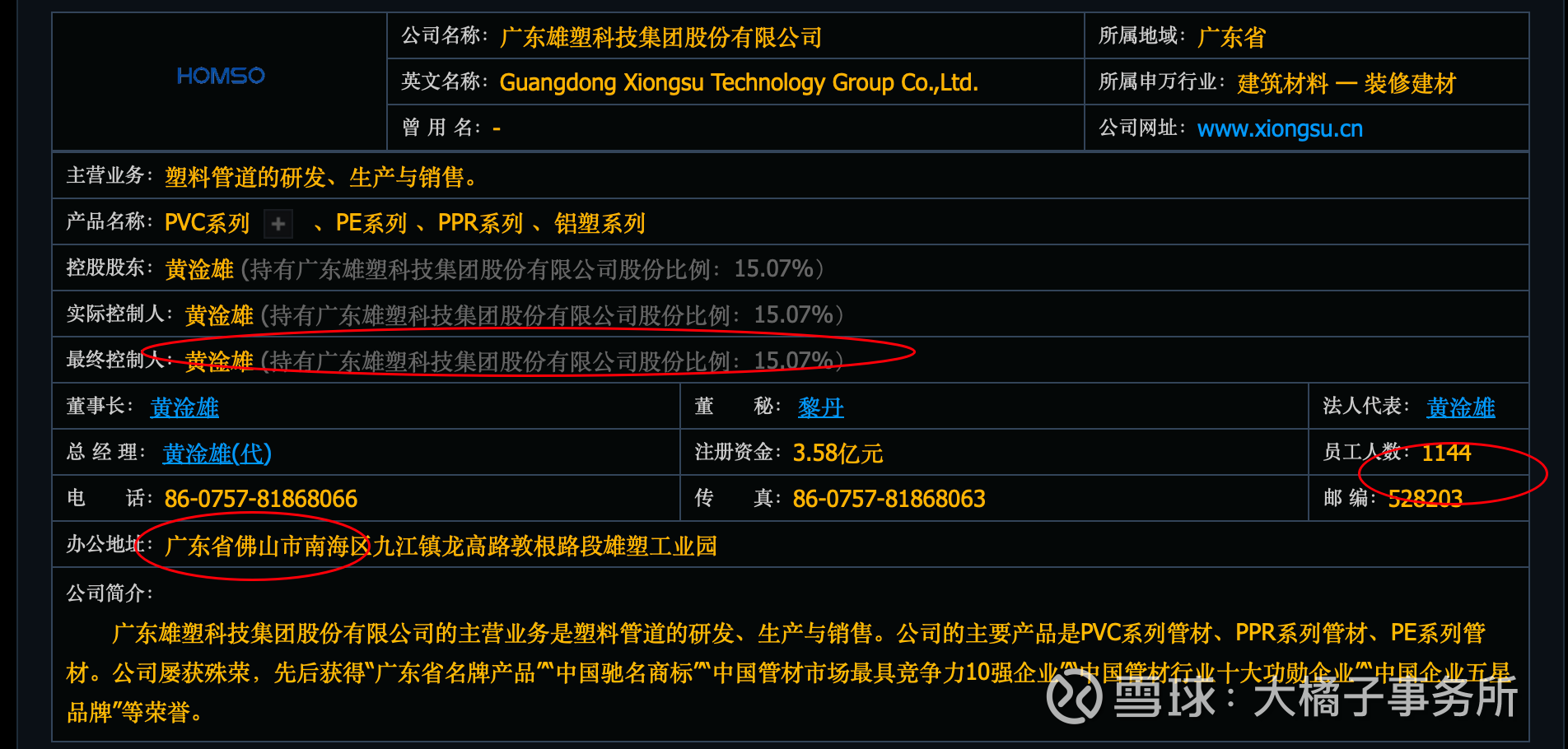

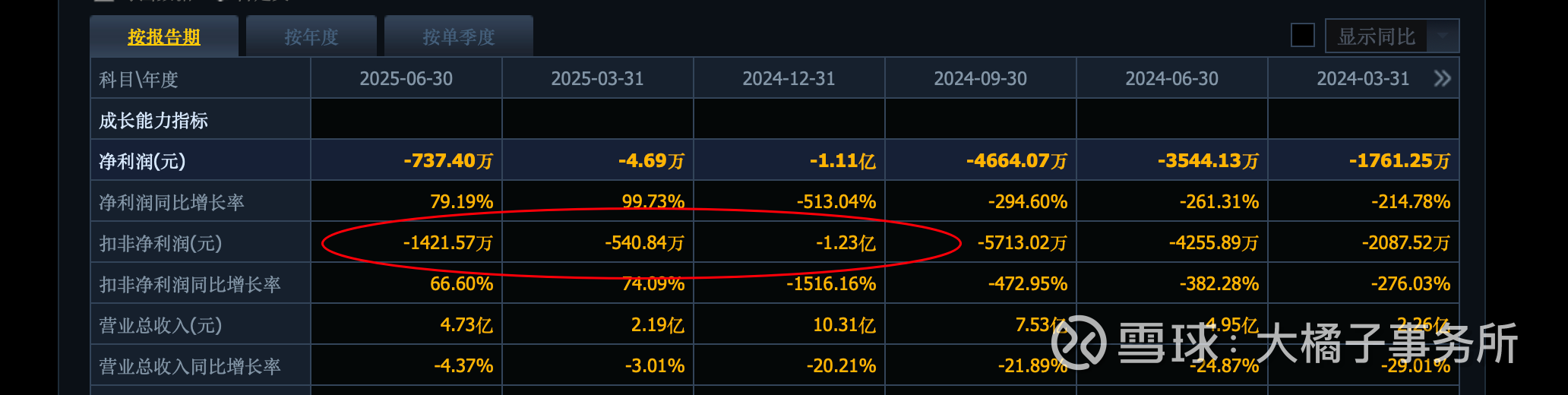

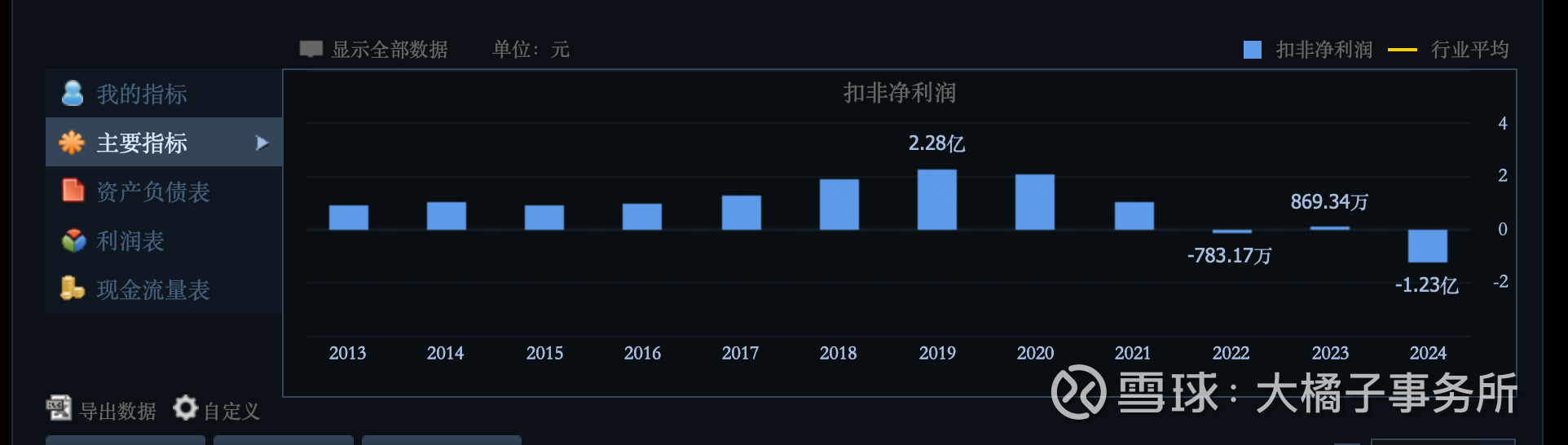

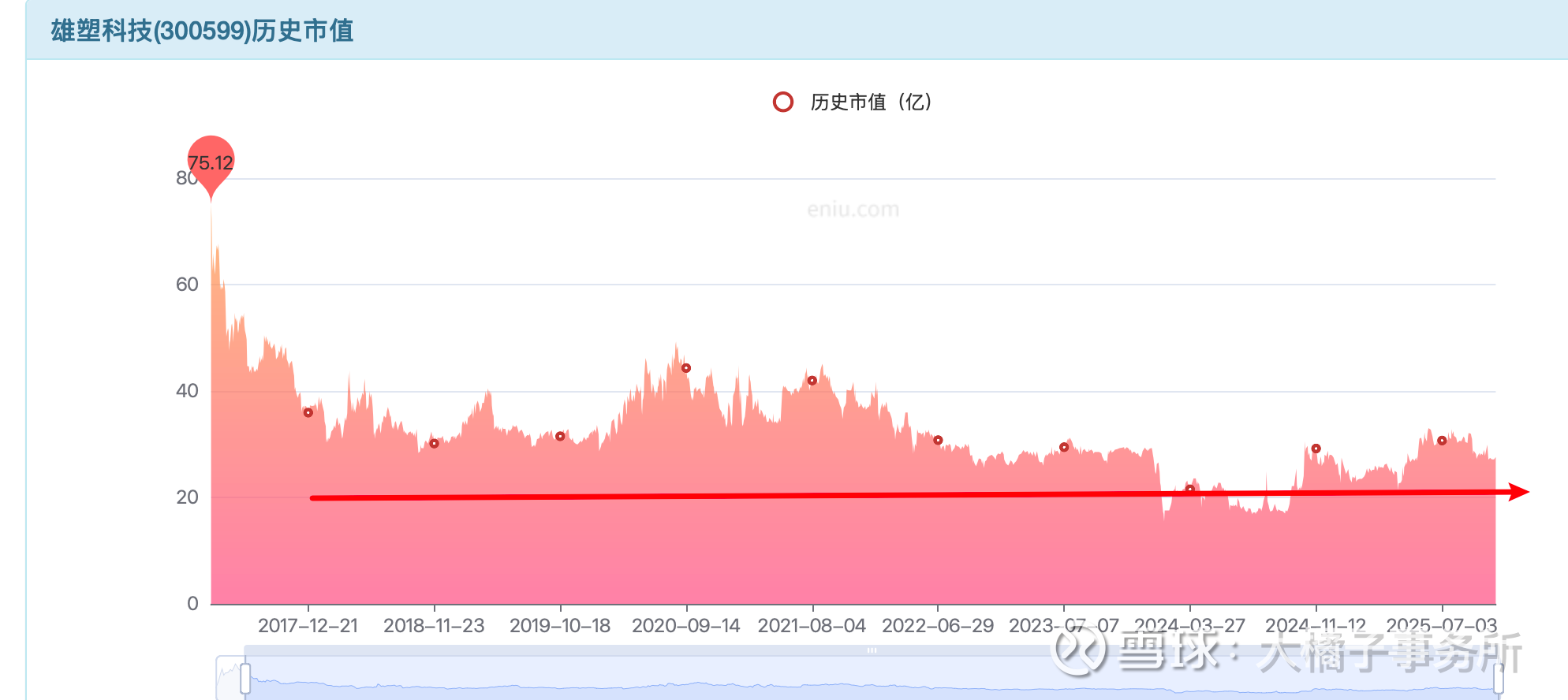

收入腰斩到了 10 亿:

好的时候 2 亿利润,到现在的亏损:

高成本,低利润率,辛苦的企业:

亏损看净资产支撑:

大概 18 亿净家底去掉 2 亿+ 的无形资产,其实亏损的企业 8.8 亿的固定资产也要一定程度的折扣并不值钱。

地产链和消费链关联企业,收入减半,1 亿利润锚点,20 亿市值附近投机参考。收入能否恢复是个重点。

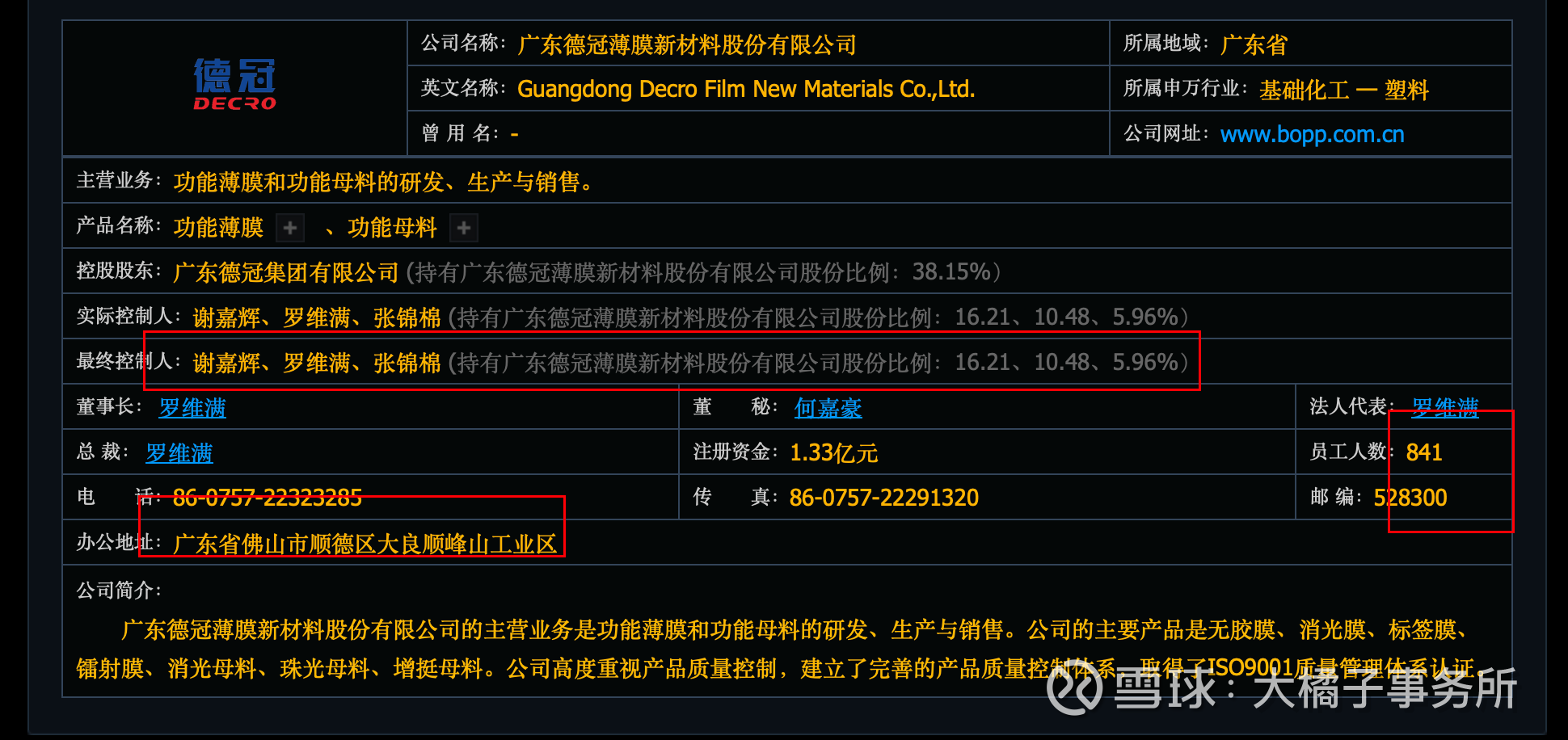

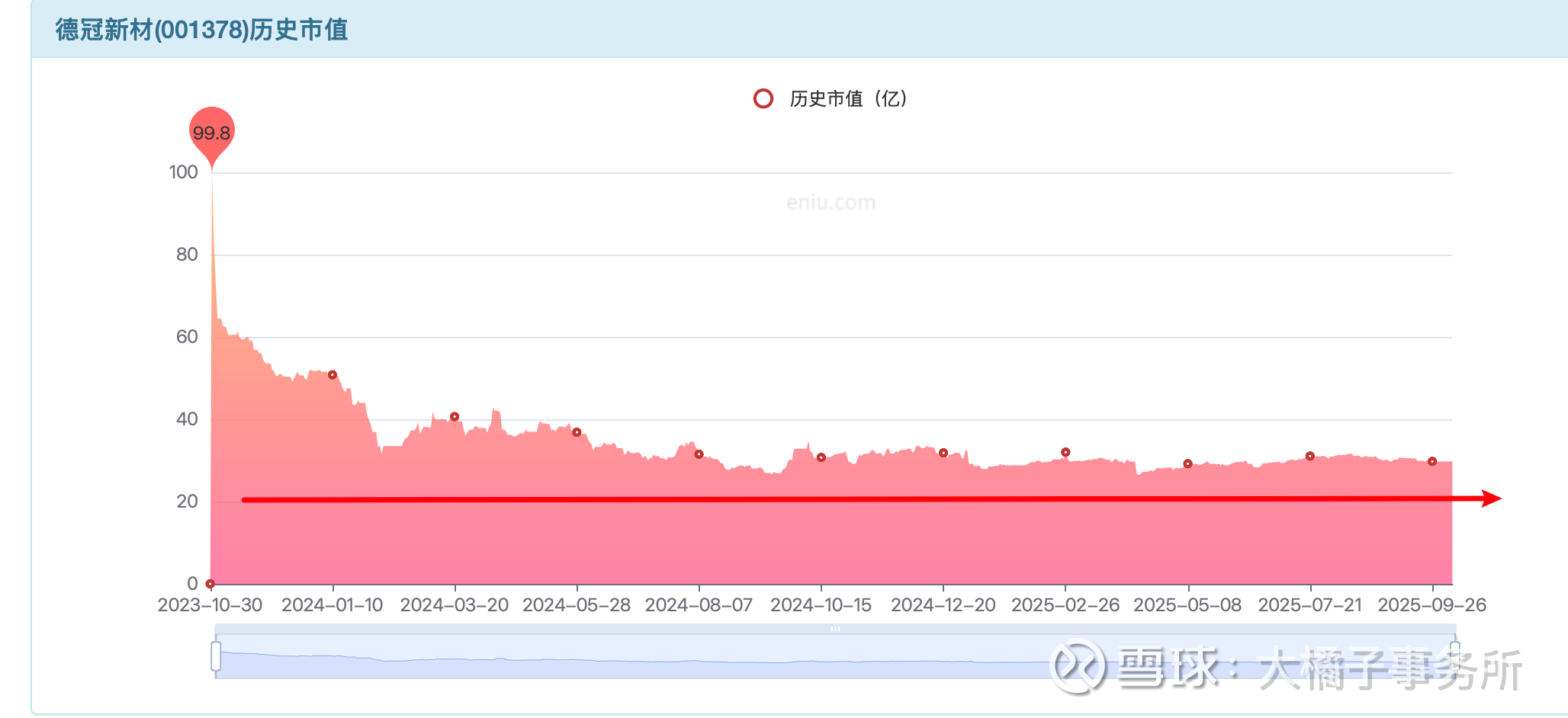

德冠新材:功能薄膜和功能母料的研发、生产与销售。

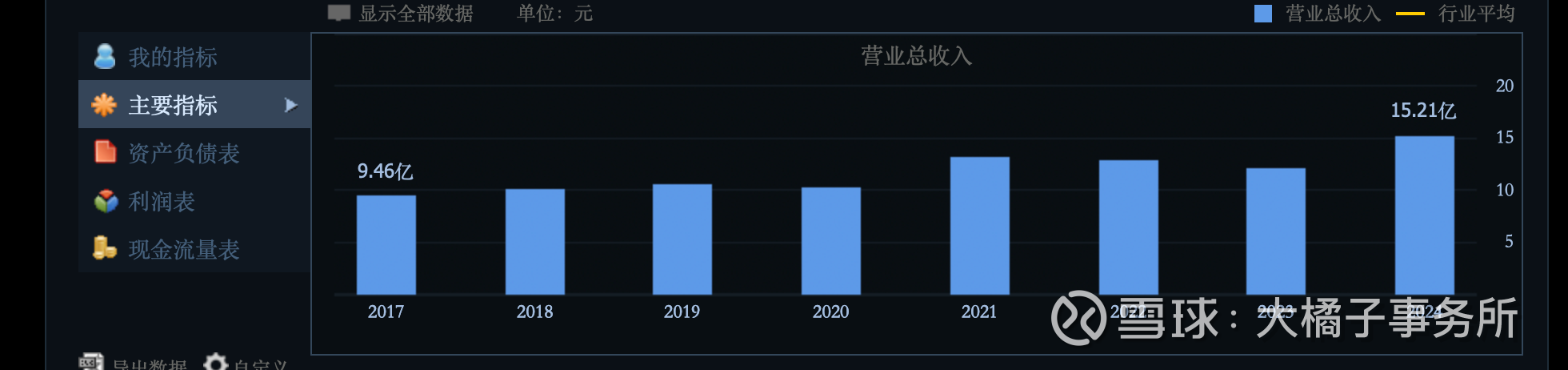

15 亿收入:

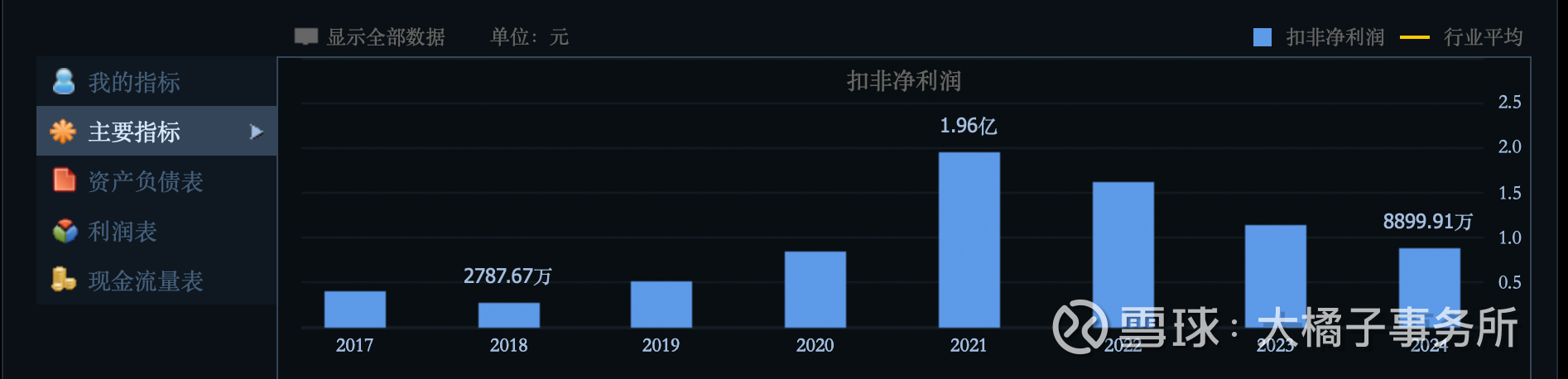

利润周期波动,高的时候 2 亿,2024 年 9000 万。

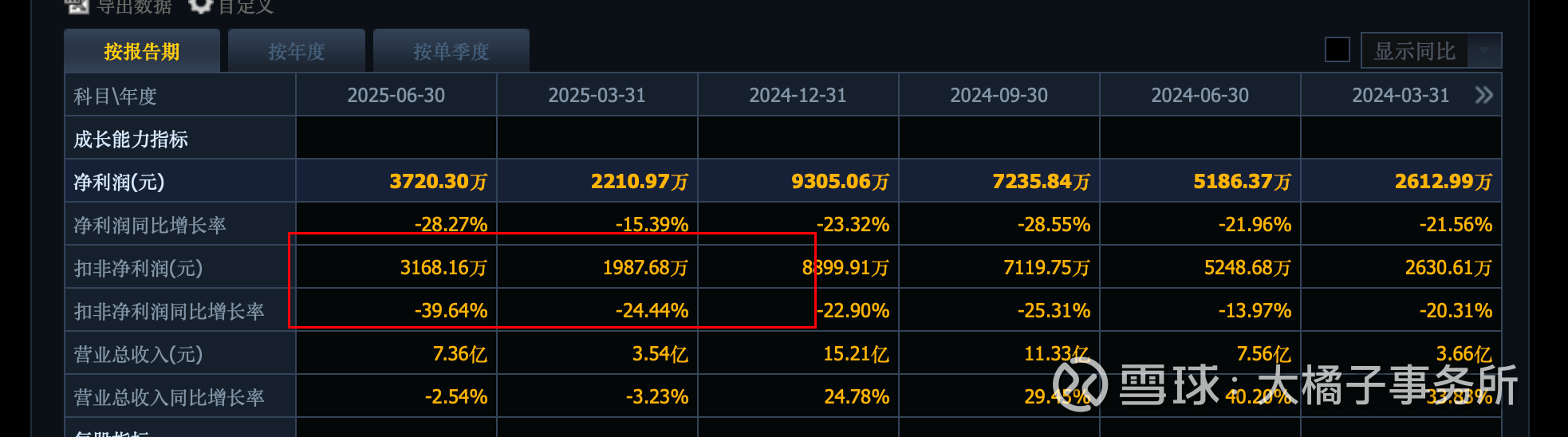

2025 年利润下滑严重:

低利润率,高制造成本的传统企业:

18 亿权益:

大概也是 20 亿附近只能投机:

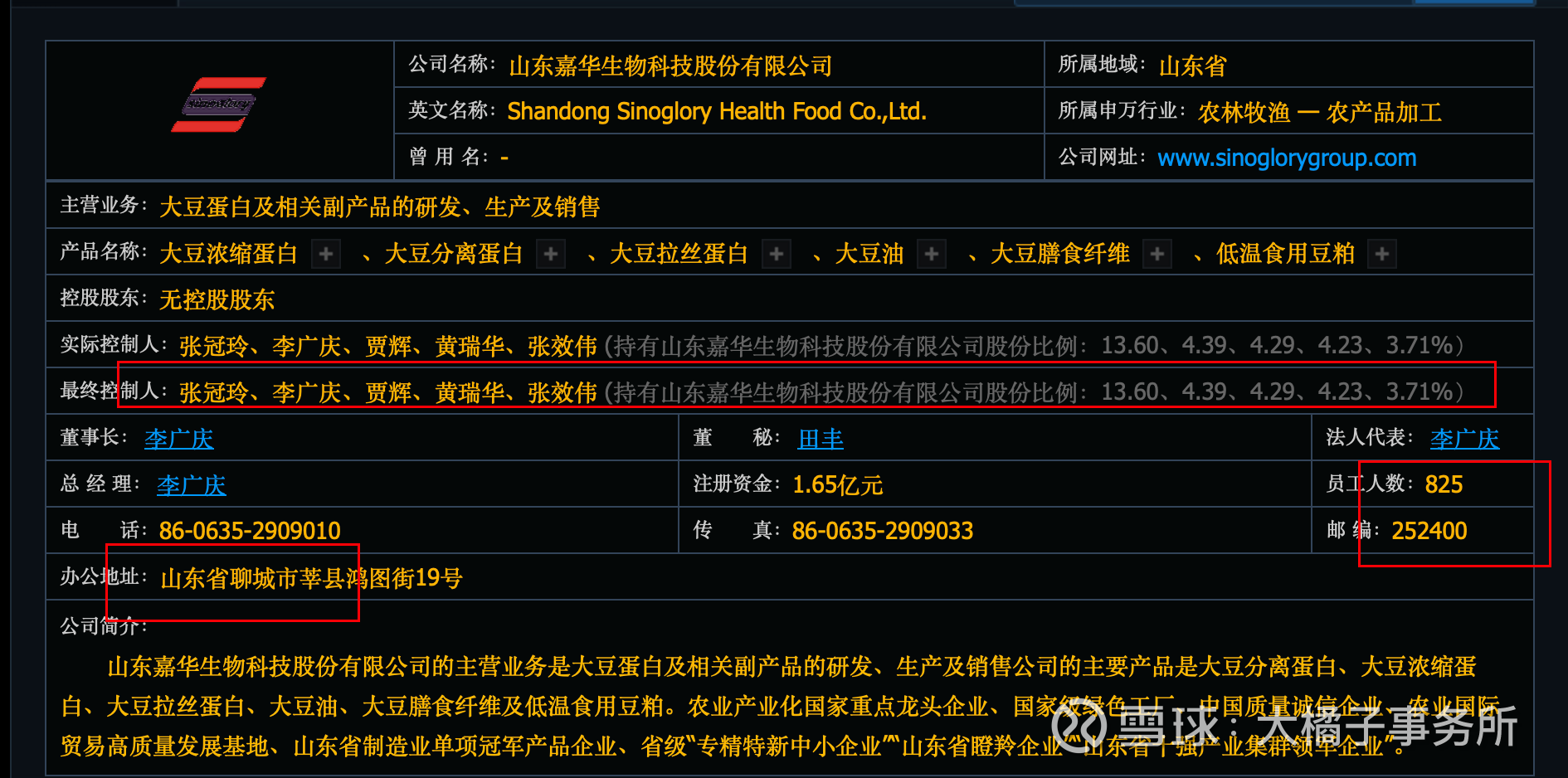

嘉华股份:国内知名的大豆深加工企业。

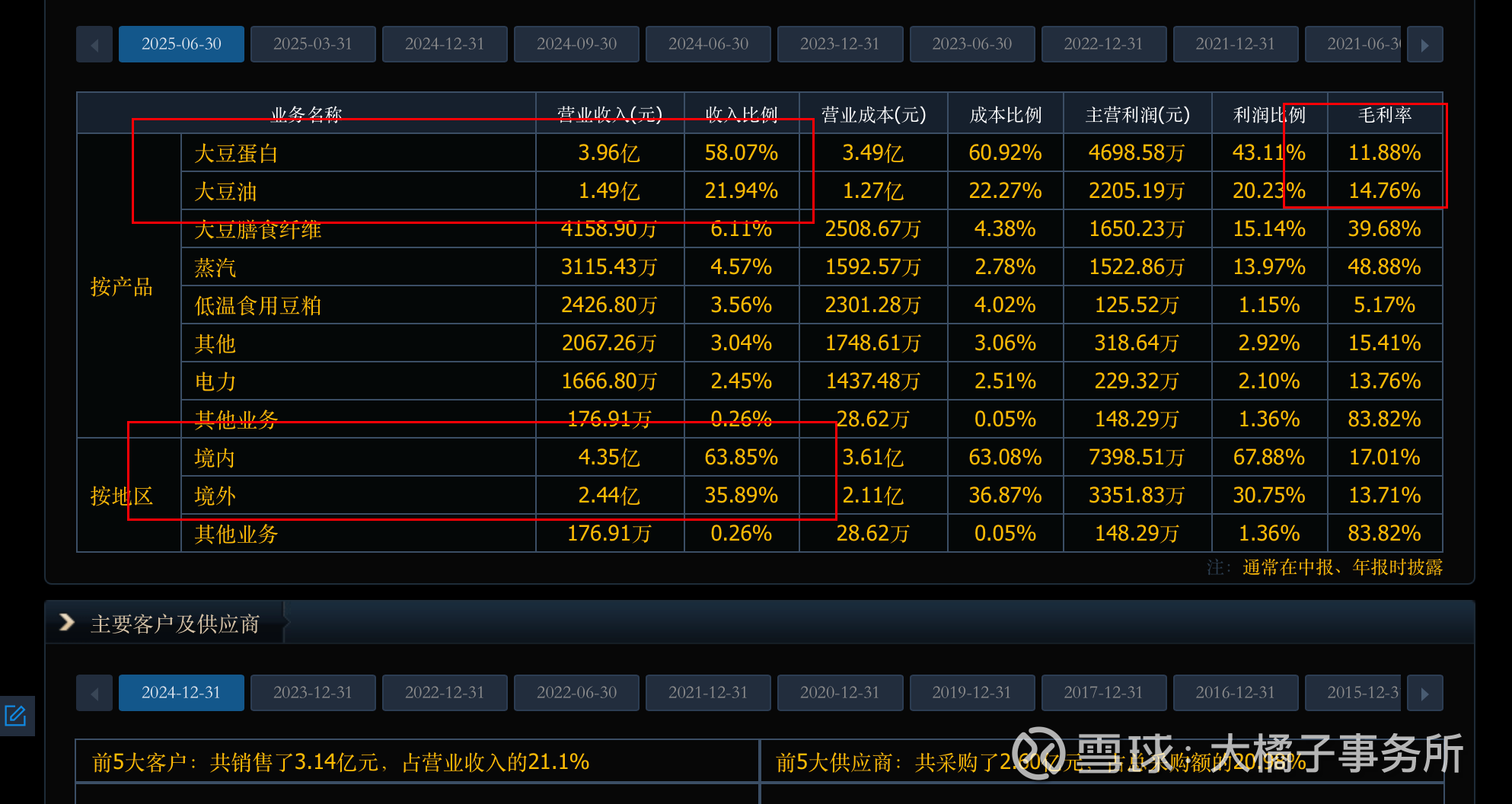

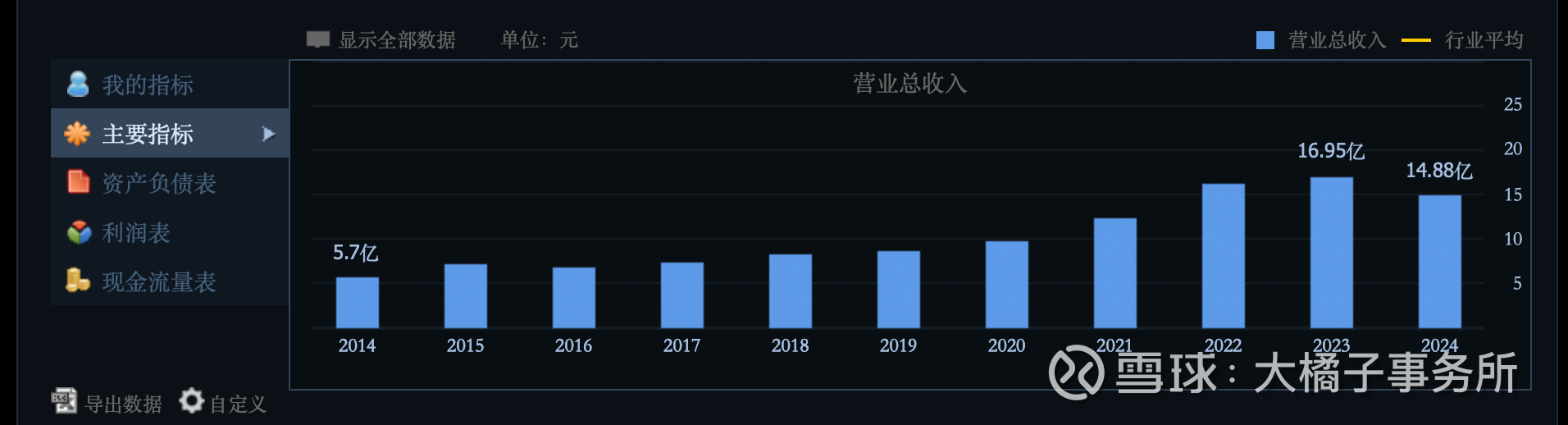

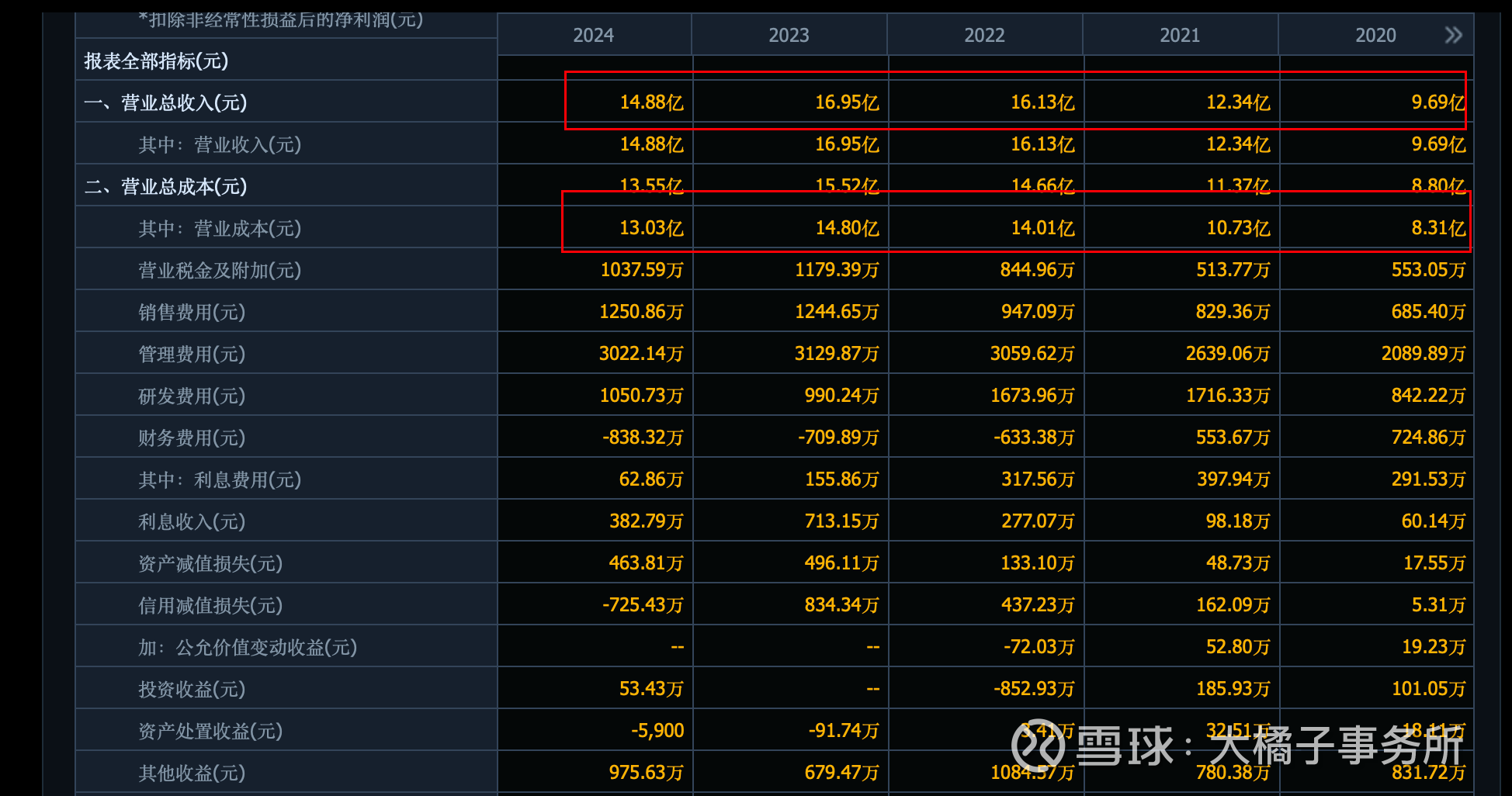

15 亿收入:

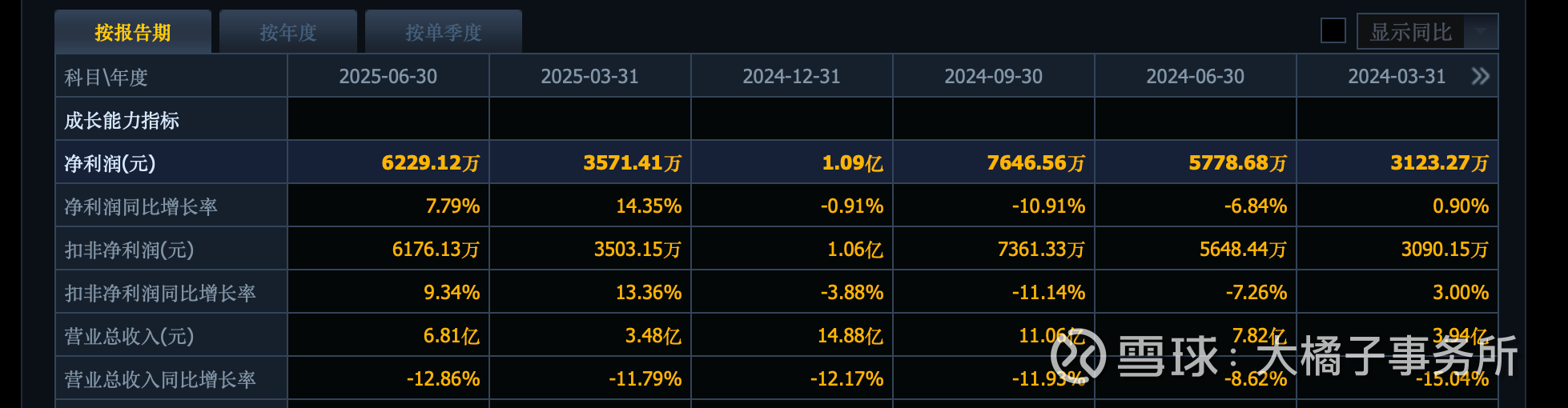

1 亿利润:

收入在不断下滑了:

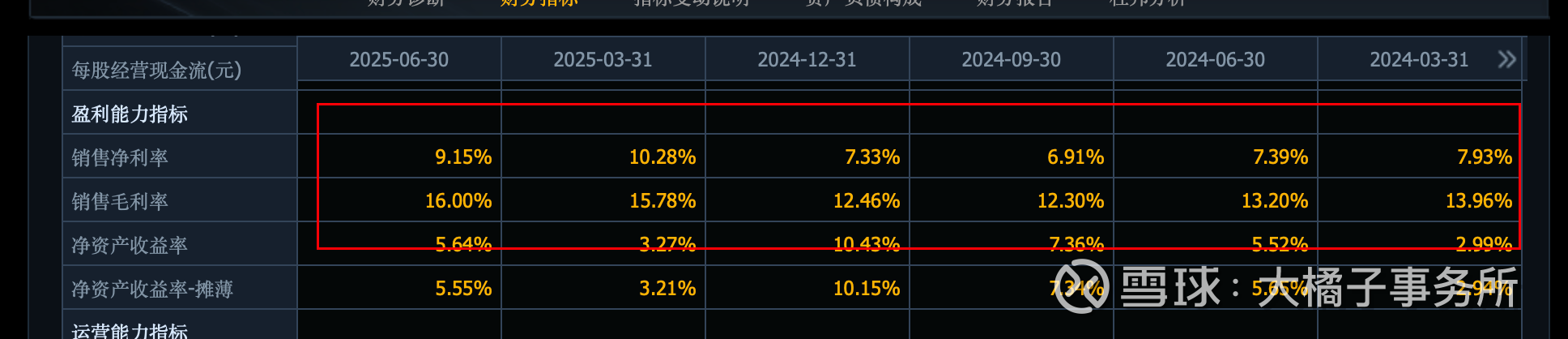

16% 毛利率,9% 净利率。

11 亿的权益,7 亿固定资产是大头:

小市值,1 亿稳定利润,20 亿投机参考。因为家底少,流动性差的时候会跌破 20 亿:

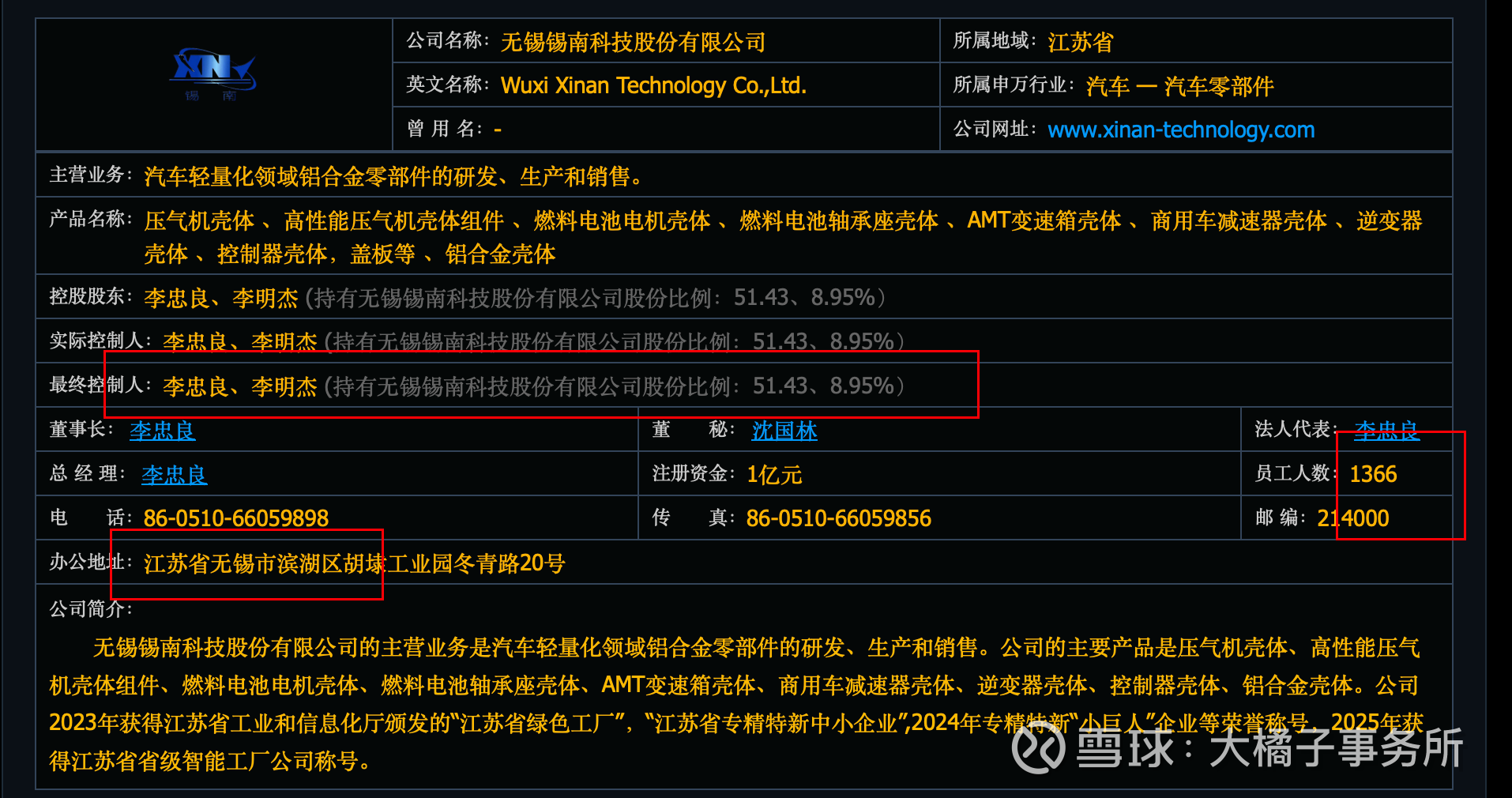

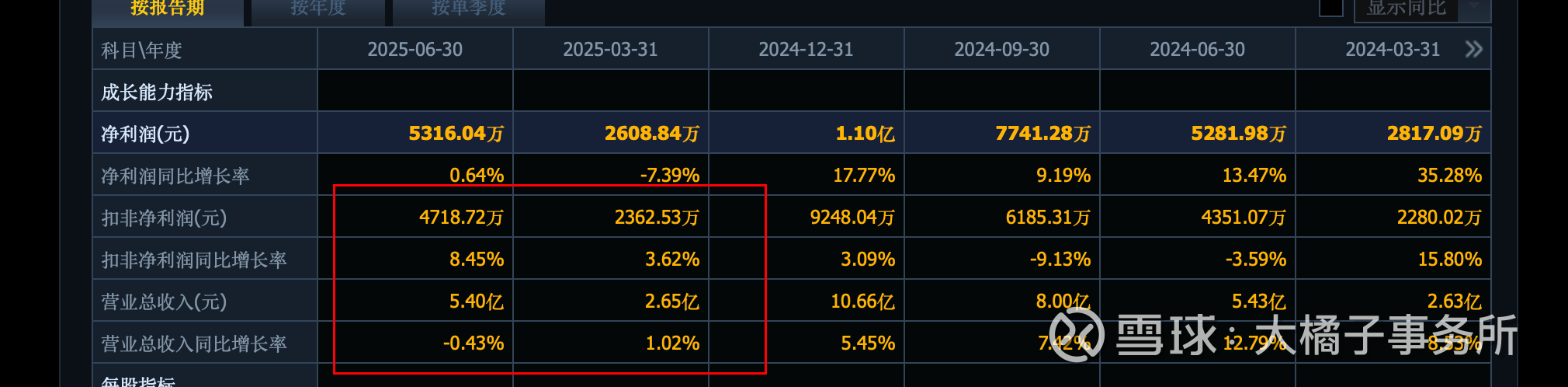

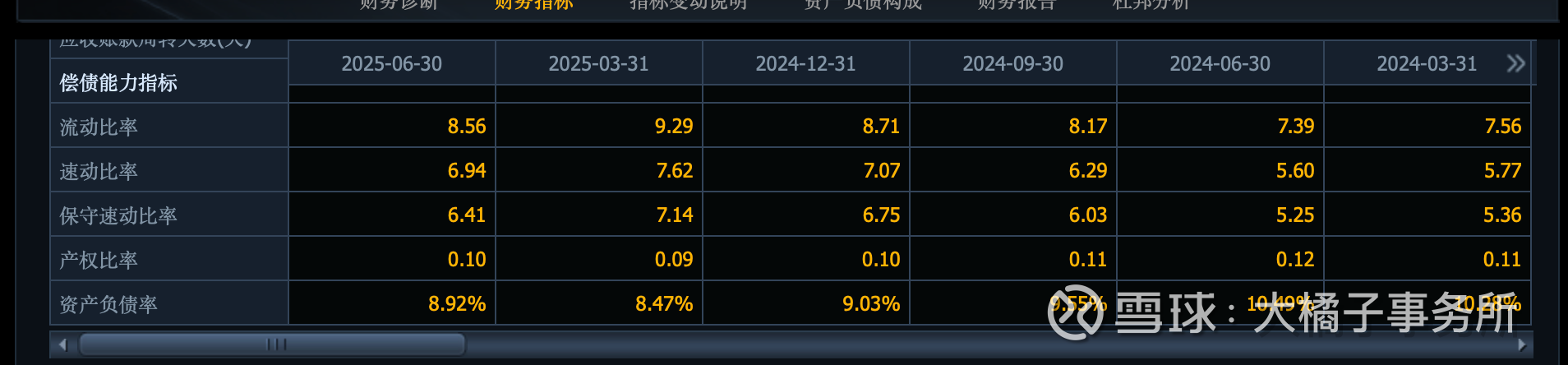

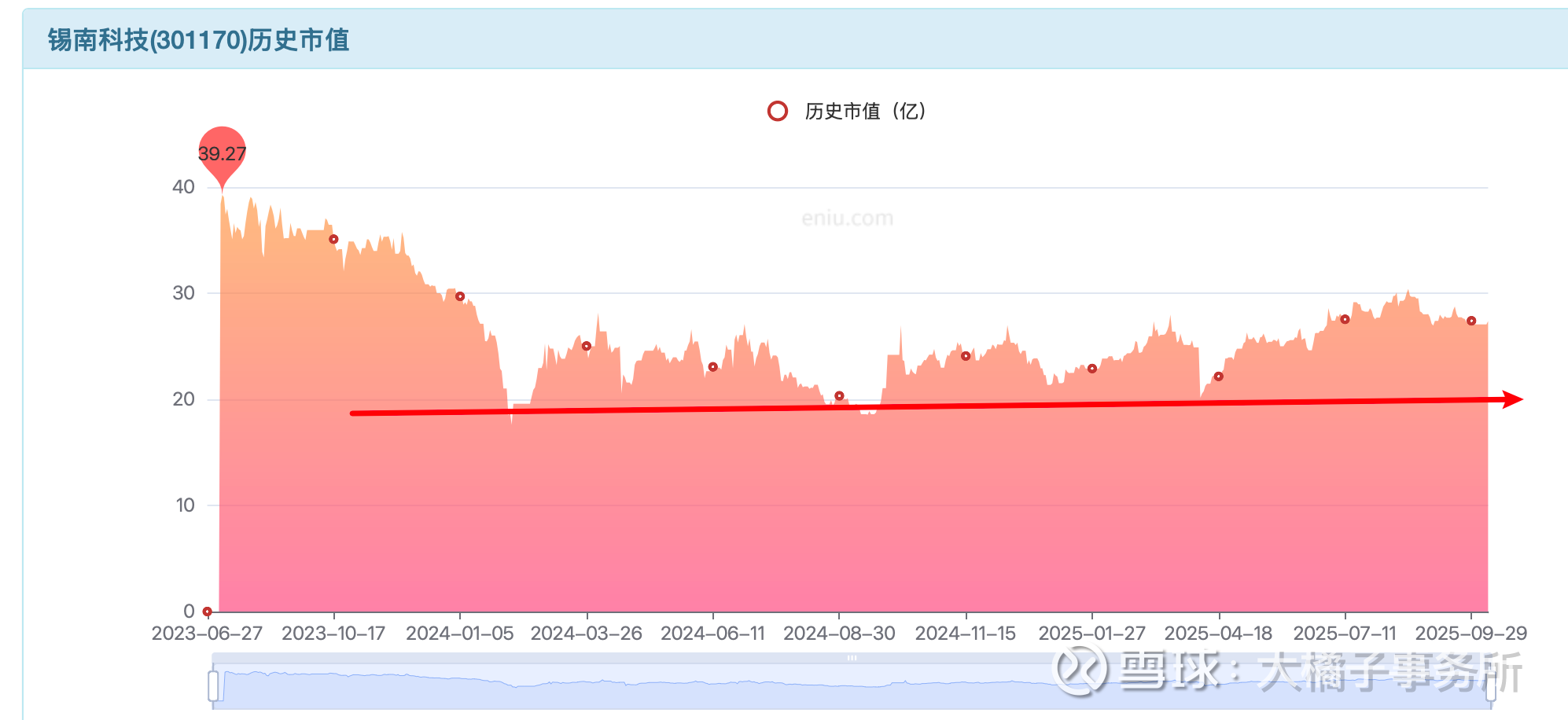

锡南科技:汽车轻量化领域铝合金零部件的研发、生产和销售。

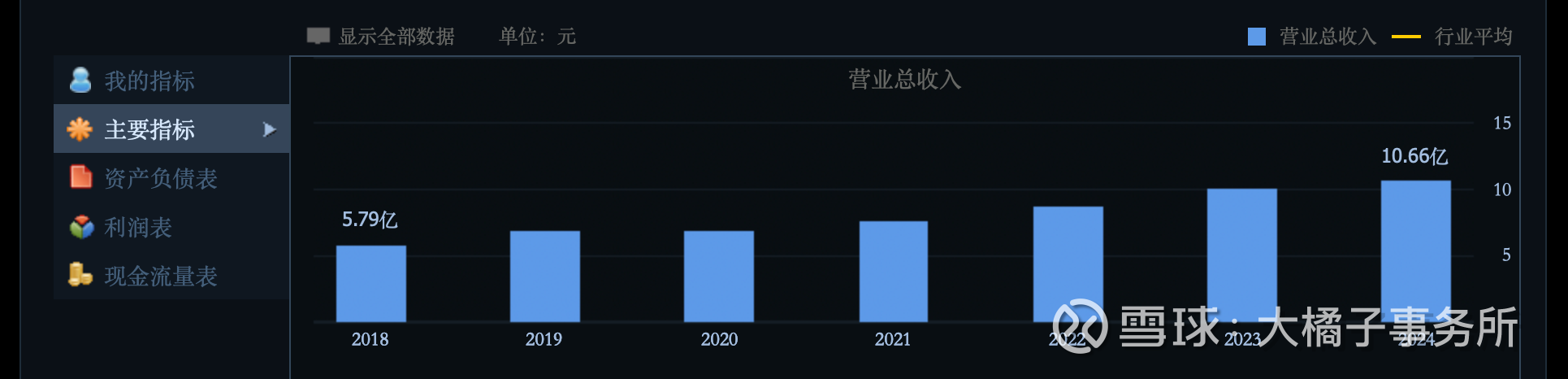

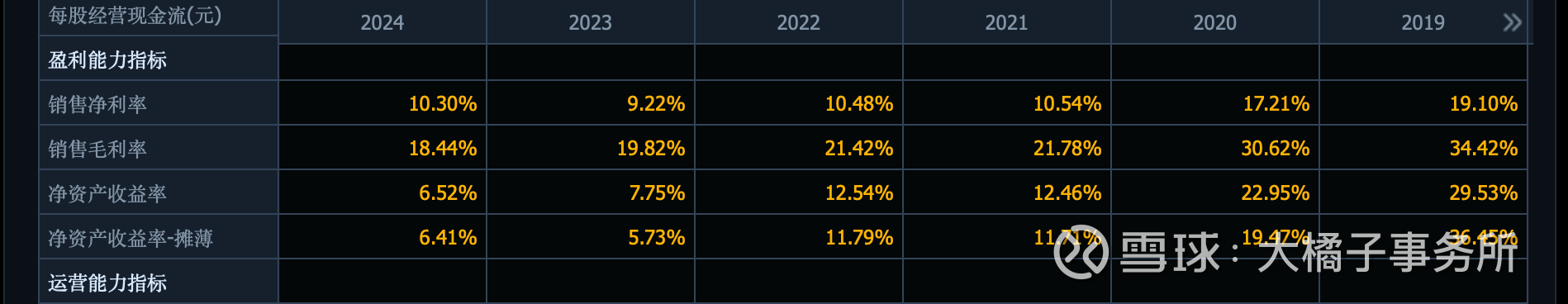

10 亿收入,1 亿利润,10% 净利率:

2025 年中报业绩基本无增长:

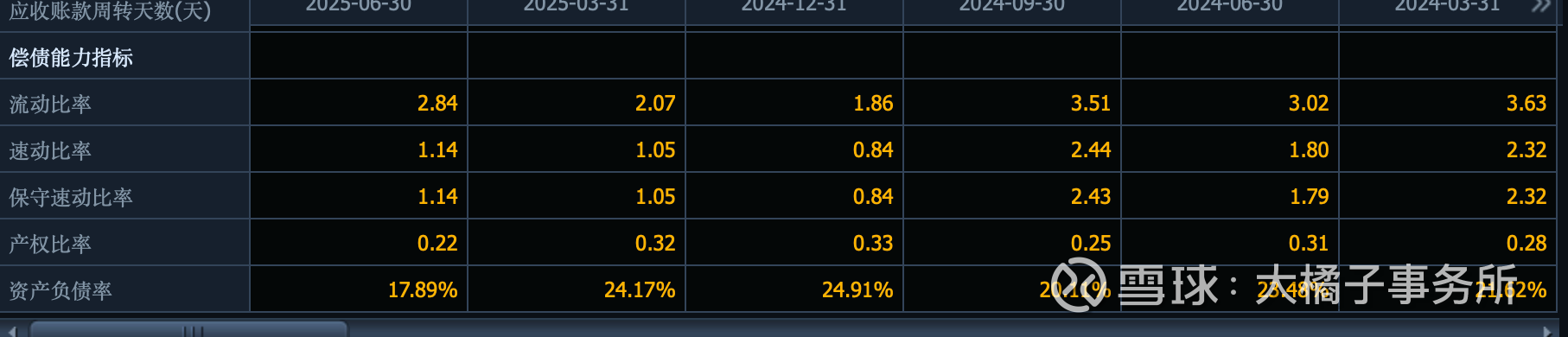

17 亿权益:

20 亿价值支撑,流动性好的时候 30 亿:

重要申明:

1. 以上分析仅代表个人观点,解释权归大橘子所有,不构成投资建议。

2. 投资有风险入市需谨慎,所有造成的盈亏由投资者本人承担。

3. 一切皆辩证,动态的眼光看待公司发展:重在分析思路,切勿单纯参照文中静态价值线和买卖点预判来做投资决策。

4. 敬畏市场,敬畏风险,保住本金永远为第一要义。