东阿阿胶:投资逻辑系统化整理

一、战略目标与发展定位

【双百亿目标(2030年)】

1.药品板块100亿:确定性较强,聚焦阿胶块、复方阿胶浆等核心产品。

2.健康消费品100亿:通过内生增长(桃花姬、小金条等)+外延并购实现;健康消费品业务3年CAGR有望达25%,利润占比将超30%

3.公司定位:数字化健康消费品公司,打造"药品+健康消费品"双轮驱动模式,形成“一超多强”品牌矩阵。

(一)产品矩阵金字塔战略

1.塔尖:阿胶块(高端市场,提价主导、OTC最大单品)受益滋补消费升级

2.塔身:复方阿胶浆(医疗渠道、气血双补第一方;新适应症(癌因性疲乏)打开10亿增量空间,26年程董说30亿,巅峰有望百亿)、阿胶粉小金条(便利化、小包装,易携带,之前的块不容易磨粉冲泡食用)

3.塔基:桃花姬(市占率72%的糕类第一品牌)、阿胶速溶粉(小金条)、复方阿胶浆都在年轻人市场中打开了,做到即食化。并且养生趋势年轻化正在快速蔓延,一边熬夜一边养生,补气血保持精力与体力,延缓衰老是年轻人最为重视的,这些都是增量市场 如果双百目标完成,东阿阿胶净利润至少60亿。健脑补肾口服液(大众消费)

4.创新管线:即食阿胶粉(2020年上市)、"皇家围场1619"男士系列(2024年推出),苁蓉状本、储备40余个新品(2025一季报)。

二、核心竞争壁垒

【品牌护城河】

1.3000年文化背书:唯一国家级非遗阿胶技艺,唯一“道地阿胶”认证,《本草纲目》认证的"补血圣药"。

2.品牌价值:从2005年26.75亿增至2024年497亿(2024年报)

3.心智垄断:"滋补国宝"定位,市占率65%+,终端价2500-3000元/500g(比竞品50%溢价,竞品仅800-1500元)

4.保密工艺壁垒:古阿井水+整张黑驴皮+全国第一的生产工艺。行业标准制定者:牵头制定首个《阿胶糕》行业标准(2021年报),参与2025版药典阿胶标准修订,建立DNA检测等21项质控技术(2023年报)。

【全产业链控制】

原料端:20个自建毛驴基地,山东、内蒙古、辽宁等地的20个标准化养殖基地(覆盖全国60%驴皮资源) ◦德州驴种源库,掌控全国68%优质种驴(2024年报)技术壁垒:驴冻精育种、活体循环开发专利;掌控全球60%+驴皮采购渠道。

2023年自给率65%(2024一季报)2024年全年自给率65%(来源:2024年年度报告,通过国内20个养殖基地+非洲/中亚采购网络实现)2025年上半年自给率提升至68%(2025年半年度报告披露,主因内蒙古赤峰基地扩产及尼日尔供应链优化)聊城百万头毛驴产业带(2025年投产)

2.国际供应链:非洲撒哈拉以南地区掌控48%驴皮出口量(尼日尔独家协议) 。中亚采购网络(哈萨克斯坦、吉尔吉斯斯坦)新增10%供应。技术降本:区块链溯源系统降低采购成本5%(2024年)。 驴冻精技术提升繁殖率至92.2%(2023年专利)。未来目标 • 2025年底目标:自给率突破70%。(2025年半年报管理层展望,依赖新疆和田基地产能释放)

3.风险提示

• 非洲联盟15年驴皮出口禁令(2024年生效)可能影响国际采购

• 国内毛驴存栏量年降5%(2024年456万头),原料缺口或于2027年达30% 。

4.生产端:国家胶类中药工程技术中心,自动化率90%+(2020年报)

【5.质量文化】:高于药典标准,68年抽检合格率100%,参与制定2025版药典标准。东阿阿胶公司自上世纪建厂以来,对于产品品质严格把控,东阿阿胶产品品质始终是业内领先的第一。哪怕是2019年、2020年业绩暴雷,年度扣非净利润为负数,东阿阿胶也从未爆发过产品品质的丑闻,更不会拿其他动物的皮去充当驴皮坑骗消费者。可见,好的商业模式+好的企业文化。

【6.渠道】:覆盖药店(80%覆盖率)、电商(增速75%)、自建体验店;

研发与创新

1.研发投入占比3.55%(行业平均1.8%),487项专利

【2.管线储备】:40余个新品(2025一季报),包括癌因性疲乏新适应症。

三、财务与运营优势

盈利指标

1.毛利率65-70%,净利率25-30%,ROE 15%+(Wind数据)

2.2025上半年营收30.5亿(+11%),净利润8.12亿(+10.74%)

现金流与分红

1.2023年经营性现金流22.6亿,账面现金70亿+,负债率18.7%

2.分红率99%,股息率5%,上市累计分红92.87亿

渠道转型

1.私域用户500万+,线上销售占比从15%(2019)提升至32%(2023年报),电商增速75%。

2024年全年

线上销售占比提升至38%

(2024年年度报告披露,主因抖音/小红书等新渠道拓展)

2025年上半年

线上销售占比突破40%

(2025年半年度报告,小金条等新品线上贡献75%营收)

四、增长驱动因素

行业红利

1.阿胶市场规模680亿(2025年,CAGR12%),市占率向70%提升(西南证券)

2.Z世代消费占比从12%(2018)升至35%(2023年报)

产品创新

1.即食化转型:速溶粉(2020年上市,增速75%)、"皇家围场1619"男士系列

2.复方阿胶浆:癌因性疲乏新适应症打开10亿增量空间

国际化布局

1.6个制剂获日本认证(3个进医保),东南亚增速40%+(2018年报)

2.2024年设立香港总部加速欧美拓展。

五、投资风险提示

原料风险

1.非盟驴皮进口禁令(2024年生效),国内毛驴存栏量年降8%-10%,驴皮价格年涨20%+;需关注自养基地扩产进度

2、市场竞争:福牌市占率升至15%(2023年),燕窝/胶原蛋白等替代品涌现。

六、管理层与治理

华润管理赋能

1.2020年华润全面接管后完成渠道清理(累计计提减值3.94亿)

2.股权激励制度提升积极性,对比茅台"守成"风格更具闯劲

渠道健康度

终端库存显著优化:从"单店囤货30-40万"到"空盒展示"(去库存完成)

七、估值与投资建议

价值锚点

1.300亿市值对应账面现金85亿,股息率5.5%

2.3-5年增长预期:年化5-10%,净利润潜力60亿+(双百目标),预期分红复投投资收益率>15%。

操作策略

买入区间:48元以下,目标65元(3年)

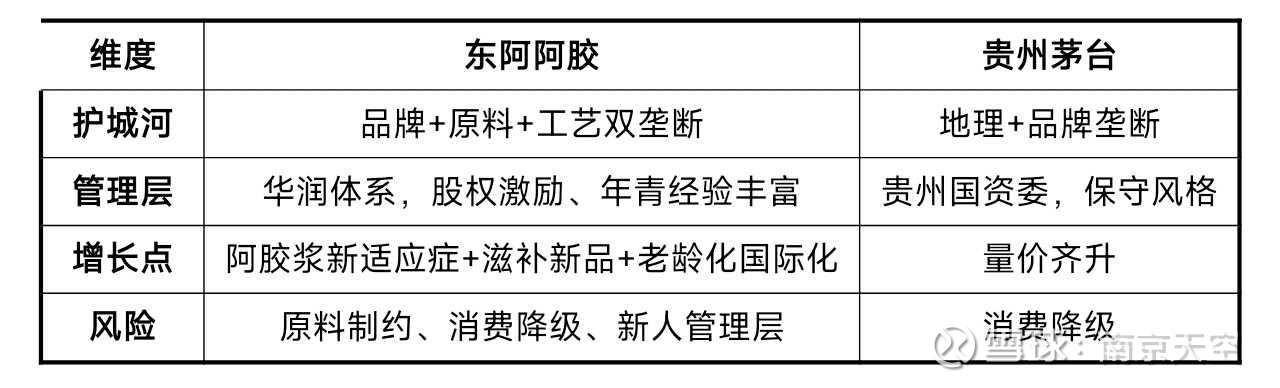

八、对比分析(vs茅台)

九、关键结论

商业模式本质:阿胶块类似"玉器原石",通过"+阿胶"延伸产品矩阵、拓展消费场景。

周期位置:已完成渠道出清,药店有些摆的都是空盒,进入新十年复苏周期(利润2倍×估值2倍=股价4倍潜力)

长期逻辑:老龄化+消费升级+通胀提权+多渠道推广四重复合驱动。