andyding

· 广东

$伯克希尔-哈撒韦A(BRK.A)$ 尽管投资表现糟糕,但英国《金融时报》的一篇分析揭示了故事的另一面:与巴菲特对赌通常不是一个好主意。

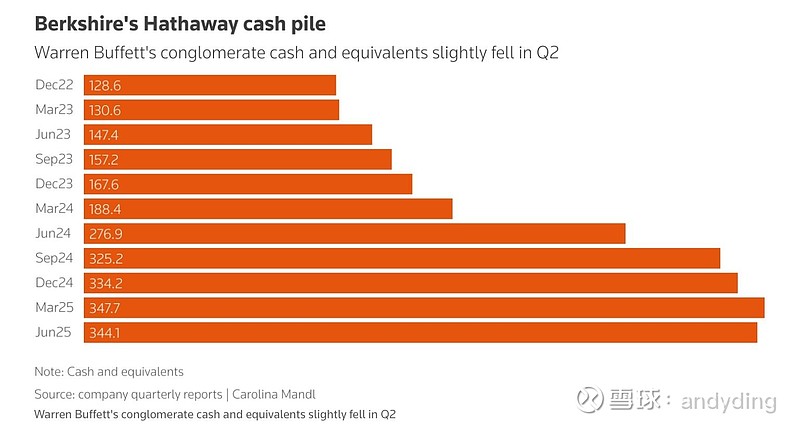

据该媒体Lex专栏计算,伯克希尔最初为亨氏股权支付了43亿美元,在与卡夫合并期间追加了投资,使其对卡夫亨氏普通股的总投资达到98亿美元。如今,其持有的27.4%股份市值约为88亿美元。

从账面上看似乎是亏损,但计算必须包含股息。Lex专栏指出,多年来,伯克希尔已从这笔投资中获得了约63亿美元的现金股息分红。因此,综合计算(88亿美元市值 + 63亿美元股息),巴菲特在这笔普通股投资上的总回报仍高达近60%。

更值得注意的是,巴菲特当初还以更优厚的条件,额外购买了80亿美元的亨氏优先股。这笔优先股不仅支付了超过20亿美元的股息,更在三年后被全额赎回。这部分投资为巴菲特带来了一笔快速而稳健的巨额利润。

对于94岁高龄的巴菲特而言,此次减计无疑是他辉煌投资生涯中一次罕见的重挫。伯克希尔在文件中明确,此次减计的部分原因是卡夫亨氏公允价值的持续下滑。

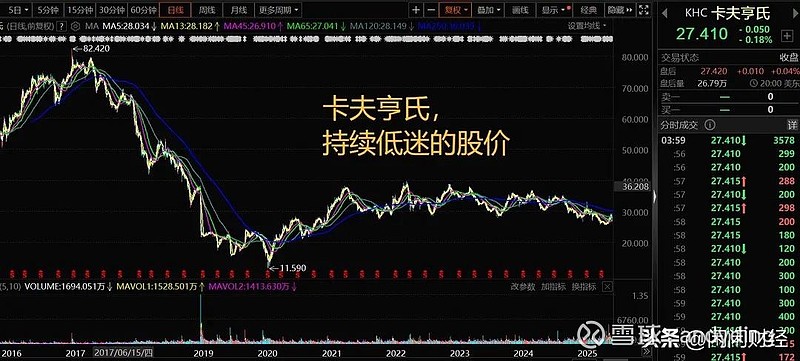

2015年,巴菲特作为关键推手,促成了卡夫与亨氏的合并。然而,自合并以来,这家包装食品巨头的股价已累计下跌62%,而同期标普500指数则上涨了202%。巨大的反差让这笔投资显得格外刺眼。

Edward Jones的分析师凯尔·桑德斯(Kyle Sanders)直言,这次减计“早该进行了”,并称之为“沃伦过去几十年来最大的失误之一”。

近几个月来,伯克希尔已开始与卡夫亨氏保持距离。今年5月,卡夫亨氏宣布伯克希尔放弃了其在该公司的董事会席位。分析师桑德斯认为,放弃席位加上此次减计,“正在为未来可能退出该持仓提供更多灵活性”。