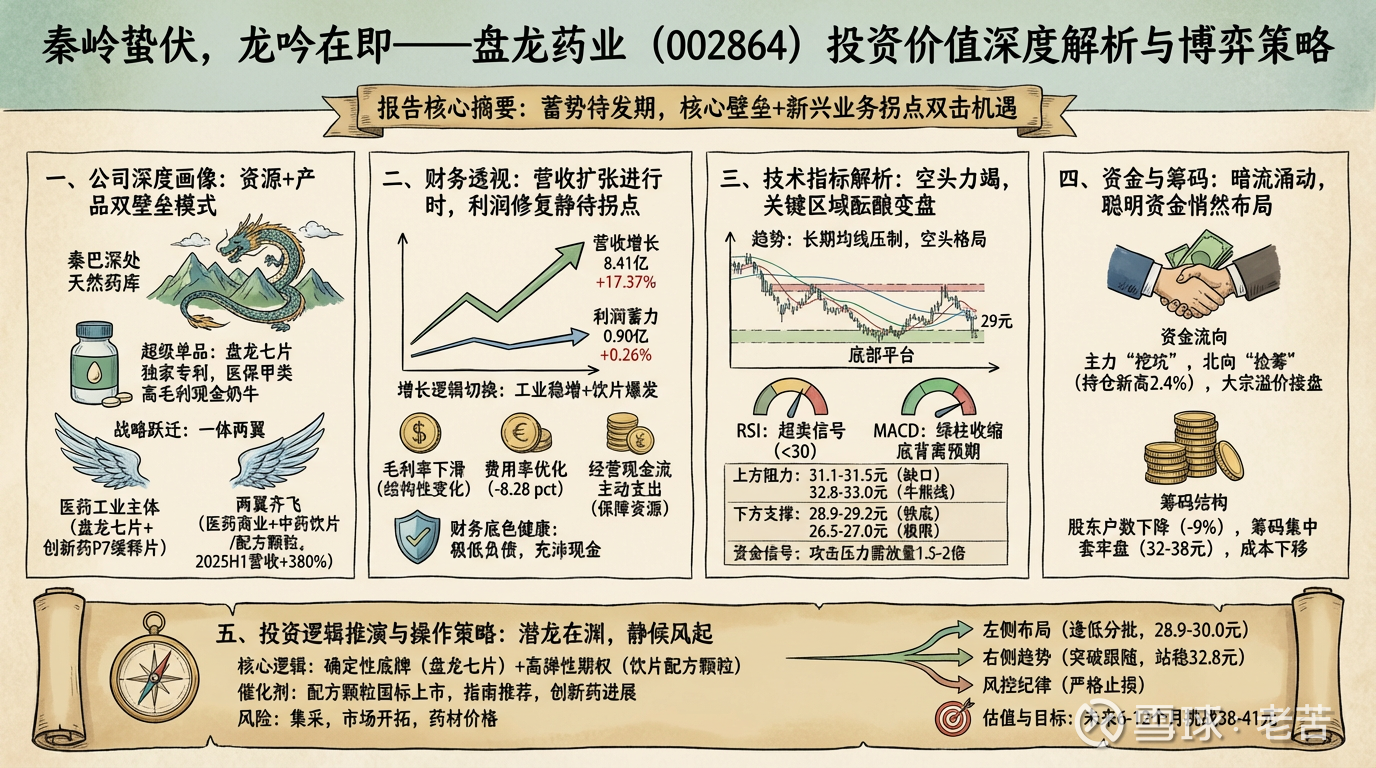

秦岭蛰伏,龙吟在即——盘龙药业(002864)投资价值深度解析与博弈策略

报告核心摘要

盘龙药业正处在一个关键的“蓄势待发期”。公司依托 “秦岭药库” 的稀缺资源禀赋,以全国独家、医保甲类王牌产品 “盘龙七片” 构筑了深厚的护城河。当前,公司“一体两翼”战略正驱动业务结构从单一向多元转型,中药饮片与配方颗粒业务成为明确的第二增长曲线。财务上呈现 “营收提速、利润承压” 的转型期特征;技术面上,股价经历长期调整后进入关键的底部支撑区域,呈现 “空头力竭、筹码汇聚” 的积极信号。本报告认为,公司的投资价值核心在于其不可复制的资源与产品壁垒与新兴业务放量拐点即将到来的双击机遇。

一、 公司深度画像:秦巴深处的资源型中药领军者

陕西盘龙药业集团股份有限公司是植根于秦巴山区“天然药库”的现代化中药企业。公司的核心竞争力源于其无法复制的 “资源+产品”双壁垒模式。

1. 核心基石:超级单品“盘龙七片”

公司的压舱石是独家专利产品盘龙七片。该产品源自秦岭民间验方,由29味药材组成,其中包含盘龙七、老鼠七等13味道地珍稀药材,形成了从源头种植(GAP基地)到生产的全链条掌控。作为国家医保甲类、中药保护品种,它在公立医院风湿性疾病中成药市场占有率长期稳居前三。超过80%的高毛利率使其成为公司业绩的“现金奶牛”,强大的临床循证基础(获多项诊疗指南推荐)则构筑了长期使用的学术护城河。

2. 战略跃迁:“一体两翼”驱动增长曲线迭代

为突破单品天花板,公司正积极推进战略转型:

医药工业主体:在巩固盘龙七片地位的同时,拓展心脑血管、儿科等领域,并布局中药创新药研发(如P7缓释片),管线价值可期。

两翼齐飞:医药商业保障渠道,而更具成长性的中药饮片与配方颗粒板块正迅猛崛起。2025年上半年,中药饮片业务收入同比激增超380%,已完成数百个国标/省标配方颗粒品种备案,第二增长曲线已然成型。公司近期获得CNAS实验室认可,为质量控制与研发升级提供了强力背书。

二、 财务透视:营收扩张进行时,利润修复静待拐点

2025年第三季报显示,公司正处于以收入规模扩张优先的战略投入期,利润释放虽暂缓但质地健康。

关键财务洞察:

增长逻辑切换:收入增长引擎已从单一依靠盘龙七片,切换至“工业稳增+饮片爆发”的双轮驱动。饮片业务虽短期拉低毛利率,但打开了更大的市场空间。

利润压制因素具暂时性:净利润增速疲软主要受业务结构变化和战略性资源储备投入影响。随着高毛利的配方颗粒业务上量及费用率持续优化,利润弹性有望在2026年显现。

财务底色健康:充沛的经营现金流、极低的负债率以及持续的研发投入,表明公司具备穿越周期和支撑长远发展的雄厚内功。

三、 技术指标解析:空头力竭,关键区域酝酿变盘

截至当前(数据贴近2025年12月下旬),股价在长期下跌后进入底部区域,多项技术指标显示空头动能衰竭,进入多空博弈的关键时刻。

1. 趋势与结构:空头排列下的底部构筑

长期趋势:股价仍处于所有重要长期均线(60日、120日、250日)下方,空头格局尚未根本扭转。

底部特征:股价已回落至2022年以来的长期大级别支撑区域。近期在29元附近反复震荡,呈现明显的抗跌性,正在构筑一个潜在的底部平台。

2. 关键动能指标:超卖与背离信号隐现

RSI(相对强弱指数):日线级别RSI曾触及30以下的超卖区域,表明市场情绪已过度悲观,技术上存在反弹需求。

MACD(异同移动平均线):日线MACD虽在零轴之下,但绿柱已开始持续收缩,显示下跌动能正在显著衰减。若后市能形成 “底背离”金叉,将是重要的趋势转折信号。

四、 资金与筹码:暗流涌动,聪明资金悄然布局

近期资金与筹码数据揭示出与低迷股价相背离的积极变化。

1. 资金流向:主力“挖坑”与外资“捡筹”

主力行为:近期盘面显示主力资金借市场情绪低迷顺势打压,呈现“挖坑”特征。

北向资金:成为重要积极信号。近一个月,陆股通持仓比例从低位稳步提升至2.4% 左右,创阶段性新高,显示长线配置型外资正在逆向增持。

大宗交易:12月出现机构席位通过大宗交易溢价接盘,表明产业资本认可当前估值。

2. 筹码结构:快速集中,抛压大幅减轻

股东户数:自2025年9月末以来,股东总户数下降超过9%,人均持股数上升,表明筹码在下跌过程中正在快速集中。

套牢盘分析:上方在32-38元区间存在历史套牢密集峰,但下方筹码聚集度不断提高,市场平均持仓成本正在下移,为未来上涨减轻了抛压。

五、 投资逻辑推演与操作策略

核心投资逻辑:投资盘龙药业,本质上是投资其 “确定性底牌”与“高弹性期权”的组合。确定性在于盘龙七片提供的高壁垒与现金流;高弹性在于饮片与配方颗粒业务从培育期进入放量期带来的成长估值重塑。

1. 潜在催化剂与风险

核心催化剂:

2026年配方颗粒国标品种批量上市销售。

核心产品进入新版权威诊疗指南。

中药创新药管线取得里程碑进展。

主要风险:

中药饮片集采政策力度超预期。

新业务市场开拓不及预期。

中药材价格异常波动。

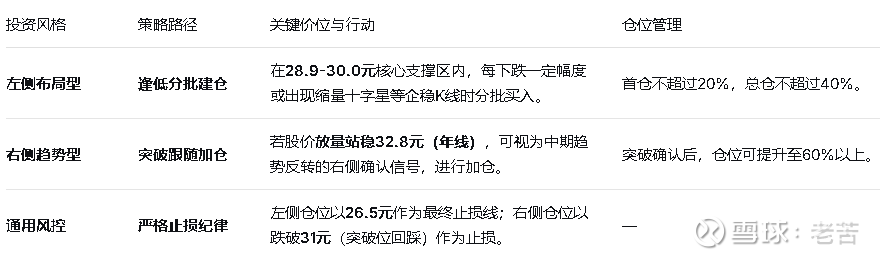

2. 操作策略建议:以守为攻,分批布局

综合基本面、技术面与资金面,当前区域已具备显著的左侧配置价值。

3. 估值与目标:

基于公司第二增长曲线的成长性,给予2026年业绩一定估值溢价。若利润修复与成长逻辑如期兑现,未来6-12个月有望挑战38-41元目标区域。

结论:盘龙药业,如潜龙在渊,其形已具,其势将成。 当下的财务阵痛是转型必经之路,而技术面上的地量、筹码的集中与北向的流入,皆是“龙吟”前的低鸣。投资者需要的,是在市场普遍忽视时的远见,在关键支撑区间的耐心,以及当基本面与技术面形成共振时,敢于重仓的勇气。时机将至,静候风起。