筹码出清!装机量暴涨150%,光伏组件产业链全览!

01产业链全景图

02产业驱动因素

①政策扭转悲观预期

今年7月,工信部召集14家头部企业座谈,要求企业上报成本价,对低于成本销售的行为从严处罚,这直接扭转了市场对行业长期过剩的悲观预期。

此后,多晶硅期货7月11日突破4.2万元/吨,较6月底部涨幅超过30%,现货报价也随之上调25%-35%。

银浆成本同比上涨约40%左右,光伏玻璃价格也上涨约12%左右,连铝边框材料都出现了涨幅,这些成本的上升也促使组件价格上涨。

②光伏行业筹码出清

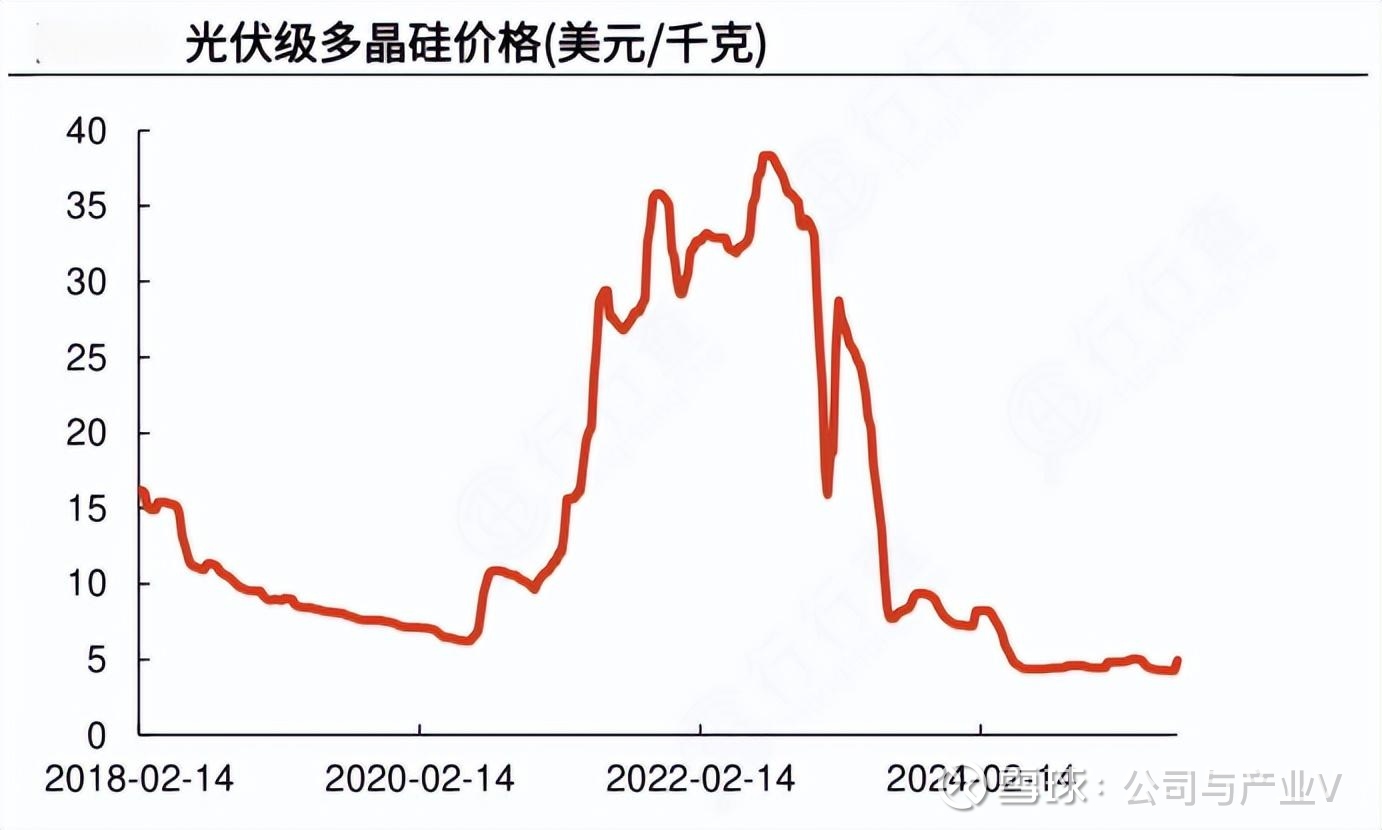

过去两年,光伏行业经历寒冬,硅料价格一度跌至32元/kg,跌破行业现金成本线,全行业几乎陷入全面亏损状态。

2025年一季度重仓市值占A股总持仓比例仅1.83%,处于历史低位,市场情绪极度悲观,公募基金在光伏设备板块的持仓占比仅为2.19%,处于近五年最低水平,筹码基本出清,只要有资金回流或游资等增量资金介入,就能推动板块上涨。

③国内抢装潮与红利叠加

2025年1-5月国内新增光伏装机197.85GW,同比增长150%,5月单月装机92.92GW创历史新高。

这主要得益于两方面,

1、分布式放量:户用光伏装机占比从2024年的25%提升至35%,山东、河北等地单县月均新增装机超100MW。

2、大基地项目加速:第三批风光大基地开工率达80%,配套储能项目拉动高功率组件需求(≥670W)。

03上游产业链

03-1光伏电池

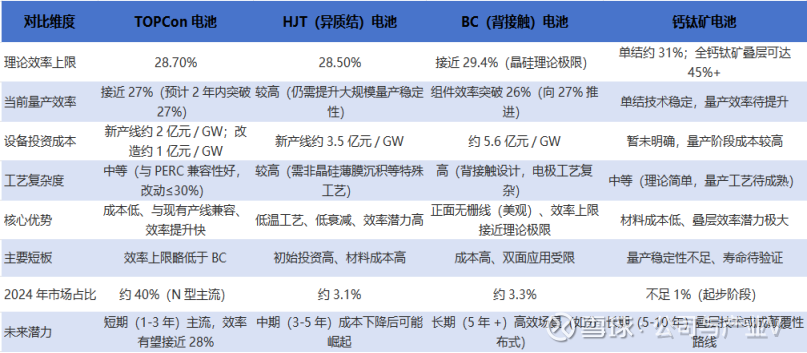

光伏电池是光伏发电和核心,最重要的是技术路线的问题,目前主流的有四种:TOPCon 电池、HJT 电池、BC 电池、钙钛矿电池,其中TOPCon、HJT、BC 均属于 N 型电池技术路线。

2025 年全球光伏电池市场呈现N 型全面替代 P 型的格局,N 型电池产能占比达 96%,TOPCon(83%)与 BC(7.1%)构成主流技术路线。

HJT 因成本较高渗透率提升缓慢,产能 74GW(占比 6.4%),产出仅 19GW(占比 2.7%)。钙钛矿技术取得突破,隆基绿能晶硅 - 钙钛矿叠层电池效率达 31%,但量产仍需 2-3 年。

03-2光伏胶膜

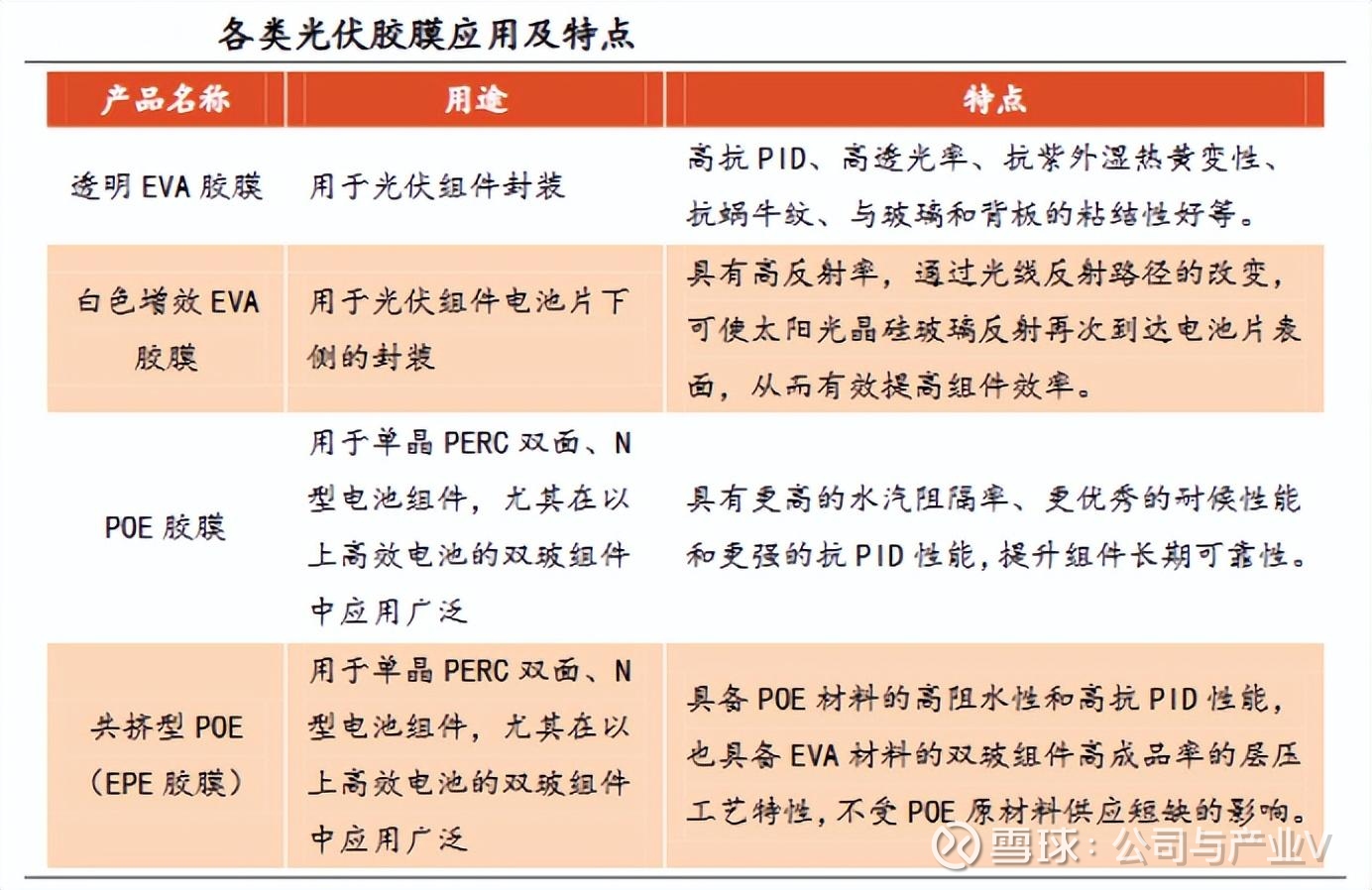

光伏胶膜是光伏组件封装的核心材料,主要用于保护电池片免受水汽、紫外线等外界环境侵蚀。

其主流类型包括EVA(乙烯 - 醋酸乙烯共聚物)、POE(聚烯烃弹性体)和 EPE(EVA 与 POE 复合胶膜)。其中,POE 和 EPE 因双面组件及 N 型电池(如 TOPCon)的普及而需求快速增长。

中国作为全球最大市场,2024 年市场规模达 204.32 亿元,但受产能过剩影响,价格竞争激烈。

03-3光伏玻璃

光伏玻璃作用是保护电池片并提供高透光率。

玻璃行业呈现“双龙头主导、头部集中” 格局,信义光能与福莱特凭借规模、技术和海外布局优势稳居第一梯队,前五大厂商占据 80% 以上市场份额。

2024 年价格波动与产能出清加速行业洗牌

今年一季度组件排产承压、光伏玻璃供过于求,价格下降压力持续加大,价格压力下玻璃企业亏损面扩张。

各玻璃厂商进行停产减产,实际产能已下降至8~9万吨/日,低于名义产能,龙头依旧占据近半份额。

03-4相关标的

①钧达股份:TOPCon 电池龙头,受益于 N 型电池渗透率提升,且已掌握基于 TOPCon 的 BC 电池技术

②爱旭股份:爱旭股份:ABC(全背接触)电池技术领先,首期珠海 6.5GW ABC 电池量产项目已顺利投产

③福斯特:全球领先的光伏胶膜供应商,产品包括光伏胶膜、光伏背板以及电子材料。

04中游产业链

04-1光伏组件制备商

光伏组件的制备是将单个太阳能电池片(如晶硅片)通过串联、并联及封装,形成可直接发电的模块化产品,核心流程主要有电池片处理、封装组装、测试质检三大环节。

目前光伏组件呈现出两种行业趋势

1、大尺寸化:组件尺寸从166mm、182mm 向 210mm 升级,单块组件功率突破 600W,降低电站单位瓦数成本。

2、一体化生产:头部企业(如隆基、晶科)从硅片、电池片到组件垂直整合,提升产能协同效率。

当前光伏组件市场正经历深度调整与结构性变革,头部企业通过技术迭代与产能整合巩固优势,行业集中度持续提升。

在工信部“推动落后产能有序退出” 的政策引导下,隆基、通威等龙头企业自 2025 年 7 月起启动产线检修,硅料环节开工率降至 40% 以下,库存逐步去化。

2025 年预计 20% 的低效产能退出,头部企业通过减产托底市场。

这直接导致硅料、硅片现货价格周内跳涨超10%,N 型 G10L 单晶硅片涨幅达 22%,报 1.5 元 / 片,创年内单周最大涨幅。

成本传导至组件端,头部企业报价从6 月的 0.63 元 / W 上调至 0.68-0.71 元 / W。

04-2相关标的

①晶科能源:TOPCon 组件全球出货量第一,Tiger Neo 系列功率达 670W,单瓦成本较行业低 10%。

②隆基绿能:BC 技术(背接触电池)量产效率突破 26%。

③天合光能:210mm 大尺寸组件市占率超 40%,叠瓦技术功率密度提升 15%,双玻组件寿命达 30 年。

05下游产业链

05-1光伏电站

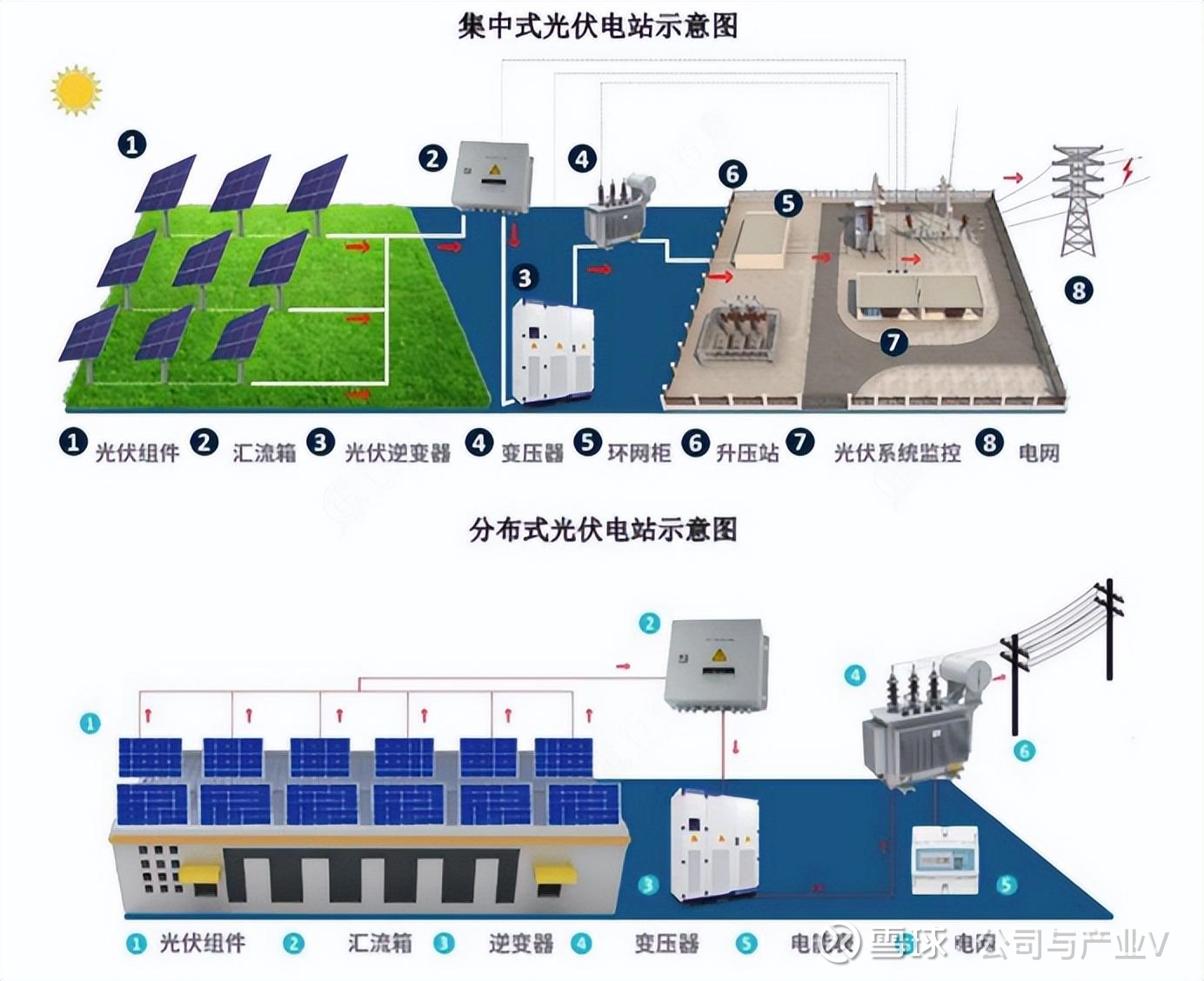

目前,光伏电站主要分为两类。

1、集中式光伏电站:一般利用荒漠、山地、水面等进行集中式建设,并直接接入公共电网,接入高压电网。

如大型地面电站、荒漠电站、山地电站、农光互补电站、水光互补电站等。

2、分布式光伏电站:在用户所在场地或附近建设,就近接入并网,电压等级相对较低。包括工商业分布式电站、户用分布式电站、建筑一体化电站、车棚分布式电站等。

在政策推动下,户用光伏装机有望实现年均40%的增速,工商业分布式光伏因峰谷电价差扩大,投资回收期缩短,成为企业降本增效的标配。

05-2相关标的

①三峡能源:国内最大的光伏运营商之一,装机量超50GW。

②正泰电器:以户用光伏装机量A 股第二的地位,构建起覆盖 2000 个县级市场的销售网络。

06发展趋势

光伏组件行业正经历阵痛期后的蜕变,头部企业通过技术溢价与产能整合巩固优势,二三线厂商在价格战中加速出清,政策引导与市场机制共同推动行业从“规模红利” 转向 “技术红利”。

尽管短期库存消化与贸易壁垒仍存不确定性,但新兴市场需求释放、技术迭代突破与产能结构优化将支撑行业在2025 年下半年逐步回暖。

以上分析不构成具体投资建议。股市有风险,投资需谨慎。