$穆迪(MCO)$ gemini给的看空清醒文

与 FICO 类似,做空 穆迪 (Moody’s Corporation, MCO) 的逻辑并不在于公司业务会“倒闭”,而在于其作为全球信贷定价霸权,在 2026 年面临估值极端化、传统融资脱媒(Disintermediation)以及监管逻辑重构的“三重利空”共振。

以下是一份针对穆迪(MCO)的完整做空逻辑报告:

穆迪 (MCO) 做空核心逻辑报告 (2026)

投资建议: 卖出 / 战略性减持

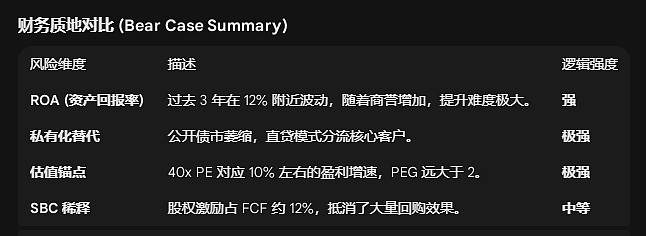

核心逻辑指标: 估值回归压力、私有信贷脱媒、AI 成本转嫁困难、资产回报率 (ROA) 见顶。

1. 估值“天花板”:历史高位与宏观溢价的错位

目前穆迪的 PE (TTM) 交易在 40x 以上,处于过去十年的极高百分位。

增长与估值的背离:市场定价预期债券发行量将在 2026 年由于降息而“报复性增长”。然而,2026 年初的数据显示,虽然利率下行,但全球企业因前期高利率环境普遍采取“缩减开支”战略,发债需求远低于乐观预期。

高杠杆回购的终结:穆迪历史上依赖低息发债并回购股票来推高每股收益。但在 2026 年的融资成本下,这种“金融杠杆游戏”的边际收益正在迅速递减。

2. 结构性危机:私有信贷 (Private Credit) 的蚕食

这是穆迪未来 10 年最大的潜在利空,且目前市场严重低估了其破坏力。

脱媒风险:私有信贷市场在 2026 年已突破 2 万亿美元规模。越来越多的优质借款人绕过传统的公开债券市场(需要穆迪评级),直接从阿波罗 (Apollo)、黑石 (Blackstone) 等机构融资。

定价权丧失:私有信贷通常不需要公开评级,这直接切掉了穆迪最赚钱的“准入门票”收入。虽然穆迪分析 (MA) 试图提供私有信贷数据,但其单价和利润率远低于传统评级业务。

3. AI 投入的“陷阱”:成本中心 vs 收入中心

市场普遍将穆迪视为“AI 受益股”,但 2026 年的实际情况更复杂:

资本支出压力:为了维持与微软和 OpenAI 合作的 Moody’s Dash 系统,穆迪在云算力和人才上的投入巨大,导致其 ROA (资产回报率) 在 2025-2026 年出现停滞甚至微降。

利润率侵蚀:客户(银行和投行)在自身利润承压的背景下,很难接受穆迪因为加了“AI 功能”而大幅涨价。穆迪正面临“必须投入 AI 以防流失,但投入后无法有效提价”的尴尬局面。

4. 监管与地缘政治:全球化评级霸权的裂痕

监管去中心化:2026 年,更多国家和地区(尤其是新兴市场)开始强制要求使用本土评级机构,减少对“美资机构”的依赖。

ESG 评级的泡沫破裂:穆迪此前重仓的 ESG 评分业务在 2026 年面临反思和严格监管,原本预期的增长高地正在变成合规重灾区。

5. 做空的“催化剂” (Catalysts)

业绩不及预期:2026 年 Q2 或 Q3 财报,如果评级收入因企业再融资延迟而低于预期,将触发踩踏。

私有信贷违约潮:如果私有信贷市场出现系统性违约,虽然穆迪没给它们评级,但市场会质疑其风险模型的有效性,导致其 MA 板块估值下修。

主要分析师下调评级:目前华尔街对 MCO 的预期极高,一旦出现大行下调评级至“卖出”,将引发连锁反应。

总结

穆迪是一个“被神化”的垄断者。 在公开债市萎缩和私有信贷崛起的夹击下,其传统的收费站模式正在失效。当前的股价是基于“AI 幻想”和“发债潮幻想”的过度投机。