电子皮肤赛道四家核心标的业务布局分析及福莱新材估值思考

一、核心结论

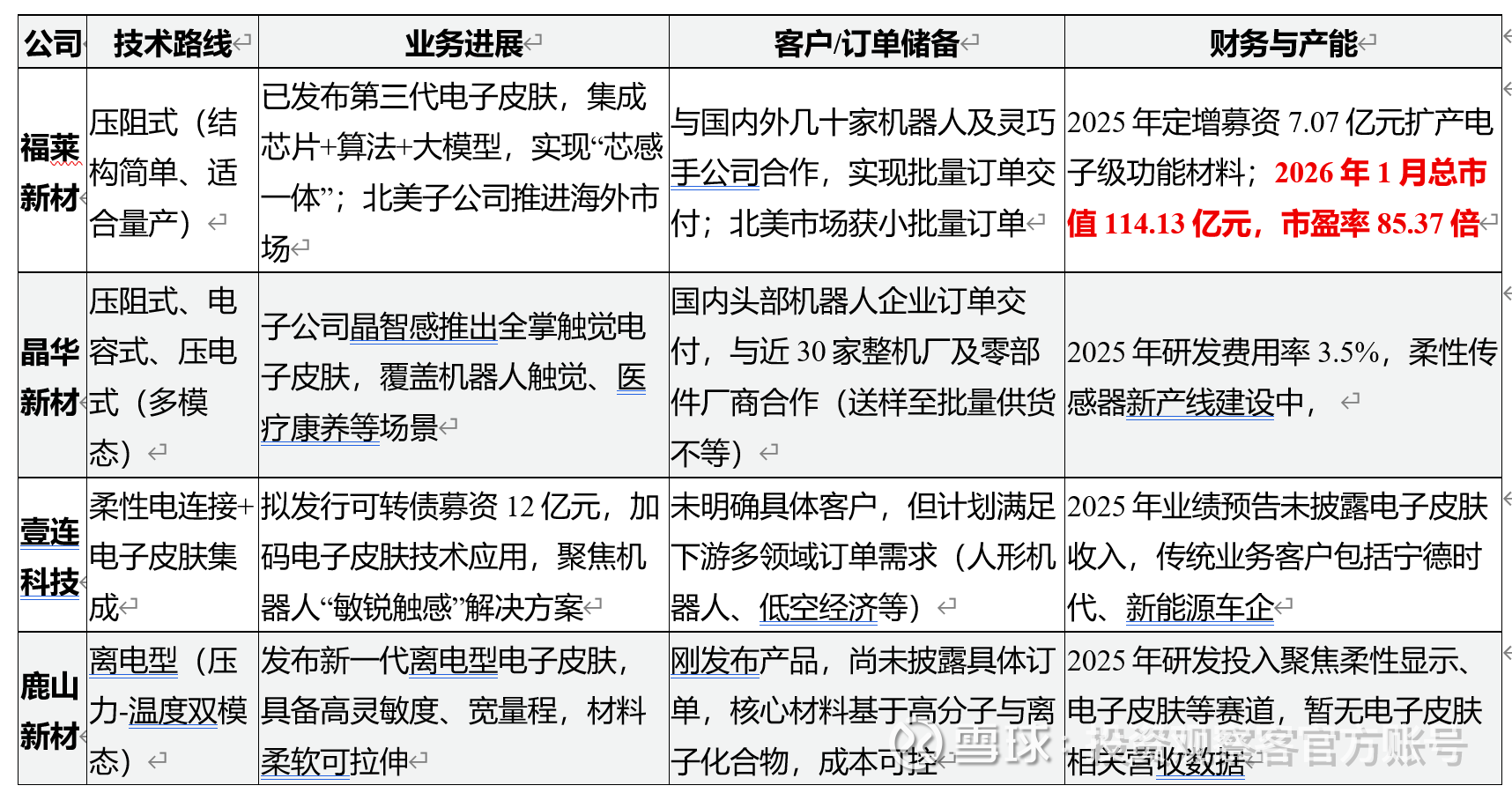

当前A股电子皮肤赛道中,投资者关注度较高的核心标的包括$福莱新材(SH605488)$ 和$晶华新材(SH603683)$ ,二者在技术成熟度、商业化进展及客户储备上领先;壹连科技(301631)和鹿山新材(603051.SH) 作为新兴参与者,凭借差异化技术路线和战略布局值得关注。从业务进展看,福莱新材已实现电子皮肤批量订单交付,晶华新材通过子公司切入机器人触觉传感器市场,壹连科技和鹿山新材则处于技术突破与产能建设阶段。

此外,笔者尝试给标杆企业福莱新材按照WIND一致预期的业绩进行估值测算(拍脑袋),当前市值(114亿元)显著高于理论估值,显示市场对人形机器人及电子皮肤的高度认可。

二、各公司业务布局与技术路线对比

1、 压阻式技术主导当前市场

福莱新材和晶华新材均采用压阻式技术路线,其中福莱新材定位“电子皮肤领域的磷酸铁锂电池”,以结构简单、量产能力强为核心优势,第三代产品通过集成芯片和算法实现从“数据采集”到“智能感知”的升级,已应用于灵巧手全域触觉感知。晶华新材则通过多模态技术(压阻+电容+压电)覆盖更复杂场景,其压敏电阻薄膜厚度仅0.038mm,灵敏度达0.1克力,适配机器人复杂曲面。

2、 新兴技术路线探索差异化竞争

鹿山新材的离电型技术路线为行业提供新方向,通过离子材料实现压力-温度双模态感知,灵敏度和信噪比优于传统方案,且材料成本可控,适合大规模应用。但该技术刚发布,尚未经过市场验证,商业化进度落后于压阻式路线。

3、 商业化进度分化明显

l 福莱新材已实现“技术迭代-产能建设-订单交付”闭环,2025年电子级功能材料收入同比增长28.02%,北美子公司获小批量订单;

l 晶华新材子公司晶智感已向头部机器人企业交付订单,产能扩建中;

l 壹连科技和鹿山新材仍处于技术研发或产能筹备阶段,尚未贡献实质性收入。

4、 行业驱动因素与潜在风险

(1)驱动因素

l 人形机器人产业加速放量(2035年具身智能市场规模预计突破万亿元),电子皮肤作为感知核心部件需求明确,除了手部外,若成本大幅下降,头部、腰腹部等其他部位也可能覆盖电子皮肤,大大提升渗透率;

l 应用场景延伸:AI服务器、端侧AI应用增长带动柔性传感器在工业检测、医疗康养等场景的延伸。

(2)潜在风险

● 技术路线尚未统一(压阻、电容、离电等路线并存),可能导致标准混乱;

● 下游机器人量产进度不及预期,影响电子皮肤需求释放;

● 商业化难以支撑研发投入:部分企业研发投入大但商业化进展缓慢(如日盈电子电子皮肤无订单、无收入);

● 订单兑现不确定性:部分企业虽披露合作意向,但实际订单规模和持续性有待验证(如壹连科技尚未明确客户);

● 估值波动风险:当前板块估值较高(如福莱新材市盈率85.37倍),若业绩增速不及预期,可能存在估值回调压力。

5、 后续关注

(1)技术成熟度决定商业化节奏

福莱新材(三代产品迭代)和晶华新材(多模态传感器)凭借技术落地早、订单验证充分,成为当前赛道龙头;鹿山新材的离电型技术需关注后续客户验证进展。

(2)产能与全球化布局成竞争关键

福莱新材通过定增扩产和北美子公司布局,晶华新材推进新产线建设,产能释放能力将直接影响市场份额。

(3)下游需求依赖机器人产业放量

电子皮肤市场空间与人形机器人量产进度高度绑定,需关注特斯拉Optimus、优必选等头部整机厂的产能规划。

三、福莱新材值多少钱?

福莱新材(605488.SH)是一家专注于功能性涂布复合材料研发、生产和销售的高新技术企业。公司传统主营业务包括广告喷墨打印材料、标签标识印刷材料、功能基膜和电子级功能材料,而新兴业务则聚焦于电子皮肤(柔性触觉传感器)领域。随着公司从传统材料供应商向智能传感解决方案提供商的战略转型,其估值逻辑也较为复杂,采用分业务估值方法更为合理。

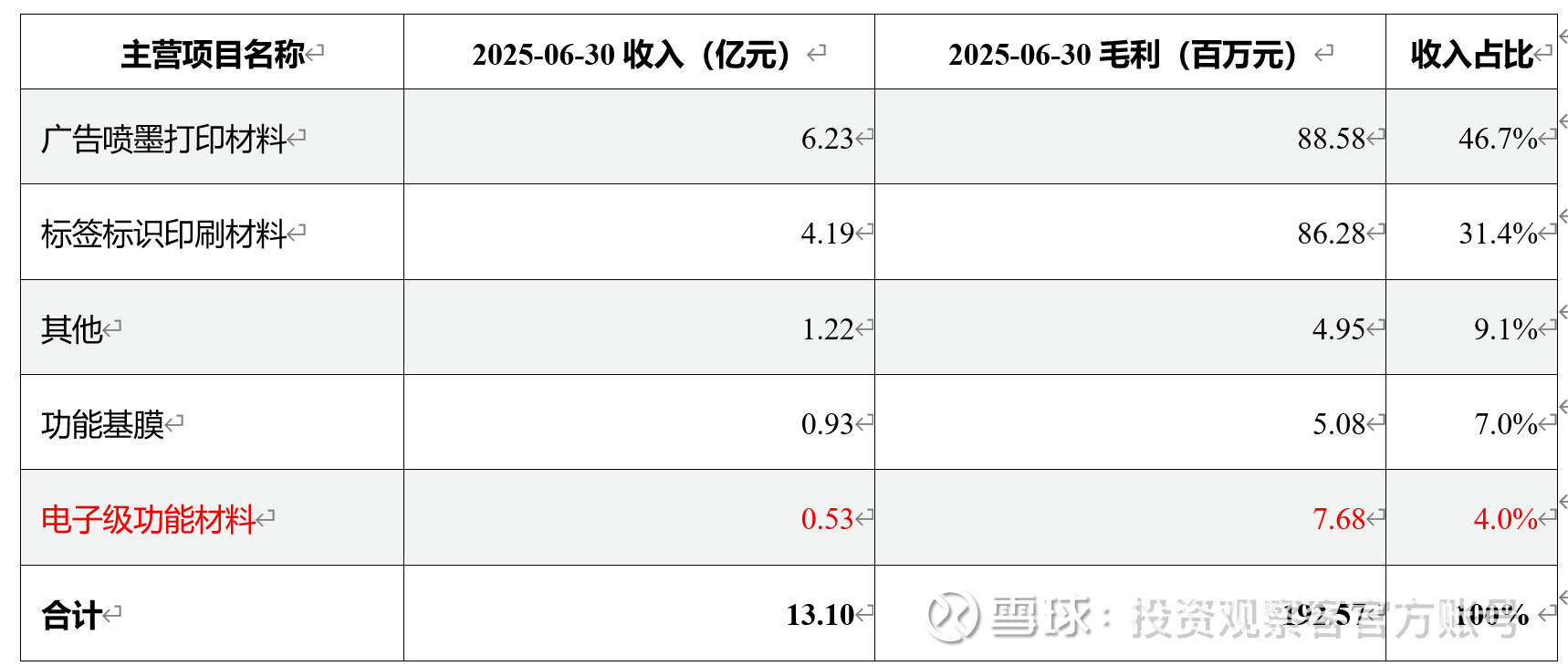

根据2025年6月30日的财务数据,福莱新材的收入结构如下:

从财务表现来看,福莱新材2025年第三季度实现营业收入7.62亿元,同比增长23.12%;归属于母公司股东的净利润1366.52万元,同比增长102.23%;毛利率13.78%,较上年同期有所提升。整体来看,公司传统业务保持稳定增长,而新兴业务则呈现出快速发展的态势。

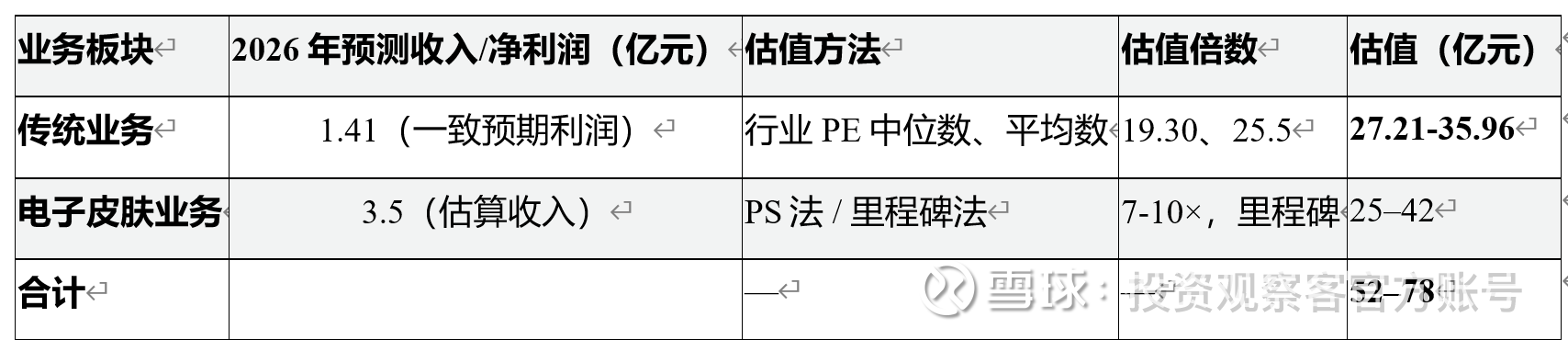

(一)传统业务估值

1、2026年预期收入及利润

根据Wind数据,福莱新材2026年一致预期的营业收入为33.58亿元,其中传统业务(广告喷墨打印材料 + 标签标识印刷材料)占2025年6月30日收入结构的78.07%(46.65% + 31.42%),据此估算2026年传统业务收入约为26.21亿元(33.58亿元 × 78.07%)。

2026年公司整体预测净利润为1.60亿元,根据历史利润贡献结构(2025年上半年传统业务毛利占比约88%),保守估计传统业务净利润贡献约为1.41亿元。

Wind数据显示,2026年传统业务预测净利润增长率为31.99%,预测营业收入增长率为14.82%,表明传统业务虽面临竞争压力,但仍保持稳健增长。

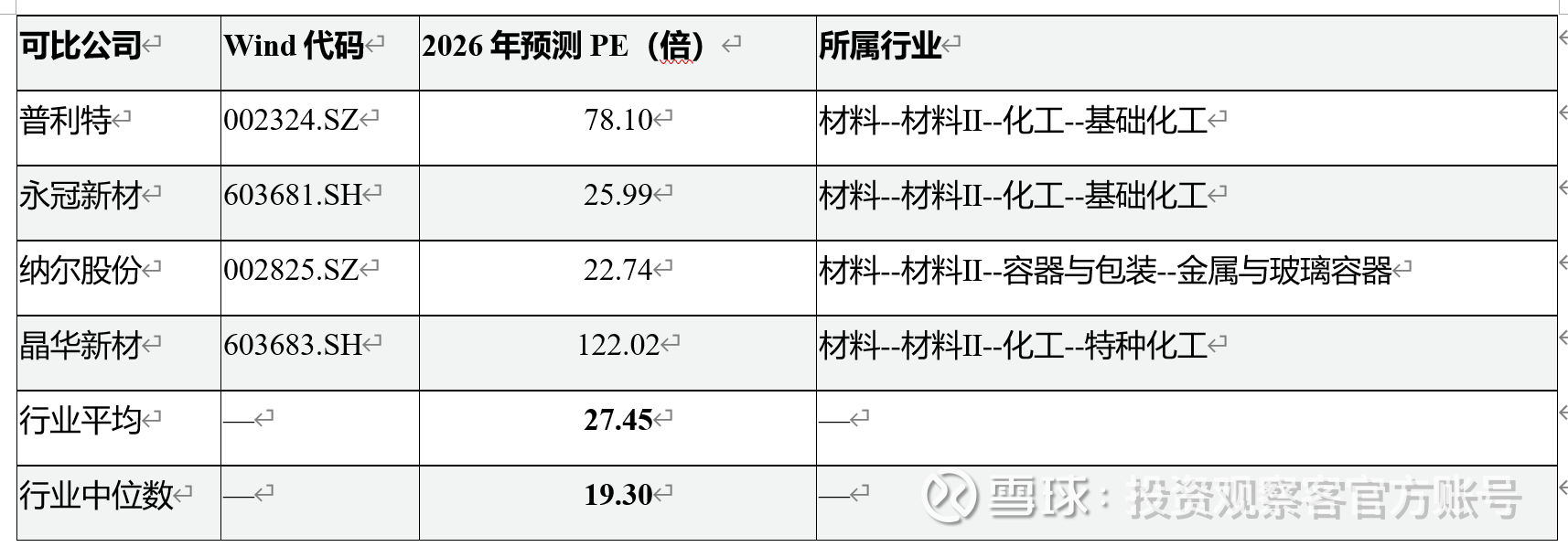

2、可比公司PE

福莱新材传统业务属于功能性涂布复合材料,与普利特、永冠新材、纳尔股份、晶华新材等公司业务模式相近,均涉及功能性膜材料、胶粘材料、标签印刷等细分领域。根据Wind数据,2026年预测市盈率(PE)行业可比公司平均值为27.45倍,中位数为19.30倍,构成合理估值参考区间。

晶华新材因电子皮肤业务布局较早,估值偏高(122.02倍),不具完全可比性,剔除后行业平均PE降至约25.5倍

3、传统业务估值测算

基于Wind一致预期,福莱新材传统业务2026年净利润约为1.41亿元,采用行业可比公司2026年预测PE中位数19.30倍进行估值,得出:

传统业务估值 = 1.41亿元 × 19.30 ≈ 27.21亿元

若采用行业平均PE 25.5倍,则估值约为35.96亿元。

(二)电子皮肤业务估值

1、估值方法

电子皮肤业务作为独立增长曲线,其估值逻辑与传统业务截然不同。该业务尚处商业化初期,2025年6月30日收入仅5270万元,占总收入3.95%,但2026年预测净利润贡献未单独披露。市场对其估值主要基于PS(市销率)或里程碑法,而非PE。

2、市销率(PS)法估值

(1)电子皮肤业务收入估算

根据业务进展,电子皮肤作为“电子级功能材料”的延伸领域,2025年已实现批量供货:

2025年收入:参考2025年上半年电子级功能材料收入5270万元(占总营收3.95%),结合12月向灵心巧手交付千套传感器(假设单价约5000元/套,对应收入约500万元)及北美小批量订单,估算2025年电子皮肤业务收入约 1.2亿元(占电子级功能材料收入的70%以上)。

2026年收入预测:随着第三代产品量产、北美市场拓展及客户订单放量,预计收入同比增长190%至 3.5亿元(参考行业龙头企业早期增速)。

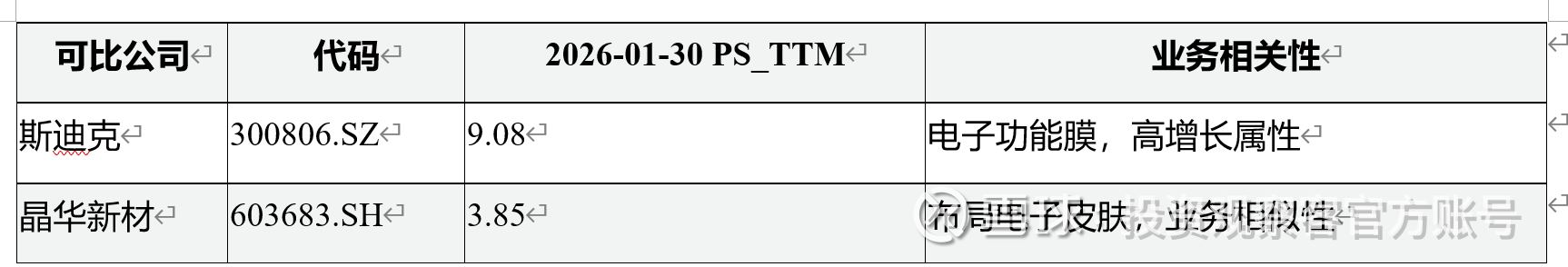

2. 可比公司PS倍数选取

电子皮肤属于柔性传感器赛道,可比公司需兼顾“功能性材料+新兴技术”属性,选取斯迪克(电子功能膜)、晶华新材(电子皮肤布局)作为参考:

考虑到福莱新材电子皮肤技术领先(第三代“芯感一体”架构)且已实现批量交付,PS倍数取 7‑10倍(高于晶华新材,低于斯迪克)。

3. 估值计算

基于2025年收入:1.2亿元 × 7‑10倍 PS = 8.4亿-12亿元

基于2026年预测收入:3.5亿元 × 7‑10倍 PS = 24.5亿-35亿元

PS法合理估值区间:取2026年预测值,为 25.5亿-35亿元(考虑2025年基数较低,2026年更具参考性)。

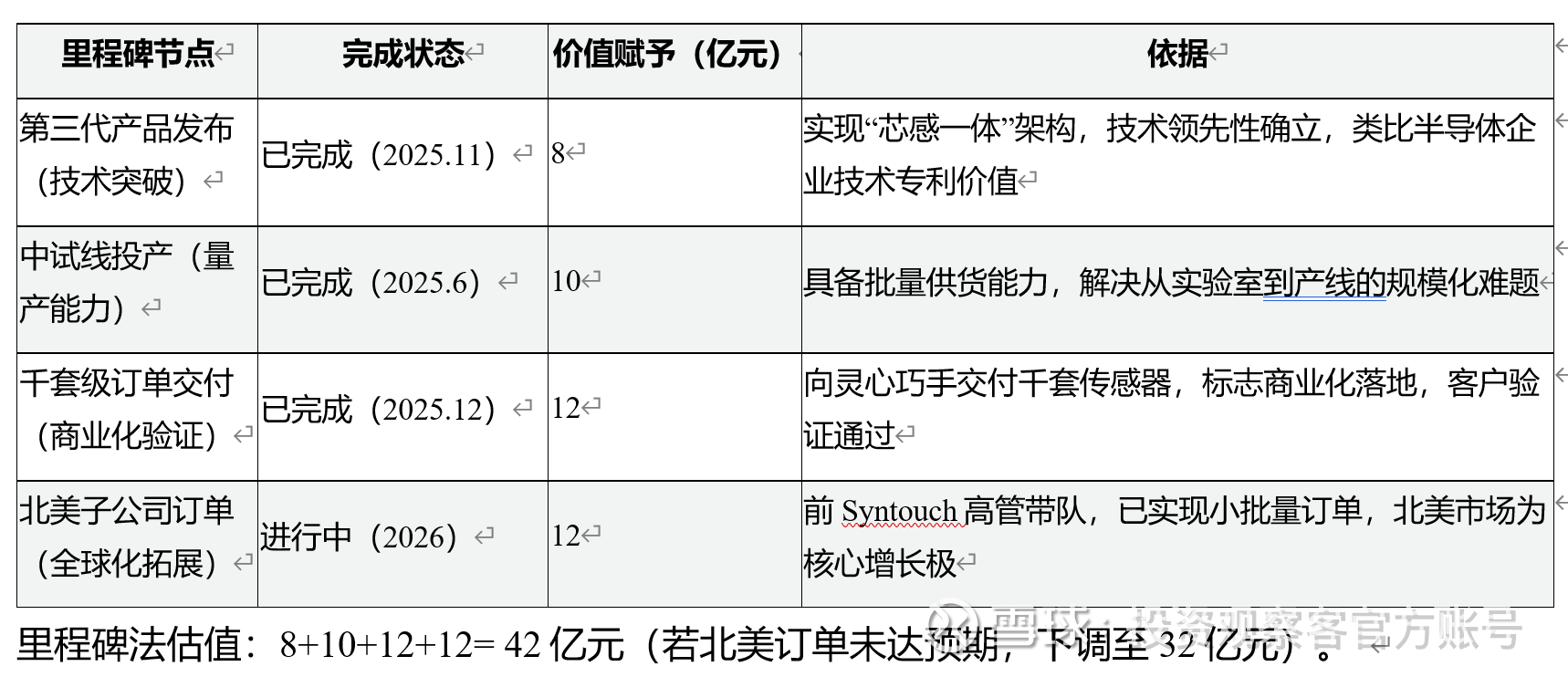

3、里程碑估值法

根据技术突破与商业化进展,将电子皮肤业务划分为4个关键里程碑,结合行业惯例赋予价值:

里程碑法估值:8+10+12+12= 42亿元(若北美订单未达预期,下调至32亿元)。

4、估值结论与关键要点

综合估值区间

市销率法:25.5亿-35亿元

里程碑法:32亿-42亿元

综合估值:25.5亿-42亿元,中值33.75亿元

整体估值

截至2026年1月30日,公司总市值为114亿元,反映市场对其第二曲线的高预期。

市场情绪溢价:人形机器人概念热度高,电子皮肤被视为“具身智能最后一公里”,市场给予高成长预期;

技术稀缺性溢价:国内少数实现“材料-芯片-算法”一体化的厂商,TPU概念具叙事优势;

资本动作支撑:2026年1月定增获证监会注册批复,释放长期发展信心;

股东结构变化:2026年1月股东户数减少,户均持股市值达41.99万元,显示机构与高净值投资者集中增持。

以上分析基于Wind截至2026年1月30日的公开数据,不构成任何投资建议。