CXO板块 逻辑梳理 -202507

今天CXO方向大爆发,药石科技涨超18%,昭衍新药涨幅接近10%,泰格医药、药明康德、康龙化成等强势跟涨。

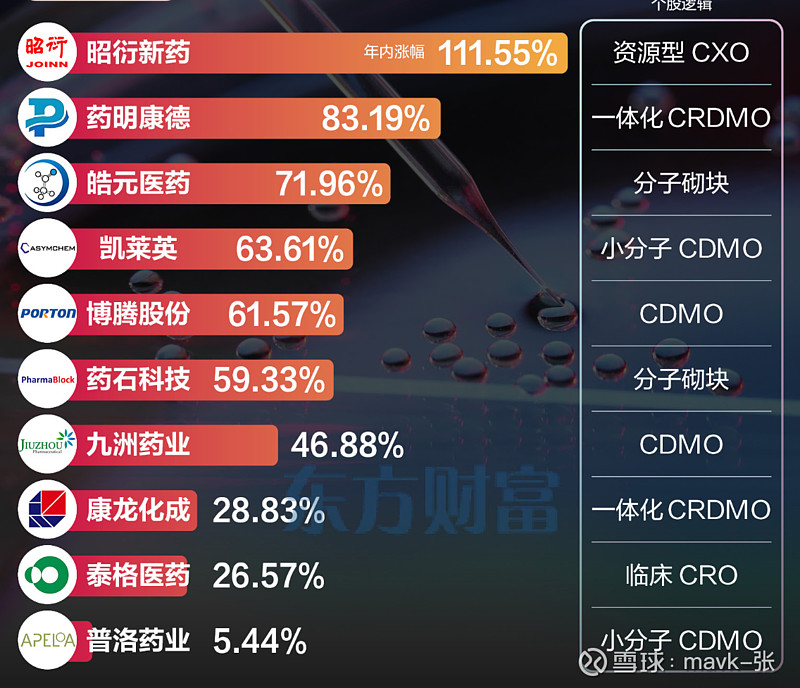

年内至今在市值超百亿的CXO个股中,昭衍新药涨幅超111%,位列第一,药明康德、皓元医药、凯莱英、博腾股份等个股涨幅在83%至60%之间,药石科技、九洲药业、康龙化成、泰格医药等个股涨幅也均超20%

消息面上,7月28日晚间,药明康德发布的2025年半年度报告显示,该公司上半年实现营收207.99亿元,同比增长20.64%;实现归属于上市公司股东的净利润85.61亿元,同比大幅增长101.92%。

同时药明康德上调全年销售预期。公司公告称,预计2025年持续经营业务收入重回双位数增长,增速从10-15%上调至13-17%,预计全年整体收入从人民币415-430亿元上调至人民币425-435亿元。公司表示,将持续聚焦CRDMO核心业务,持续提高生产经营效率。

按收入结构来看,药明康德上半年TIDES(寡核苷酸和多肽)业务收入达到人民币50.3亿元,同比增长141.6%,成为业绩攀升的核心动力。

国投证券研报指出,TIDES业务得益于GLP-1药物(减肥药)行业高景气,近年持续蓬勃发展。麦格理发布研报称,药明康德TIDES业务收入受GLP-1原料药推动,或将远超全年增长60%的目标。

CXO投资的大逻辑有哪些?

一、行业本质 分析:医药 创新的 卖水人

1、先明确:什么是 CXO?

CXO 是医药研发生产外包服务的统称,是 “医药创新产业链的基础设施服务商”,主要包括三大类:

CRO(合同研究组织):提供药物研发全流程服务(如靶点发现、临床试验、数据统计等);

CMO/CDMO(合同生产组织 / 合同研发生产组织):提供药物生产服务(从实验室小试到商业化大生产,CDMO 还包含生产工艺研发);

CSO(合同销售组织):提供市场推广、渠道建设等销售服务。

简单说,CXO 的核心业务是 “帮药企干活”—— 药企将研发、生产、销售等环节外包给 CXO,自己聚焦核心的战略决策(如管线选择)。

类比的核心:“医药创新 = 淘金,CXO = 卖水人”

这句话的本质是揭示两类主体的风险 - 收益特征差异:医药企业研发新药像 “淘金”(高风险、高不确定性、潜在高回报),而 CXO 像 “卖水人”(低风险、需求刚性、收益稳定)。具体体现在三个层面:

1. 需求的 “刚性”:医药创新必须 “买水”

医药研发是全球最复杂、最烧钱的行业之一:一款新药从早期研发到上市,平均耗时 10-15 年,成本超 20 亿美元,成功率不足 10%(据塔夫茨大学数据)。

药企要完成这一过程,必须依赖专业分工:比如临床试验需要 CRO 招募患者、管理数据;商业化生产需要 CDMO 解决复杂工艺(如 ADC 药物、基因治疗药物的生产)。

这种需求是刚性的—— 就像淘金者必须喝水才能继续挖掘,药企无论最终能否研发成功,都必须为研发、生产环节支付外包费用。

2. 盈利模式的 “稳定性”:CXO 赚 “服务费”,不赌 “创新成败”

药企(淘金者) 的收益完全依赖创新结果:只有新药成功上市并畅销,才能收回成本、赚取利润;若研发失败(如临床试验未达标),前期投入可能血本无归。

CXO(卖水人) 的收益依赖 “服务量”:只要药企在持续投入研发(不管最终成功与否),CXO 就能按服务进度收取费用(如 CRO 按临床试验阶段收费,CDMO 按生产批次收费)。

例如:某药企的一款肿瘤药在 Ⅲ 期临床失败,其前期支付给 CRO 的临床试验费用不会退回,CRO 的收入已落袋为安;而药企则承担了全部研发损失。

3. 行业周期的 “抗风险性”:伴随创新浪潮而增长,却不直接承担创新风险

医药行业的 “创新周期” 波动剧烈(如某一年药企研发投入收缩),但 CXO 的波动幅度远小于药企:

当医药创新加速(淘金热升温):药企研发投入增加,CXO 的订单量(水的销量)随之增长;

当创新遇冷(淘金者减少):由于研发是 “长周期行为”(如一款药进入 Ⅲ 期临床后很难中途停掉),CXO 的订单具有 “滞后性”,收入下滑幅度远小于药企的研发投入收缩幅度。

例如:2022-2023 年全球生物医药融资遇冷,药企研发投入增速放缓,但头部 CXO(如药明康德、泰格医药)仍保持 10%-20% 的收入增长 —— 因为前期签订的长期订单仍在执行(就像淘金者即使暂时没挖到黄金,也得继续买水维持生存)。

3、这个类比的 “局限性”:CXO 并非完全脱离 “淘金成败”

虽然 CXO 比药企更稳定,但并非完全独立于医药创新周期:

若行业长期创新停滞(如全球药企集体缩减研发预算),CXO 的 “水” 也会卖不出去;

头部 CXO(如 CDMO)会深度绑定明星药企(如与 mRNA 疫苗企业合作的 CDMO),若合作药企的产品失败,可能影响其短期订单。

但总体而言,这种 “绑定” 的风险远低于药企直接承担的创新风险 —— 就像卖水人可能因淘金者减少而少赚,但不会因淘金者挖不到黄金而破产。

二、2024-2025 年 CXO 行业业绩增长的核心驱动力

1、全球医药研发投入持续扩张

数据验证:2024 年全球医药研发投入达 2580 亿美元,2025 年预计突破 2800 亿美元,头部药企研发回报率(IRR)连续两年提升至 5.9%,GLP-1 等重磅药物贡献显著。

传导机制:药企研发管线扩张直接拉动 CRO/CDMO 需求,如药明康德 2024 年新增 1187 个分子进入开发生产环节,其中 366 个从早期研发转化而来

2、新兴技术驱动结构性需求爆发

高增长赛道:多肽(GLP-1 药物)、ADC(抗体偶联药物)、小核酸等领域需求激增,药明康德 TIDES 业务收入 2024 年同比 + 71%,2025 年预计增长 60%+110;凯莱英承接 60% 海外 ADC 订单,首个商业化多肽项目 2025 年供货。

技术壁垒:细胞与基因治疗 CDMO 领域,和元生物 2024 年新增订单 2.7 亿元,累计协助客户获得 44 项 IND 批件,临港基地产能利用率持续提升。

3、供应链区域化与产能转移红利

地缘政治驱动:国内 CXO 企业加速海外布局规避风险,药明康德美国 / 欧洲收入占比超 50%,爱尔兰基地 2025 年满产;凯莱英英国研发中试基地已投入运营,支撑全球供应链体系8。

成本优势:中国 CXO 企业凭借工程师红利和产能性价比,承接欧美产能转移订单,如药明康德美国客户收入环比 + 19%,小分子 CDMO 管线超 3300 个。

4、中国创新药出海与政策红利共振

出海加速:2024 年中国创新药海外临床试验数量达 387 项(2020 年 4.2 倍),国际多中心临床试验(MRCT)订单占比提升至 40%;药明康德海外收入占比 65%,美国客户收入环比 + 19%。

政策催化:集采规则优化、医保支付倾斜创新药,推动国内药企研发投入回升,2024 年 Q1 全球生物医药融资同比 + 18%,国内 CXO 订单触底反弹。

5、产能扩张与技术升级支撑交付能力

产能释放:药明康德多肽固相合成反应釜产能 2025 年达 10 万 L(当前 4.1 万 L),小分子原料药反应釜超 4000kL10;凯莱英新兴业务收入 2025 年 Q1 同比 + 80%,支撑净利润增速 25%。

技术迭代:AI 药物发现平台(如美迪西)加速靶点识别与分子设计,药明康德 CRDMO 平台实现每秒交付 1 个化合物,显著缩短研发周期。

7、投融资回暖与订单可见性改善

资金注入:2025 年 Q1 全球生物医药融资同比 + 18%,国内 CXO 企业在手订单增速回升,药明康德 2025 年持续经营业务在手订单 493 亿元(同比 + 47%),80% 订单未来 18 个月转化为收入110。

三、行业生态及竟争格局

1、行业生态:专业化分工与技术迭代双轮驱动

产业链分层与价值分布

CXO 行业围绕医药研发生产全链条形成多层次生态:

上游:实验室耗材、实验动物(如昭衍新药的非人灵长类模型)、AI 药物发现平台(如美迪西);

中游:CRO(临床前研究、临床试验)、CDMO/CMO(工艺开发、生产)、CSO(销售外包);

下游:药企(创新药企业、仿制药企业)、生物科技公司(Biotech)。

其中,CDMO/CMO 环节价值量最大(占行业收入 50%+),且技术壁垒最高,尤其是生物药 CDMO(如 ADC、基因治疗生产)。

技术驱动的细分领域爆发

ADC 药物:外包渗透率超 70%,药明合联全球市占率 20%,服务 13 家全球 TOP20 药企;

多肽与寡核苷酸(TIDES):药明康德 TIDES 业务 2024 年收入 58 亿元(同比 + 70.1%),固相合成产能 2025 年将达 10 万 L57;

基因治疗:和元生物临港基地新增订单 2.7 亿元,但产能利用率不足 30%,需关注技术升级与客户拓展10。

全球化与区域化并存

欧美主导研发,中国主导生产:全球前 20 大药企 80% 的小分子原料药产能依赖中国 CDMO(如凯莱英为礼来生产 GLP-1 药物中间体);

区域政策影响:美国《生物安全法案》潜在限制、中国集采规则优化(推动国内药企研发投入回升)

2、竞争格局:头部企业主导,细分领域差异化竞争

全球竞争:五强占据 45% 市场份额

第一梯队:药明康德(全球市占率 4.2%)、Lonza(生物药 CDMO 龙头,市占率 12%)、IQVIA(临床 CRO 龙头,市占率 8%);

第二梯队:Thermo Fisher(实验室服务)、Catalent(制剂开发)。

药明康德是唯一覆盖 “药物发现 - 开发 - 生产” 全链条的企业,在 TIDES、ADC 等新兴领域技术领先5。

中国市场:头部集中与细分突围并存

综合型龙头:药明康德(市占率 18%)、康龙化成(实验室服务市占率 10%)、泰格医药(临床 CRO 市占率 12%);

细分领域冠军:

ADC CDMO:药明合联(全球市占率 20%)、皓元医药(Linker-Payload 技术壁垒,毛利率超 60%);

基因治疗:昭衍新药(基因治疗评价订单占比超 40%)、金斯瑞(CAR-T CDMO 全球前三);

多肽药物:凯莱英(全球 60% 海外 ADC 订单,2025 年多肽产能达 3 万 L)。

竞争核心:技术平台与产能布局

技术平台:药明生物的 WuXiBody 双抗平台支持 50 个项目开发,WuXiDARx ADC 平台支持 194 个项目(7 个进入临床);

产能扩张:药明康德小分子反应釜超 4000kL,凯莱英新兴业务收入 2025 年 Q1 同比 + 80%;

成本优势:中国 CXO 企业人均研发费用仅为欧美同行的 1/3-1/2,支撑全球产能转移。

3、优势企业与成长性分析

1) 全产业链布局:药明康德(603259.SH/02359.HK)

核心优势:覆盖药物发现至商业化生产全链条,CRDMO 模式(研发 + 生产一体化)显著缩短客户研发周期;

成长性驱动:TIDES 业务(2024 年 + 70.1%)、ADC 平台(支持 194 个项目)、海外收入占比 65%(美国客户收入环比 + 19%)157;

风险提示:地缘政治扰动(如《生物安全法案》)、国内市场价格竞争。

2) 小分子 CDMO 龙头:凯莱英(002821.SZ)

核心优势:全球小分子 CDMO 市占率 6%,承接 60% 海外 ADC 订单,英国基地 2024 年投产支撑全球化供应链;

成长性驱动:化学大分子业务(2024 年收入 + 13.26%,订单同比 + 130%)、GLP-1 药物商业化生产(2025 年 Q1 新兴业务收入 + 80%);

风险提示:大客户依赖(礼来收入占比超 30%)、新兴业务产能利用率爬坡。

3) 临床 CRO 领军者:泰格医药(300347.SZ/03347.HK)

核心优势:国内临床 CRO 市占率 12%,投资驱动业务模式(泰珑基金孵化创新药项目);

成长性驱动:国际多中心临床试验(MRCT)订单占比 40%、国内创新药出海加速(2024 年海外收入 + 18%)24;

风险提示:国内 Biotech 融资波动、国际化团队建设滞后。

4) 生物药 CRDMO 龙头:药明生物(02269.HK)

核心优势:全球生物药 CDMO 市占率 12%,双抗 / ADC 项目数量占比超 42%,技术授权模式打开收入天花板(如与 GSK 合作潜在回报 14.6 亿美元);

成长性驱动:2024 年新增订单 186.8 亿元(同比 + 47%)、80% 订单未来 18 个月转化为收入;

风险提示:生物药研发失败率高、产能利用率不足(当前约 60%)。

5) 基因治疗 CDMO 潜力股:和元生物(688238.SH)

核心优势:国内基因治疗 CDMO 市占率超 30%,协助客户获得 44 项 IND 批件,临港基地产能逐步释放;

成长性驱动:2024 年新增订单 2.7 亿元(同比 + 50%)、细胞治疗商业化生产(预计 2025 年 Q3 首单交付);

风险提示:产能利用率不足 30%、研发投入高导致短期亏损。

4 行业趋势与投资逻辑

结构性机会:

新兴技术:ADC(2030 年全球市场 110 亿美元)、TIDES(渗透率 2030 年超 30%)、基因治疗(IND 批件年增 40%);

产能转移:中国 CXO 企业凭借成本优势承接欧美产能,药明康德美国客户收入环比 + 19%,凯莱英欧洲收入 + 14.4%。

风险与挑战:

地缘政治:美国《生物安全法案》可能限制中国 CXO 企业参与联邦项目;

内卷加剧:国内中小 CXO 企业低价竞争(如临床 CRO 报价同比下降 15%),毛利率承压。

投资策略:

长期配置:药明康德(全链条布局)、药明生物(生物药 CRDMO 龙头);

弹性标的:凯莱英(小分子 CDMO+GLP-1 产能)、和元生物(基因治疗商业化拐点);