出什么事了,近期美国高盛疯狂买入这家芯片低估大龙头,昨天资金持续净流入

财报翻译官

· 辽宁

重要提示:本文为财报教学文章,不包含推荐行为,请勿据此操作,注意安全。

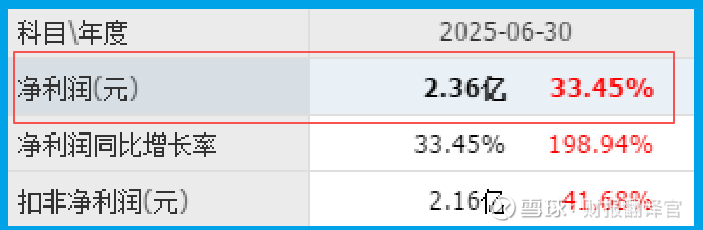

最近大盘震荡,热点散乱,很多老乡都在抱怨操作太难!但就在这种环境下,一家老牌电子巨头却悄悄交出了亮眼的成绩单——深圳HQ2025年上半年净利润2.36亿元,同比增长33%!$深圳华强(SZ000062)$

这就像班里一个平时不起眼的同学,突然考进了前十,让人忍不住想探究:它是怎么做到的?今天财官就带大家扒一扒这份财报,看看华强北的“扛把子”到底成色如何!

一、业绩逆势增长:净利润大增33%,现金流才是真本事

先看最核心的数据:

营收110.47亿元(同比增长6.42%),净利润2.36亿元(同比增长33.45%);

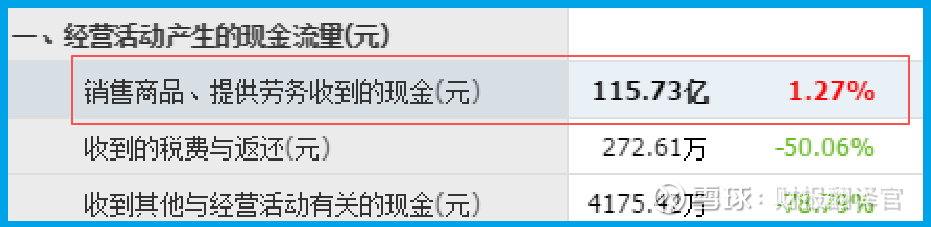

销售商品收到现金115.73亿元(同比增长1.27%)——说明赚的钱是真金白银进了口袋!

最关键的是盈利质量:净利润增速远高于营收增速,说明公司要么成本控制得更好,要么高毛利业务占比提升——这才是真正的“内力提升”!

点击查看全文