A股唯一“太空军火商”,商业航天+军工,高盛、瑞银、巴克莱联合控盘?

风险提示:本文为财报教学文章,不包含推荐行为,请勿据此操作,注意安全。

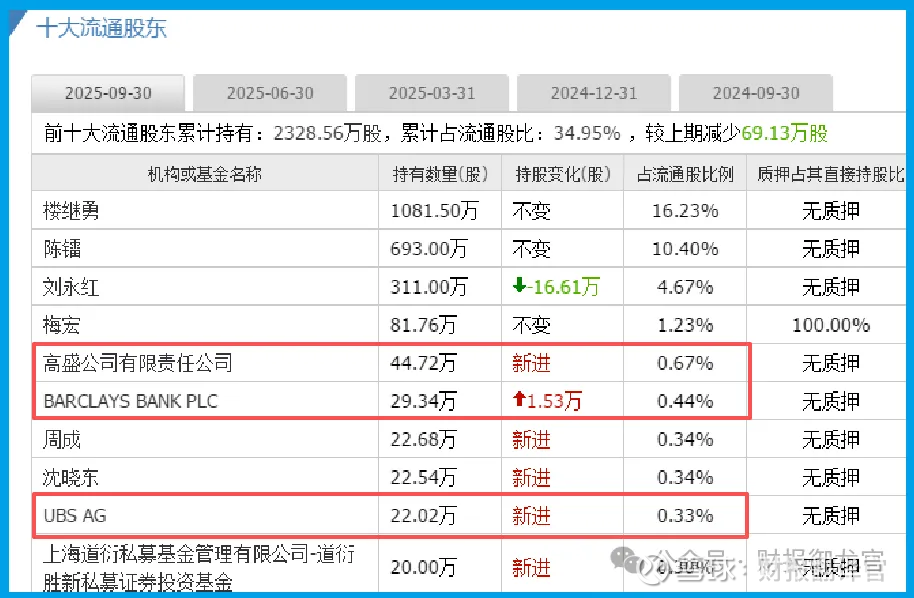

当一家公司财报显示亏损,却被高盛、瑞银、巴克莱三大国际投行同时重仓,这里面一定有故事。

文/财官

今天,财官就带各位一起化身财报侦探,拆解天箭科技这份“矛盾重重”的三季报,看看国际资本到底在布局什么。$天箭科技(SZ002977)$

01 异常信号:亏损企业为何获顶级资本青睐

最新财报显示,天箭2025年三季度净亏损2555.69万元。这个数字放在任何公司都不算好看,但资本市场的反应却出人意料。

高盛、瑞银、巴克莱不约而同地新进前十大流通股东名单。这些嗅觉敏锐的国际投行,从不会做无谓的冒险。

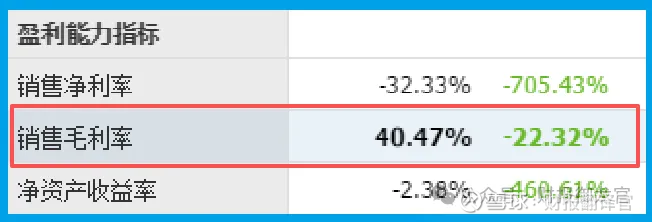

更让人困惑的是,公司销售毛利率高达40.47%。亏损与高毛利并存,这组矛盾数据暗示公司正处于特殊的战略投入期。

02 技术壁垒:藏在“太空军火商”名号下的硬实力

天箭的主营业务,可以用“高精尖”来概括。公司专注高波段、大功率固态微波前端,这是导弹精确制导的核心部件。

从“天宫二号”对海观测雷达,到多个军用卫星通信型号,再到承担国家“核高基”重大专项,公司的技术实力得到国家级项目验证。

特别是在第三代半导体应用上,公司的新型相控阵产品在小型化和高功率密度方面取得突破,成为商业航天领域的稀缺供应商。

03 财务谜题:现金充沛为何还要借款

公司账面货币资金充裕,达到4.46亿元。与此同时,短期借款为5265.10万元。这个组合看似不合逻辑,实则暗藏玄机。

充沛的现金储备结合适度的借款,往往意味着公司正在为重大机遇做准备。在商业航天政策东风吹拂下,这一布局格外引人深思。

04 时代机遇:商业航天迎来政策风口

今年无疑是商业航天的政策大年。随着相关行动计划的深入推进,整个产业链迎来历史性发展机遇。

天箭凭借在固态发射机领域的技术积累,正好站在了这个风口的核心位置。从弹载到星载,其产品线完美契合天地一体化发展趋势。

在国际竞争加剧的背景下,自主可控的军用卫星通信技术显得尤为关键,这为公司提供了广阔的成长空间。

05 风险提示:光鲜背后的隐忧不容忽视

在看似亮眼的技术故事背后,财官必须提醒各位关注一个埋在财报深处的关键风险。

公司的销售回款周期竟然高达1128天,而且同比还大幅放缓了30.66%。

这个数字意味着什么?简单来说,公司卖出去产品后,平均要等超过三年才能收回货款。

更令人担忧的是,回款周期的大幅延长,可能意味着下游客户资金链紧张,或者公司在产业链中的议价能力正在减弱。

财官点评

天箭的财报就像一部精心设计的悬疑片,表面的亏损数字只是序幕,真正的主角是其在军工与商业航天交叉领域的独特地位。

国际投行的集体入驻,看重的或许是公司在固态微波领域的技术壁垒,或许是其在第三代半导体应用上的突破,又或许是其在商业航天大发展中的稀缺性。

在大国竞争日益聚焦太空的今天,这种“军工技术+商业航天”的双轮驱动模式,正成为资本市场关注的新焦点。

不过,转型之路从来不会一帆风顺,如何在投入与产出、传统与创新之间找到平衡,考验着管理层的智慧。

如果把上市企业的基本面,从高到低分为A、B、C、D、E五个等级的话,财报翻译官个人认为这家企业能维持 C 级的水平。

风险提示:财报良好的公司不一定会上涨,但是那些能持续大涨的企业,其财报一定非常出色。本文为纯粹的财报教学文章,并没有推荐之意,也希望大家能谨慎参考。