光通信+算力唯一双低估大龙头,AI智能体隐形冠军,北向资金逆势加仓156%

风险提示:本文为财报教学文章,不包含推荐行为,请勿据此操作,注意安全。

2025年前三季度,这家备受关注的公司的净利润是 8504.19万元,这个数字同比下滑了 41.14%。按常理,这是经营遇阻的警报。$中贝通信(SH603220)$

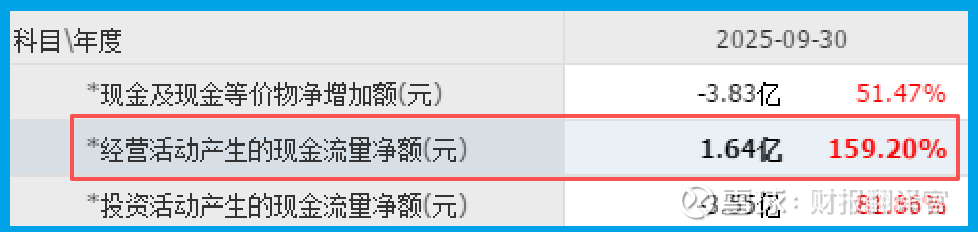

但请别急着下结论,翻到下一页,中贝通信的现金流量表送来一记响亮的反诘。

同期,公司通过销售收到的现金净额高达 1.64亿元,这个数字不仅同比暴涨了159.20%,还是净利润的2倍。

净利润永远只是个数字,而现金流才是实实在在的钱,所以现金流高于净利润,并同比大幅增长说明公司的生产经营十分健康,账户里的现金非常多。

藏匿的伏笔:仓库里囤积着什么未来?

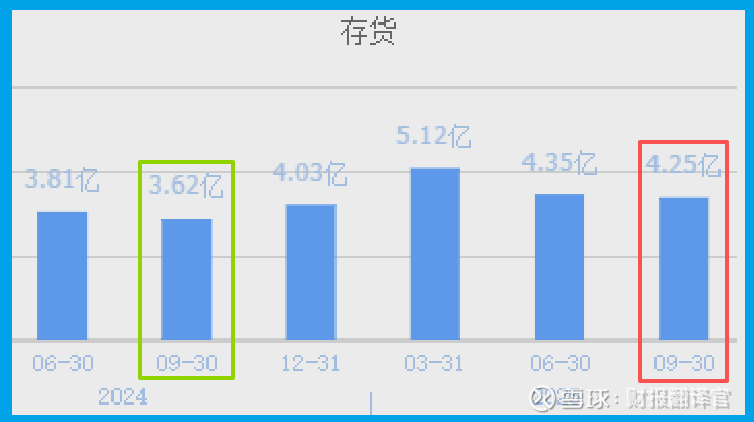

在资产负债表的“存货”科目中,我们找到了另一条线索。

截至报告期末,公司存货账面价值达到 4.25亿元,同比增加了 17.32%。

市场常对存货增长抱有疑虑,认为是产品滞销的信号。但对于像中贝通信这样,同时从事 5G新基建项目服务和光无源器件生产的企业,存货的构成可能更为复杂。

这4.25亿的存货,与其看作负担,不如视为一座连接现在与未来的“桥梁”。

它可能代表着公司已经锁定、但尚未完成交付和收入确认的订单储备,是未来业绩增长潜力的实物化体现。

旁观者清:聪明钱在押注什么?

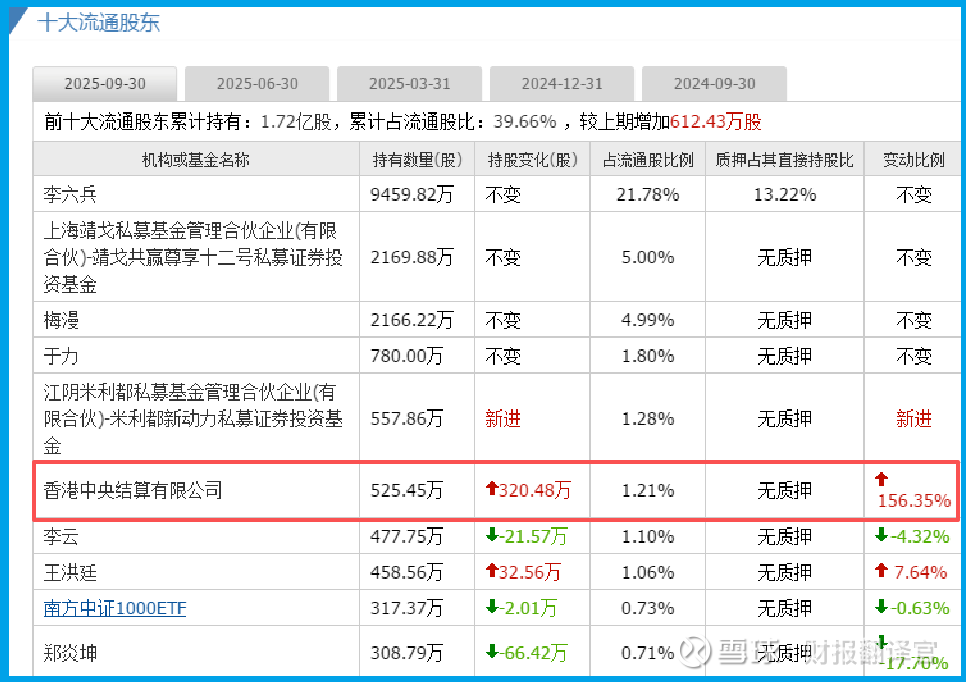

在所有观察者中,香港中央结算有限公司 的动向尤其值得玩味。

报告期内,其持股数量大幅增加了 156%。这类被称为“聪明钱”的长期投资者,其大举增持通常意味着他们看到了超越短期利润波动的、更深层次的价值。

他们的目光,或许聚焦于公司宏大的战略图景:投资建设高标准的合肥智算中心,布局 “多智能体工坊” 等前沿技术路径,汇聚顶尖科研团队。

风险地图:光环下的荆棘之路

在利润总额高歌猛进的背面,一个关键盈利质量指标却亮起了红灯:销售净利率仅为3.47%,同比大幅下滑47.66%。

这个数据与毛利提升形成了强烈反差,揭示了繁荣表象下可能隐藏的成本与费用压力。

净利率是检验盈利成色的“试金石”。它反映了企业在扣除所有成本、税费和期间费用后,最终留在手里的真实利润水平。

当净利率出现如此大幅度的收缩,即便毛利和利润总额在增长,也意味着企业赚钱的“效率”在显著降低。

这好比一家商店商品卖得贵了(毛利提升),但最终到手的钱却变少了,问题必然出在经营的其他环节。

结语:在矛盾中观察,在张力中前行

中贝通信的这份财报,本质上是一份关于“现在”与“未来”的资产负债表。

利润的下滑,度量着为转型付出的现实代价;现金流的喷涌,印证了当下运营效率的提升与市场地位的稳固;

而存货的堆积与“聪明钱”的涌入,则共同押注着一个有待验证的未来。

它告诉我们,解读一家处于战略变革十字路口的公司,不能陷入非黑即白的二元判断。

真正的洞察,在于理解其核心财务矛盾背后所反映的战略决心与执行挑战之间的动态博弈。

如果把上市企业的基本面,从高到低分为A、B、C、D、E五个等级的话,财报翻译官个人认为这家企业能维持 C 级的水平。

风险提示:财报良好的公司不一定会上涨,但是那些能持续大涨的企业,其财报一定非常出色。本文为纯粹的财报教学文章,并没有推荐之意,也希望大家能谨慎参考。