机器视觉“芯脏”唯一低估大龙头,人工智能+先进封装+华为,机构重仓抢筹

风险提示:本文为财报教学文章,不包含推荐行为,请勿据此操作,注意安全。

我是财官,今天,财官带你们勘验一份特殊的“现场报告”——一家被称为“机器视觉唯一低估龙头”的公司的账本。利润增长42.8%,看似凯歌高奏,但几个隐秘的数字,却可能指向一场更复杂的商业暗战。$劲拓股份(SZ300400)$

案发现场——一份“过硬”的成绩单

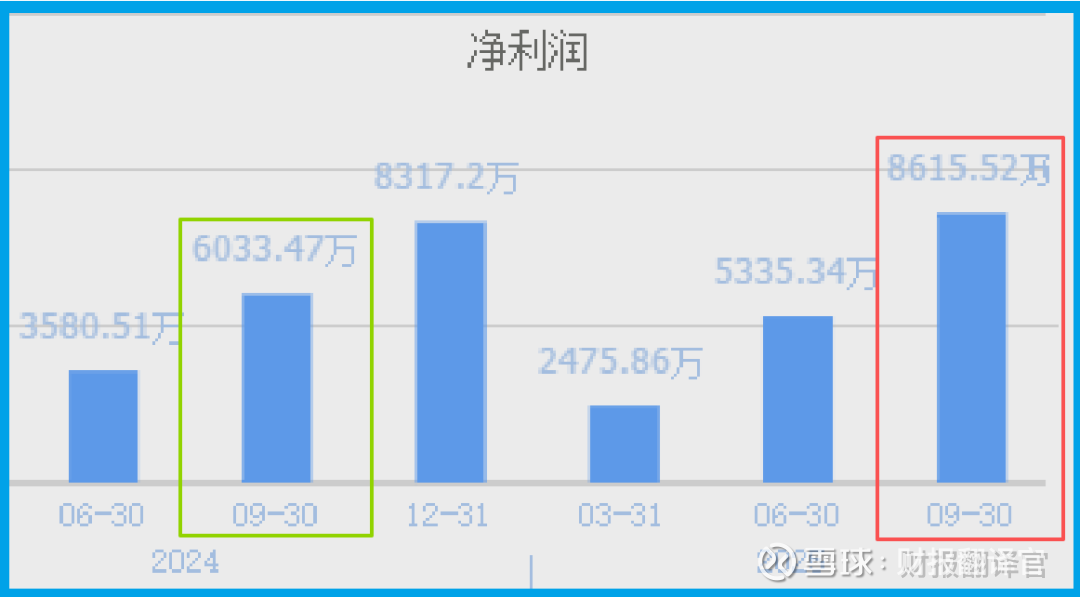

勘察从最显眼处开始:劲拓股份2025年三季度,公司净利润8615.52万,大幅增长42.80%。

这份成绩单在当下的经济环境中,堪称“硬核”。它像一份无声的宣告,表明公司的主营引擎——那些智能机器视觉设备和全向重载移动平台,动力十足。案子,似乎有一个光明的开头。

关键物证A——蹊跷的“现金洪流”

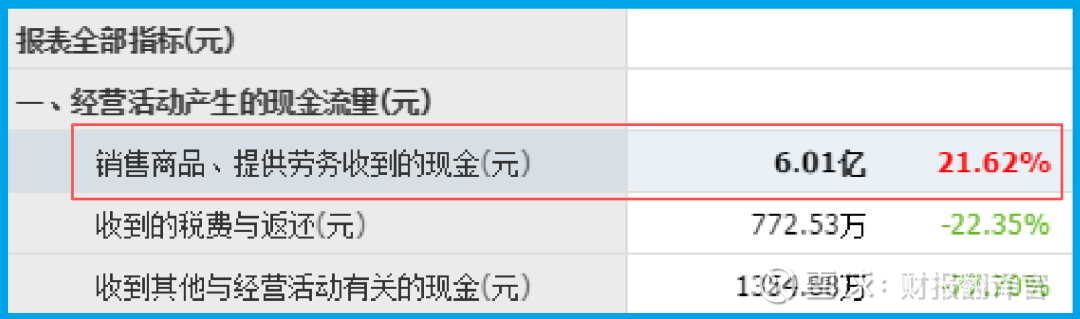

然而,真正让财官警觉的,是第一份异常物证:销售商品收到的现金总额高达6.01亿,同比增长21.62%,而且它竟然高于当期的营业收入。

这反常理。钱比确认的收入还多,意味着什么?要么是过去的欠款大量收回,要么是客户预付款激增。

无论是哪种,都指向一个事实:下游客户在用真金白银表达极强的信任或急迫的需求。这绝不是普通订单能带来的景象。

关键物证B——悄然堆积的“战略储备”

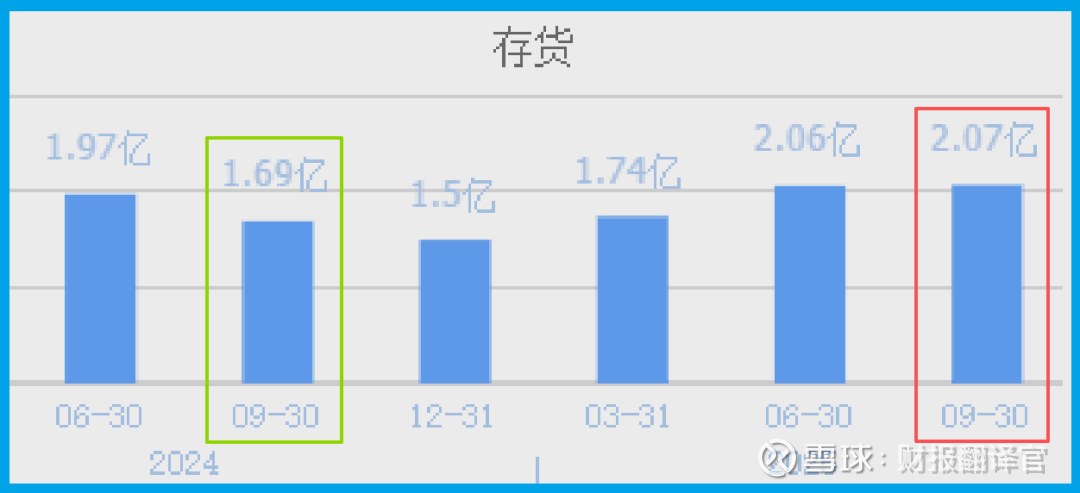

紧接着,第二个物证浮现:存货达到2.07亿,同比增长22.67%。

在利润和现金双丰收的背景下,存货的同步攀升,更像是一种主动的战略储备。

特别是对于它所在的半导体设备和智能装备领域,核心零部件采购周期长。

堆高存货,往往是在为预期的订单爆发,秘密囤积“粮草”与“弹药”。

矛盾点——“静默”的订单窗口

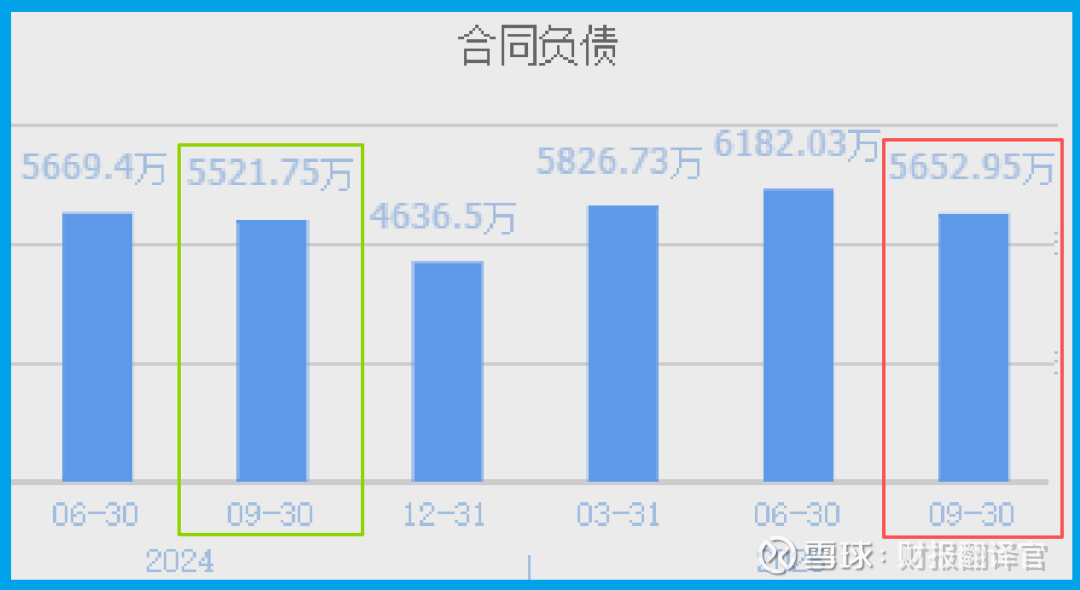

就在案情似乎明朗时,一个关键的矛盾点出现了:当期收到的新增客户订单为5652.95万,同比仅微增2.38%。

这与汹涌的现金流入和积极的存货备货,形成了刺眼的对比。订单这个“先行指标”为何如此平静?

是信号暂时失灵,还是另有隐情?这成了本案最大的悬念。

动机调查——卷入“国产替代”的洪流

要破解矛盾,必须审视“作案动机”——公司所处的宏大叙事。它的业务精准卡位机器视觉(AI的眼睛)和半导体专用设备(芯片制造的基石)。

公告直言,正攻关“有技术壁垒且国产空白”的设备。这意味它已深度卷入国产替代这场国家级“芯片战争”的前沿。

这类订单往往来自大客户战略合作,周期长、金额大,未必会及时体现为单期的小额订单数字。

真相推演——两份订单的“双线叙事”

财官由此推演:公司的业务可能正呈现“双线叙事”。一条线是持续增长的通用智能装备业务,它贡献着稳定的利润和现金流(对应利润高增、现金充沛)。

另一条线则是处于突破前夜的高端半导体设备业务,它正在消耗研发、进行备货(对应存货高企),并等待来自国内芯片巨头那份足以改变命运的“战略性订单”。那份静默的订单数字,或许只是暴风雨前最后的宁静。

风向告知

财官在核查中发现一个值得警惕的信号:公司2024年度“为职工支付的薪酬”总额为1.64亿元,较2023年下降了8%。

这一变动若持续,需关注其是否会对核心研发团队稳定性、人才吸引力及长期技术创新能力产生潜在影响。

薪酬是维系人才战斗力的关键投入,其变化趋势值得投资者持续追踪。

财官点评

这份财报描绘的,不是一个线性增长的故事,而是一家“跨界战士”在技术深水区搏杀的战时状态。

它的财务数据出现了罕见的“健康分裂症”:运营血脉(现金流)极其强健,肌肉(利润)在成长,但神经信号(新订单)却显得迟疑。

这恰恰预示着,公司可能正处在获取关键突破性订单的前夜,或正处于从项目研发向批量交付艰难爬坡的“峡谷期”。

其价值锚点,已从短期利润,切换到了技术突破与市场卡位的可能性上。

如果把上市企业的基本面,从高到低分为A、B、C、D、E五个等级的话,财报翻译官个人认为这家企业能维持 B 级的水平。

风险提示:财报良好的公司不一定会上涨,但是那些能持续大涨的企业,其财报一定非常出色。本文为纯粹的财报教学文章,并没有推荐之意,也希望大家能谨慎参考。