纯碱行业-博远化工-成长可期

86的老刘

· 云南

一、 纯碱公司最新申万三级行业分类

纯碱公司属于化学原料行业。具体到申万行业分类(2021版),其三级行业为 “化学原料”。

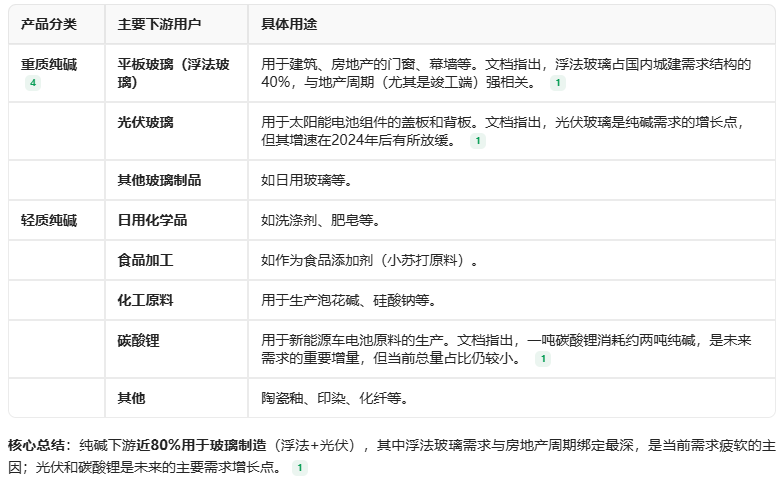

二、行业产品下游用户有哪些,具体用途是什么?

三、 行业内主要上市公司及其竞争地位

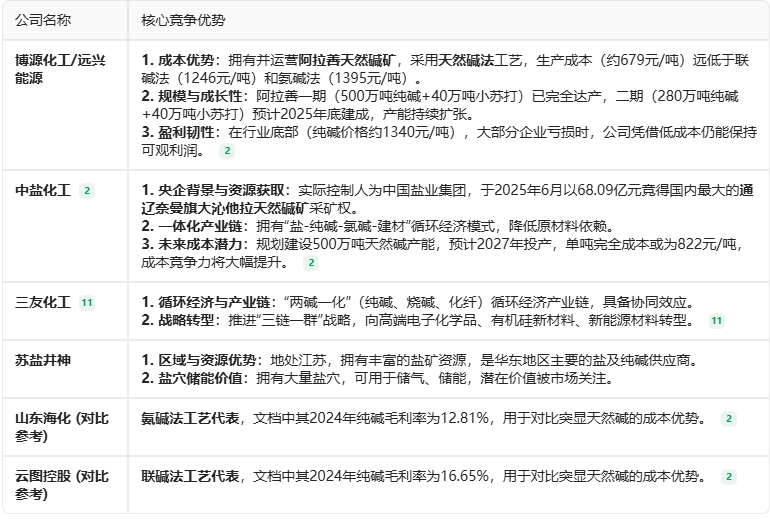

博源化工 (000683) 纯碱行业龙头,具备低成本优势,阿拉善一期完全投产,二期已启动建设。

中盐化工 (600328)纯碱行业龙头央企,拥有390万吨/年纯碱产能,拟建稀缺天然碱项目。

远兴能源 (000683) 天然碱龙头,成本优势显著,阿拉善一期项目已完全达产。

三友化工 (600409) 纯碱产能国内领先,但未明确描述为“龙头”。

苏盐井神 (603299)优质盐化工区域龙头。

雪天盐业 (600929)未明确描述为行业龙头。山东海化作为氨碱法工艺的代表性公司被提及,用于成本对比。

云图控股 (002539)作为联碱法工艺的代表性公司被提及,用于成本对比。

四、 各家竞争优势

五、 各家的市场占

点击查看全文