亨通光电逻辑分享

亨通表面看它是做光纤光缆的,其实他是全球AI算力网络+深海通信能源的隐形冠军。

一、海洋业务

我就不在这篇文章里详细讲了(亨通国内海缆市占率超50%,全球前三,中国唯一具备万公里级跨洋海缆交付能力,这不是普通的海缆生意,而是全球跨洋通信的"高速公路" 。全球99%的洲际通信数据流量通过海底光缆传输,而亨通是全球仅四家能做这件事的公司之一,也是唯一的中国企业。)

二、空芯光纤——AI数据中心的"超高速公路"

很多人盯着光模块厂商,但忽略了光纤本身也是AI算力的瓶颈。亨通是极少数掌握这项技术的企业。

空芯光纤是为AI数据中心量身定制的传输革命。

亨通光电在空芯光纤的关键突破:

1、损耗≤0.2dB/km达到国际先进水平;

2、传输速度比传统光纤提升47%;

3、时延降低30%以上;

更重要的是,它已经从实验室走向商业应用——拿下中国移动宁夏246公里DCI场景采购,这是全球首个云计算服务商(CSP)的空芯光纤商用订单,意义远超普通订单。中国联通南京银行专线、微软AI数据中心的交付,验证了技术的可靠性。

2026年2月,AI先进光纤材料中心将投产,年产能100万芯公里,产能瓶颈将打破。

三、高速光模块:从400G向1.6T全面演进

产品矩阵:

800G光模块核心数据:

量产时间:2025年Q2

量产地点:泰国工厂

量产能力:月产20万只

良率:92%

价格优势:较海外竞品低约37%

中标案例:中国移动800G硅光模块集采3.8亿元

1.6T光模块突破性进展:

技术方案:硅光+CPO/液冷CPO

订单情况:2025年四季度拿下英伟达超50万只订单

订单金额:超7.5亿美元

适配平台:英伟达GB200、NVL72等高端GPU架构

量产计划:2026年Q3规模化量产

3.2T CPO前瞻布局:

技术特点:功耗降低40%,适配液冷机房

应用场景:下一代算力中心低功耗场景

研发进度:英伟达实验室完成测试

全球格局:能实现3.2T CPO量产的企业不足10家

产能布局:

泰国工厂:800G光模块生产基地,月产20万只

苏州基地:CPO技术研发与生产基地

AI先进光纤材料中心:2026年2月投产,配套特种光纤产能

客户绑定深度:

英伟达:1.6T光模块订单超50万只(7.5亿美元)参与下一代GPU架构铜缆方案设计224G铜缆进入规模化部署阶段3.2T CPO样机完成测试

微软:空芯光纤批量交付AI数据中心H100集群测试阶段

中国移动:800G硅光模块集采中标3.8亿元宁夏移动空芯光纤采购中标份额40%

中国联通:首条商用空芯光纤线路开通

四、CPO技术:卡位下一代AI算力互联

1、技术储备及进度:

子公司:苏州卓昱光子科技有限公司

专利:拥有119项国内专利、2项国际专利

核心技术:涉及CPO与硅光模块核心技术

2、亨通的优势:

全产业链布局:光棒-光纤-光缆-光模块一体化,光棒自给率100%

硅光集成技术:通过硅光技术将多种光电器件集成在同一硅基芯片上

先进封装能力:结合长电科技等合作伙伴,具备3D堆叠封装能力

液冷技术积累:数据中心浸没式液冷解决方案已发布,为CPO散热提供技术支撑

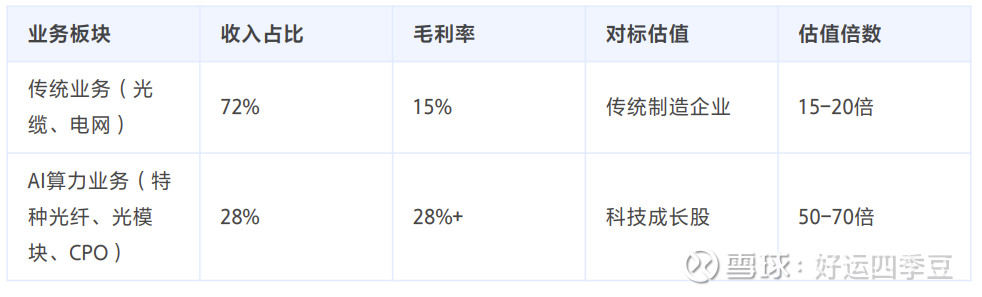

五、估值重估逻辑

亨通光电在CPO板块中市值排名第12位,但PE估值仅30.27倍,明显低于中际旭创(73倍)、新易盛(51倍)、天孚通信(107倍)等纯光模块企业。

亨通的估值逻辑:传统业务(光缆、电网)拉低整体估值,但AI算力业务的估值弹性巨大对比长飞光纤(1339亿市值,234倍PE),亨通的全产业链布局和空芯光纤技术支撑了更高的成长预期

当前估值(2026年2月5日) :

总市值:856.70亿元

2025年预测净利润:约33.48亿元

当前PE:约30倍

估值分析:

传统业务估值:856.70 × 72% × 15-20倍 ≈ 920-1230亿元

AI业务估值:856.70 × 28% × 50-70倍 ≈ 1200-1680亿元

合理估值区间:2120-2910亿元

当前市值856.70亿元,存在2.5-3.4倍的上涨空间

保守估计:

假设AI业务收入占比仅提升至25%,估值倍数给予40倍:

综合理性估值:约1500-1800亿元

仍存在75%-110%的上涨空间

六、 核心观点

亨通光电的AI算力业务正处于爆发前夜的关键节点,具备以下核心优势:

1. 技术壁垒高:

空芯光纤:国内首个商用落地,损耗≤0.2dB/km达到国际先进

1.6T光模块:拿下英伟达超50万只订单(7.5亿美元),通过双重认证

CPO技术:完成800G原型验证,3.2T液冷CPO通过英伟达测试

全产业链:光棒自给率100%,成本优势显著

2. 订单确定性高:

在手订单超290亿元,其中AI相关订单超80亿元

英伟达1.6T订单54亿元,2026年开始交付

中国移动空芯光纤、800G集采订单超8亿元

PEACE跨洋海缆项目21亿元

3. 市场空间大:

AI光纤需求:2025-2028年从0.4亿增至2.5亿芯公里

CPO市场:2025年26亿美元,2033年260亿美元,年复合增速46%

光纤市场规模:2025年200亿元,2028年600亿元+(考虑涨价可达750亿元)

4. 估值弹性大:

当前PE仅30倍,明显低于中际旭创(73倍)、长飞光纤(234倍)

分部估值法测算合理估值区间1500-2910亿元

当前市值856.70亿元,存在75%-240%的上涨空间

7.2 关键观察点(2026年)

Q1:

AI先进光纤材料中心建设进度

英伟达1.6T订单首批交付情况

空芯光纤中标新订单

Q2:

AI先进光纤材料中心投产,产能爬坡情况

1.6T光模块量产进度

毛利率是否开始改善

Q3:

1.6T光模块规模化量产

3.2T CPO技术进展

空芯光纤需求是否加速放量

Q4:

全年业绩是否超预期

AI相关业务收入占比是否提升至30%+

新增订单情况

———————————————————————-

长期看好:

亨通光电凭借全产业链布局和技术优势,有望在AI算力网络建设中占据核心地位

空芯光纤+1.6T光模块+CPO技术的组合,使其成为国内极少数能够提供端到端AI算力网络解决方案的企业

当前估值未充分反映AI算力业务的成长性,存在显著估值修复空间

风险提示:

空芯光纤量产进度不及预期

1.6T光模块交付延迟

英伟达订单执行风险

行业竞争加剧导致价格战

地缘政治摩擦影响海外业务

目标价(2026年) :

保守目标:45-50元(对应2026年PE 35-40倍)

中性目标:55-60元(对应2026年PE 45-50倍)

乐观目标:70-80元(对应2026年PE 60-70倍)

$长飞光纤(SH601869)$ %$中际旭创(SZ300308)$ $新易盛(SZ300502)$