耐克财报纪要:管理层强调在跑步和批发赛道上取得进展

管理层观点

CEO Elliott Hill 表示,公司通过“Win Now行动”在文化、产品、品牌营销、市场渠道以及执行层面取得了实质性进展。他强调,公司在跑步业务、北美市场及批发渠道的增长动能,得益于 Sport Offense 战略,该战略重组了约8,000名员工。Hill指出:“这种新的组织形态和工作方式,将使NIKE、Jordan和Converse三个品牌在按运动品类划分的团队中更灵活、更专注。”

– 纽约的 House of Innovation旗舰店 在以运动为核心的重新设计后,实现了两位数收入增长;奥斯汀South Congress门店转向跑步与训练品类后,销售额也实现了“大幅增长”。

– Hill将跑步业务称为“强有力的进展证明”,并指出“本季度Nike Running增长超过20%”。他认为,公司有机会将Sport Offense模式快速复制至全球足球、篮球、训练和运动休闲等领域。

– 中国市场仍面临结构性挑战,本季度业务下滑10%;NIKE Direct与运动休闲品类亦持续承压。Hill宣布Converse更换管理层,以推动盈利性增长。

CFO Matthew Friend 表示:“第一季度的业绩体现了我们的阶段性进展,但仍有许多工作要做。”

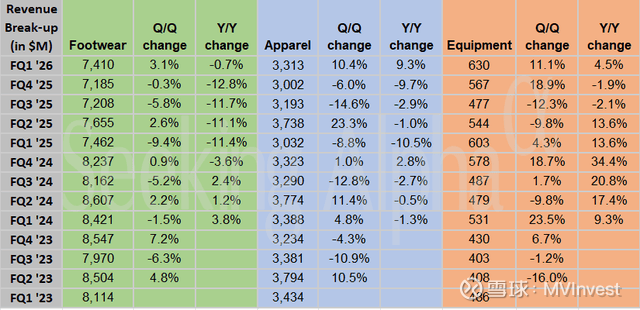

– 收入按报告口径增长1%,按不变汇率口径下降1%。

– NIKE Direct下降5%,批发渠道增长5%。

– 毛利率降至42.2%,原因包括批发折扣增加、工厂店折扣加大、产品成本上升(含新增关税)以及渠道结构不利。

展望

Friend 指引:

– 第二季度收入预计同比小幅下降,其中汇率贡献约1个百分点。

– 第二季度毛利率预计下降约300–375个基点,其中新增关税带来约175个基点的净压力。

– 第二季度SG&A预计同比高个位数增长,主要因需求创造投资加快,以及运营开销小幅增加。

– 全年SG&A仍预计低个位数增长。

– 管理层不预期NIKE Direct在2026财年恢复增长,并预计大中华区及Converse将继续带来收入和毛利压力。

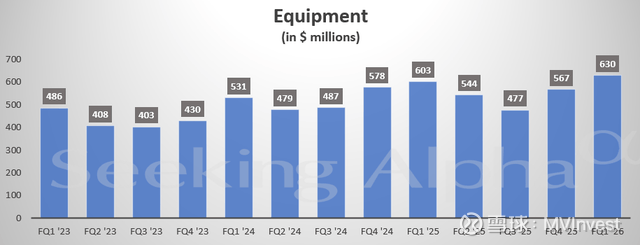

财务结果

– 每股收益:$0.49

– 库存同比下降2%

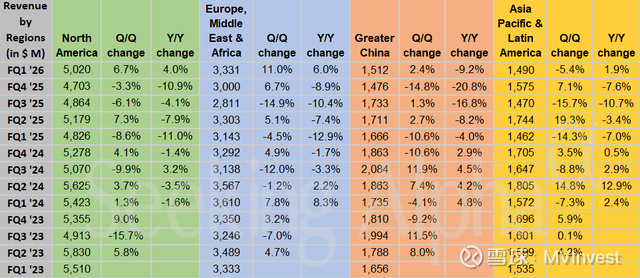

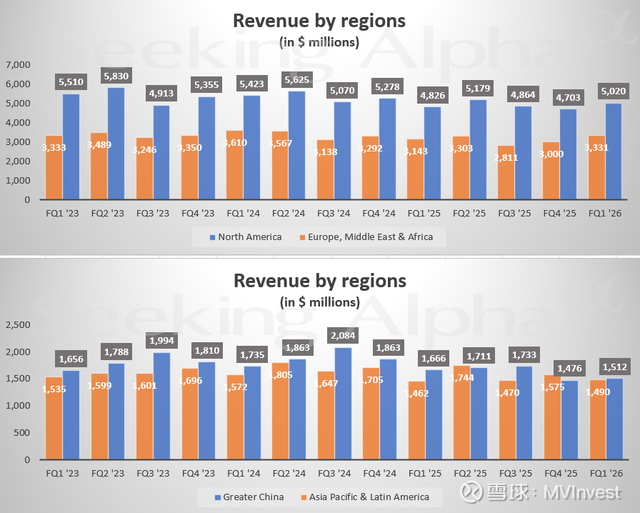

– 分区域:

◦ 北美收入增长4%,其中批发+11%

◦ EMEA增长1%

◦ 大中华区下降10%

◦ APLA增长1%

– 毛利率同比下降320个基点至42.2%

– 新的互征关税预计全年将带来约15亿美元额外成本,对毛利率的年度净压力预计从约75个基点上升至120个基点。

Q&A要点

– 订单与毛利率:春季订单同比上升,管理层强调产品、营销和渠道的协同。毛利率恢复受新关税影响,进展将更缓慢。

– 返校季需求:未出现需求提前,批发增长主要因发货时点。Q2将受数字渠道更大压力。

– 早期成效:跑步业务表现突出,正向其他品类推广。

– 数字流量下滑:预计今年Direct不会恢复增长,但未来将成为更盈利业务。

– 中国与门店投资:管理层长期看好中国,但今年需继续调整。Friend指出,中国市场投入大,若动销不改善,模式成本过高。

– 库存与折扣:库存处于健康水平,下半年毛利率有望因折扣基数效应改善。

情绪解读

– 分析师整体语气中性偏积极,关注订单进展、数字业务压力及毛利率恢复。

– 管理层保持谨慎乐观,多次提及“仍有许多工作要做”和“我们相信Win Now行动是正确方向”。

– 相较上季度,市场对跑步和北美表现更乐观,但对中国、数字与毛利率恢复依然谨慎。

环比对比

– 收入指引:由上季度预期的“中个位数下降”改善为“低个位数下降”。

– 毛利率压力加大:关税影响由75个基点提高至120个基点。

– 战略执行进入落地阶段(Sport Offense已启动),而非仅停留在规划。

– 分析师关注点由“复苏时点”转向“中国和数字的结构性挑战”。

– 跑步业务由上季度高个位数增速提升至本季度20%以上增速。

风险与担忧

– 大中华区市场的结构性挑战

– 数字流量持续下滑

– 新关税带来的成本压力(约15亿美元/年)

– NIKE Direct在2026财年不恢复增长

– Converse盈利承压

– 库存、折扣与中国恢复节奏的可持续性

结论

Nike管理层强调,在跑步(+20%)、北美及批发渠道上取得了切实进展,主要归因于 Sport Offense 战略和Win Now行动。但大中华区、数字业务和毛利率仍存在明显阻力,尤其是关税压力预计全年带来15亿美元额外成本。管理层预计2026财年整体营收与盈利能力仍将受到拖累,转型需要时间,恢复节奏不会呈直线。公司将继续通过运营纪律与战略执行推动转型。