昂跑财报会:净销售额近8亿瑞郎 亚太继续成增长亮点

📌 一、管理层重点观点摘要

1. 品牌热度与全球动能强劲(Caspar)

– Q3 再次录得强劲增长与纪录级盈利,净销售额接近 8 亿瑞郎。

– 增长动力:

✓ 创新驱动的跑鞋技术(LightSpray)

✓ 品牌文化影响力扩大

✓ 门店拓展成功(东京银座、Palo Alto、苏黎世)

– 亚太地区继续成为最大亮点:

✓ 连续第四季达三位数增长(按固定汇率)

✓ 中国、日本、韩国、东南亚势头异常强劲

– 顶级赛事推动品牌信任度:

✓ 选手 Hellen Obiri 使用 Cloudboom Strike LightSpray 打破纽约马拉松 22 年赛道纪录

✓ Track & Field 首夺金牌(Beamish、Kambundji、Whittaker)

– 跑鞋核心系列(Cloudsurfer / Cloudmonster / Cloudrunner)持续强劲,2026 产品线被视为“火力全开”。

2. 抓住「性能 + 时尚」大趋势(Caspar)

– 高性能科技正成为潮流文化核心,On 与 Zendaya、Burna Boy 合作突破年轻客群。

– On 在“性能 + 生活方式”中保持独特文化定位。

📌 二、CEO & CFO 观点(Martin)

1. 明确走「全球顶级高端运动品牌」路线

– 强调 Premium Strategy(高端战略) 是品牌核心,不做折扣、不追低质量扩张。

– 日本体验体现最高水准的「匠心 + 设计」,银座旗舰店开业即创最高月销售记录。

2. Apparel(服饰)已成第二增长引擎

– 服饰已成为重要引流入口:

✓ 服饰顾客 购买频率更高、客单价更高

✓ 在女性、年轻族群增长最强

– 服饰扩张策略:

✓ 更偏重 DTC(直营),门店展示力是关键;

✓ 不只是鞋类附属品,而是「独立的公司体系」。

3. 运营能力显著提升(含大量 AI 应用)

– 交付期(lead time)缩短

– 智能化计划工具提升预测

– 供应链效率提高,使分销成本率持续下降

– AI 正快速渗透至经营各环节

📌 三、Q3 2025 财务表现(核心数字)

1. 总体表现

– 净销售额:CHF 794.4M

◦ YoY +24.9%(固定汇率 +34.5%)

– 毛利率:65.7%(同比 +510bps)

◦ 包含一次性 +200bps 成本释放

◦ 美元贬值带来 +100bps

– Adjusted EBITDA Margin:22.6%(同比 +370bps)

2. 渠道表现

DTC:CHF 314.7M(+27.6% reported / +37.5% FXN)

– 直营与电商高度协同

– 苏黎世旗舰店表现亮眼

Wholesale:CHF 479.6M(+23.3% reported / +32.5% FXN)

– 订单量强劲,2026 订货表现超预期

3. 地区表现

🌎 Americas(美国为主)

– CHF 436.2M(+10.3% reported / +21% FXN)

– 关键事项:

✓ 7 月调价后需求依旧强劲

✓ 高端定价能力获得验证

🌍 EMEA

– CHF 213.3M(+28.6% reported)

– 英国、法国、意大利增长突出

– 德语区重新加速

🌏 APAC(最大亮点)

– CHF 144.9M(+94.2% reported / +109.2% FXN)

– 正逼近公司 20% 占比

– 中国、韩国、东南亚继续三位数增长

4. 产品表现

Footwear:CHF 731.3M(+21.1%)

– Cloudmonster、Cloudsurfer Max、Cloudboom Max 表现强劲

– Lifestyle(Cloudtilt、Cloud、THE ROGER)需求旺盛

Apparel:CHF 50.1M(+86.9% reported / +100.2% FXN)

– Q3 首次突破 单季 100 万件销售量

– 在三大场景(Running / Training / Tennis)表现最佳

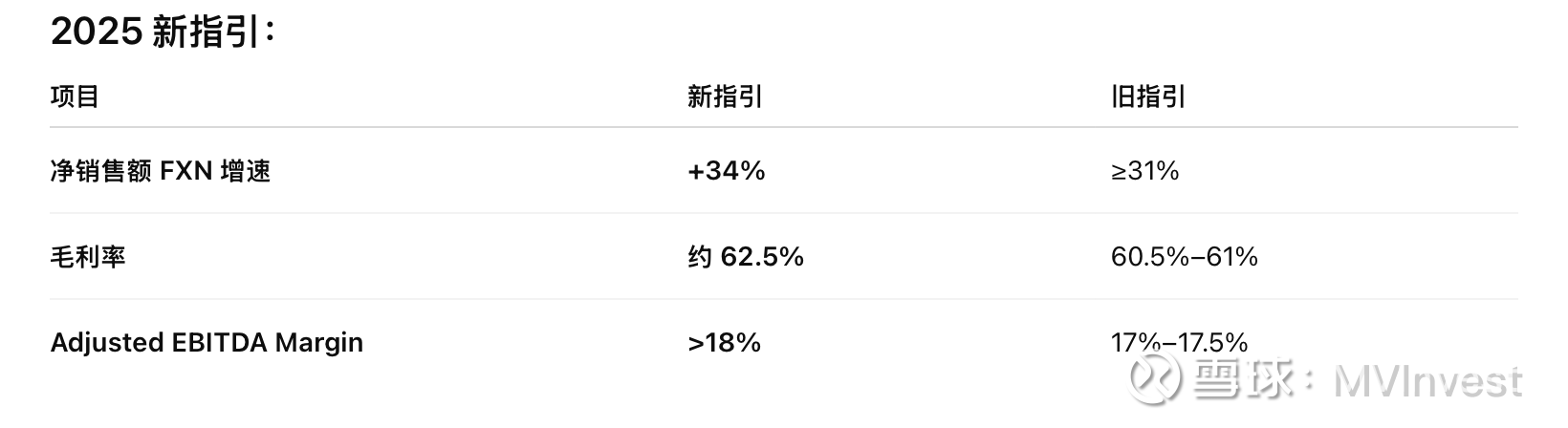

📌 四、全年指引上调(重点)

2025 新指引:

长期(至 2026)更新:

– 3 年 CAGR(2023–2026)从 26% 提高至 ≥30%

– 代表 2026 年仍可实现 ~23% 增速(FXN)

– 明确表示:

✓ 即便 2026 年将承受全部关税影响,毛利率仍会 高于既定长期目标

✓ 有足够能力持续投资品牌、AI、技术、创新

📌 五、分析师问答精华(按问题整理)

1. Citi — Apparel traction 的区域表现与渠道差异?

管理层回答:

– 服饰占比已达 8% 的历史新高,首次突破 100 万件销量

– 强势品类:

✓ Running(创新材料)

✓ Training(赢在女性)

✓ Tennis(Fonseca、Burna Boy 推广)

– 服饰将更偏向 DTC 模式

– 服饰利润率 > 鞋类,有助提升长期毛利/EBITDA

2. UBS — 高增长 + 高毛利 + 低库存 如何平衡?

管理层回答:

– 高端策略需要:

✓ 高满价率

✓ 精准库存

✓ 供应链效率

– Q3 毛利提升主要来自结构性因素:

✓ Premium 定价力

✓ DTC 提升

✓ 规模经济

✓ 供应链效率(越南团队表现突出)

– 认为新毛利“新的结构性高度”,是可持续的

3. Morgan Stanley — 2026 年 23% 增速构成?

管理层回答:

– 指引基于 FXN

– 驱动来源:

✓ 全新产品线(Cloudrunner 3、Cloudmonster 3、LightSpray 系列)

✓ Apparel 仍是全球机会

✓ Retail 年新增 20–25 家

✓ Wholesale 仍有大量高质量门店未进入(Foot Locker / DICK’S / JD)

– 增长来自 美洲、欧洲、亚太的全面性

4. TD Cowen — Q4 毛利展望与成本趋势?

管理层回答:

– Q4 毛利仍有上行空间(较保守)

– 明年关税会影响,但毛利结构已提升足以抵消

– 当前 FX、运费、成本结构均有利

5. Williams Trading — 美国增长是否刻意放缓?

管理层回答:

– 美国并未主动放缓,仍保持强劲:

✓ 调价后需求依然良好

✓ 品牌认知大幅提升

✓ 依旧坚持无折扣策略

– 高端策略 = 不盲目扩 Wholesale、不打价格战

6. JPMorgan — APAC 三位数增长的构成?

管理层回答:

– 日本:成熟市场,强 Wholesale + 精选开店

– 中国/韩国/东南亚:

✓ 强劲同店增长

✓ 直营扩张步伐非常克制(每年 20–25 个全球)

– Q4(10–11 月)表现极强

✓ 中国天猫双 11 流量 +250%

✓ Apparel 销售提前达标

✓ 美国节日前需求良好

7. BNP Paribas — EBITDA 目标提前一年达成,未来怎么看?

管理层回答:

– 投资优先于利润最大化

– 明年会利用毛利提升加大对:

✓ 品牌

✓ 技术

✓ AI

✓ 创新

– 仍会让利润逐年提升,不会牺牲品牌长期价值

8. Raymond James — 如何定义“年轻消费者”?

管理层回答:

– 年轻客群主要落在 青少年与年轻成人(Gen Z)

– 过去几年 On 在学校、大学圈层急速流行

– Zendaya、Burna Boy 带来突破性影响

– 儿童鞋表现极强,库存极快售罄

– 年轻客群带来极高 LTV(生命周期价值)

📌 六、结论:投资者应关注的关键点(总结)

– 毛利结构已跃升至新高度(>65%),未来关税冲击可基本吸收。

– 亚太成为第二增长引擎,尤其中国和韩国表现远超预期。

– Apparel 正走向“第二个鞋类事业部”,未来贡献会快速放大。

– 2026 CAGR 提高至 ≥30%,明显超出原有中期目标。

– 高端战略高度自律,不折扣、不盲目扩店,确保长期品牌价值。

整体来看,On 正从“快速成长的跑鞋品牌”转型为 全球高端运动科技公司,增长质量高、区域平衡、产品矩阵成型、运营能力显著提升——是一份极强的财报与前瞻。