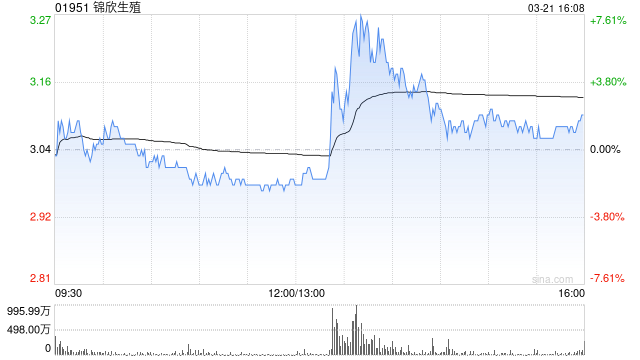

中金:维持锦欣生殖跑赢行业评级 目标价3.90港元

热点栏目自选股数据中心行情中心资金流向模拟交易客户端

中金发布研报称,考虑医保支付和医疗耗材零加成政策影响,下调锦欣生殖(01951)25-26年经调净利润预测59.9%和7.5%至1.70亿元和4.17亿元,当前股价对应25-26年47.58、20.80倍经调整P/E。考虑板块估值回暖,维持“跑赢行业”评级和目标价3.90港元,对应25-26年59.48、27.45倍经调整P/E,较当前收盘价有25.0%上升空间。

中金主要观点如下:

1H25业绩低于市场预期

锦欣生殖公布1H25业绩:收入12.89亿元,同比下降10.7%;经调整净利润8200万元,同比下降67.0%,低于市场预期,主要因为医保政策影响周期数和客单价、药耗零加成政策执行、HRC利润波动等影响。

1H25受政策影响短期承压,期待26年恢复

1H25随着辅助生殖纳入医保政策落地执行,公司整体周期中人工授精(IUI)周期占比明显提升,对客单价及利润率带来短期影响;公司预期随着政策稳定患者有望逐步回流至IVF,叠加深圳搬入新大楼释放产能,带来收入利润修复。此外,美国HRC受加州商保政策影响延续需求释放、叠加新诊所投入影响,1H25出现亏损,公司预计后续通过业务重组推进利润端修复。

着眼风险释放,聚焦资金回笼,强化股东回报

1H25公司归母净利润端亏损10.4亿元,主要由于美国HRC商誉+无形资产减值9.5亿元(考虑年轻医生占比提高、利润率承压)、老挝无形资产减值4600万元(停止在老挝的进一步投资)、男科业务投入及其他项目投资预付款减值1.0亿元、国内医院的一次性事项等。该行认为此次特殊事项的集中处理,有望帮助上市公司释放资产负债表风险,未来实现轻装上阵。同时配合HRC业务重组、海外银团贷款续期等措施,实现资金回笼、保障流动性,公司亦计划在优化杠杆后启动中长期股份回购方案,加强股东回报。

政策有望持续加码,公司聚焦关键业务持续发力

加强鼓励生育:今年7月国家落地育儿补贴政策,且后续生育相关政策有望加码落地,该行认为有望带动生育意愿恢复、同步利好辅助生殖行业整体增长。

冻卵有望迎来潜在政策利好:考虑卵子储存和转移的高风险性,冻卵业务客户粘性更强、服务周期更长,有望成为公司业务的新增长极。目前全国两会已出现相关的政策呼吁,期待未来的潜在业务拓展空间。

总部升级与滇鄂院区孵化:公司预计将在1Q26启动深圳院区搬迁,未来有望达到12,000-15,000个周期的业务体量;同时云南和武汉医院继续强化辅助生殖核心业务,盈利能力有望持续改善。

风险提示:行业需求端增长不及预期;政策变动;突发医疗事件。

责任编辑:史丽君