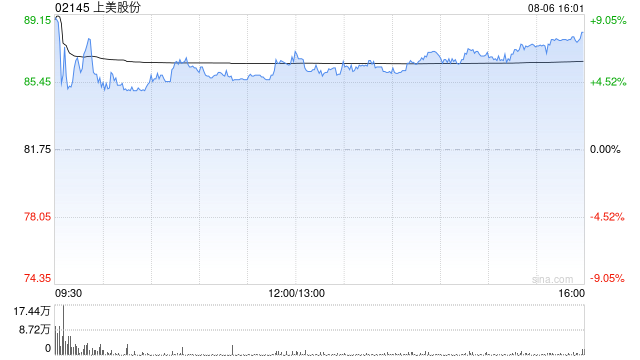

中金:维持上美股份跑赢行业评级 升目标价至98港元

热点栏目自选股数据中心行情中心资金流向模拟交易客户端

中金发布研报称,考虑到上美股份(02145)品牌势能持续释放、竞争优势不断增强,该行上调25-26年归母净利润预测13%/13%至11.3/13.9亿元,当前股价对应25-26年27/22x

P/E。维持跑赢行业评级,上调目标价15%至98港元,对应25-26年32/26xP/E,上行空间20%。公司发布业绩预告,预计1H25收入40.9-41.1亿元,同增16.8%-17.3%;净利润5.4-5.6亿元,同增30.9%-35.8%;取区间中值计算,对应1H25净利率13.4%。预告利润超出该行预期,主因公司渠道及品牌结构优化带动利润率提升超预期。

中金主要观点如下:

1、韩束全渠道多品类布局、Newpage延续高增,带动1H25收入较快增长

分品牌看,据久谦及飞瓜数据:①韩束:多产品线、多品类拓展顺利,1H25韩束抖音红蛮腰+白蛮腰套盒系列合计占比下降至60%+,次抛占比提升至约15%,男士护肤、彩妆、洗护、身体护理新品类合计占比提升至近10%,产品矩阵进一步丰富;②Newpage:高增趋势延续,1H25

Newpage天猫+抖音+京东合计GMV同增超140%,并于25年5月完成“全年龄段功效护肤”战略升级,目前已覆盖0-6岁婴童敏感肌、6-12岁学龄儿童屏障进阶修护、12-18岁青少年科学分阶控痘3大产品线;③安敏优:以青蒿油为核心成分专研敏肌护肤,品牌逐步起量;④红色小象及一叶子升级调整顺利推进。

2、韩束渠道结构优化、高盈利品牌占比提升,带动1H25利润率提升超预期

韩束1H25在严格控制达播占比、阶段性损失达播GMV的情况下,抖音渠道仍实现可观增长,且抖音主播结构显著优化,据相关渠道,1H25抖音达播GMV占比同比1H24下降30ppt至20%,自播及商品卡GMV占比提升带动韩束抖音利润率同比改善;同时韩束天猫、京东、拼多多、快手等抖外渠道1H25占比进一步提升,带动韩束品牌利润率整体改善。此外,定位中高端、利润率更优的Newpage品牌1H25占比进一步提升,共同带动1H25公司以预告区间中值计算的利润率同比+1.6ppt至13.4%,盈利能力优化。

3、新品牌矩阵有望持续扩充,多品牌、多品类集团成长可期

展望后续,公司已分别于5月/8月推出防脱固发品牌极方、护肤品牌ATISER聚光白,初步起量效果良好,2H25公司计划推出母婴IP品牌面包超人、专业化妆师彩妆品牌NANBEAUTY等,品牌矩阵持续扩充。中长期看,公司计划未来三年遵循“2+2+2”战略,聚焦护肤、洗护、母婴三大赛道打造6大品牌,未来十年布局“大众护肤、洗护个护、母婴用品、皮肤医疗美容、彩妆、高端护肤+仪器”6大板块,该行看好公司成为多品牌、多品类化妆品集团的广阔成长空间。

责任编辑:史丽君